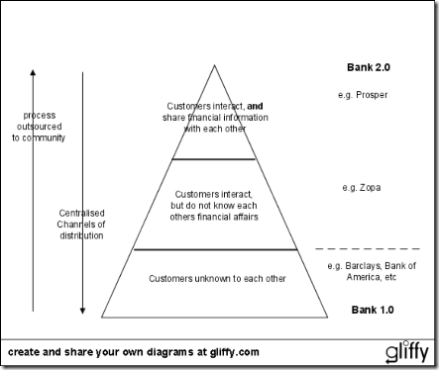

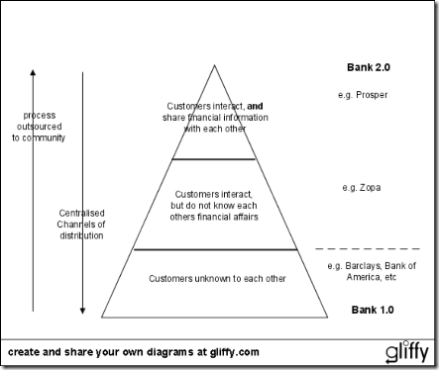

Ein Beitrag von Nicolas Guillaume (entdeckt via TheBankWatch) versucht Banking in den Kontext Communities zu stellen und beurteilt die Ansätze von Prosper und Zopa aus diesem Blickwinkel.

Guillaume präsentiert zwei Ansätze:

- Top Down

Hier agiert die Institution wie eine „herkömmliche“ Bank. Die Web 2.0 Methoden werden im wesentlichen zu Marketing-Zwecken eingesetzt. In der Community findet ein offener Meinungs- und Erfahrungsaustausch statt, aber die Communityinteraktion beinflußt nicht direkt die Kreditfinanzierung.

Beispiel: Zopa

- Bottom Up

In diesem Modell ist der Prozess so aufgebaut, dass ein Maximum an Interaktion möglich wird. Kreditgeber interagieren mit Kreditnehmern und erhalten Einblick in deren Kredithistorie, Arbeitsverhältnis, Einkommen. Während trotzdem Maßnahmen getroffen werden, um die Anonymität zu wahren, wird ein Maximum an Information frei zugänglich gemacht, auf deren Basis alle Marktteilnehmer ihre Entscheidungen treffen können.

Beispiel: Prosper

Colin Henderson, TheBankWatch, versucht in seiner Analyse die Unterschiede zwischen traditionellen Banken und diesen beiden Modellen herauszuarbeiten. In beiden Modellen müssen Kreditnehmer ihre Kredite zurückzahlen oder sie werden mit Inkassounternehmen konfrontiert und ihre Bonität leidet. Henderson sieht die Unterschiede in den Punkten Prozessabläufe und Kommunikationskanäle.

(Quelle der Abbildung: TheBankWatch)

Prozessabläufe

Bank 1.0: Die Prozesse sind intern und werden durch Angestellte abgearbeitet. Alle Daten werden vertraulich behandelt

Bank 2.0: Der Prozess der Prüfung der Kreditanträge wird an die Community outgesourct. Die Bank 2.0 ist nur dafür verantwortlich die „richtigen“ Dokumente verfügbar zu machen ohne dabei die Anonymität zu gefährden. Die Bank 2.0 stellt Prozesse und Instrumente zur Verfügung, die eine Bewertung erleichtern und eine Interaktion der Community unterstützen. Die Bank 2.0 selbst bewertet die Kreditanträge jedoch nicht, sondern überlässt die Bewertung dem Markt.

Kommunikationskanäle (Kundenkontakt, Vertrieb)

Bank 1.0: Alle Kanäle sind im Besitz und unter voller Kontrolle der Bank.

Bank 2.0: Es gibt keine zentralisierten Kanäle. Kundengewinnung basiert zunehmend auf viralem Marketing. Die Bank 2.0 stellt nur die Plattform auf der die Community agiert. Ziel der Bank 2.0 muss es sein ein Klima der Offenheit und Transparenz zu erzeugen, das Vertrauen schafft.

Hinweis: Bis hierhin ist dieser Artikel im wesentlich eine Übersetzung der ausländischen Quellen – allerdings nicht wortwörtlich, ich habe bewusst einige Dinge anders ausgedrückt.

Bezogen auf die deutsche Situation, finde ich den Gedanken, dass eine Bank wesentliche Prozesse an die Community outsourct, zwar sehr spannend (vor allem unter Kostenaspekten und Preisbildungsaspekten), kann mir aber nicht vorstellen, dass das in aller Konsequenz in näherer Zukunft umgesetzt wird. Zu starr sind in Deutschland regulatorische und Datenschutzrahmenbedingungen.

Smava.de als einen ersten Schritt würde ich in der obigen Darstellung zwischen der Ebene von Prosper und der von Zopa einordnen. Wieviele Informationen (financial affairs) bei Smava tatsächlich offengelegt werden, muss sich im Lauf der Zeit noch zeigen. Im Moment ist es die Schufa-Bonität plus etwaige freiwillige Offenlegungen des Kreditnehmers in seinem Profil.