Aufgrund meiner 2 Blogs erreichen mich neben Anfragen von der Presse auch ab und an Bitten von Studenten, die für ihr Studium eine Seminararbeit oder Bachelorarbeit zum Thema P2P Kredite schreiben, um ein Interview bzw. Beantwortung eines Fragenkataloges. Oft sind die Fragen ähnlich zu solchen, die ich in der Vergangenheit schon beantwortet habe. Ich beantworte diese trotz des Aufwandes gerne, aber nur wenn der Anfragende zustimmt, dass a) die Fragen und Antworten von mir im Blog veröffentlicht werden und ich b) ein Exemplar der fertigen Arbeit (zum Lesen; nicht zur Veröffentlichung) bekomme.

Auf diese Art und Weise wird hier ein Fundus wachsen, den zukünftige Studenten nutzen können, um zu sehen, mit welchen Fragestellungen sich Studenten bisher u.a. befasst haben. Heute ein Fragebogen von Nico Mausolff, der den Studiengang BWL-Bank an der Dualen Hochschule Baden-Württemberg in Villingen-Schwenningen absolviert und seine Bachelorarbeit zum Thema der „Finanzintermediation 2.0“ speziell, dem Peer-to-Peer Lending bzw. der Peer-to-Peer Kreditvergabe im Kontext der Kreditinstitute schreibt.

Wie beurteilen Sie die globale bzw. deutsche Marktentwicklung der P2P-Kreditvergabe?

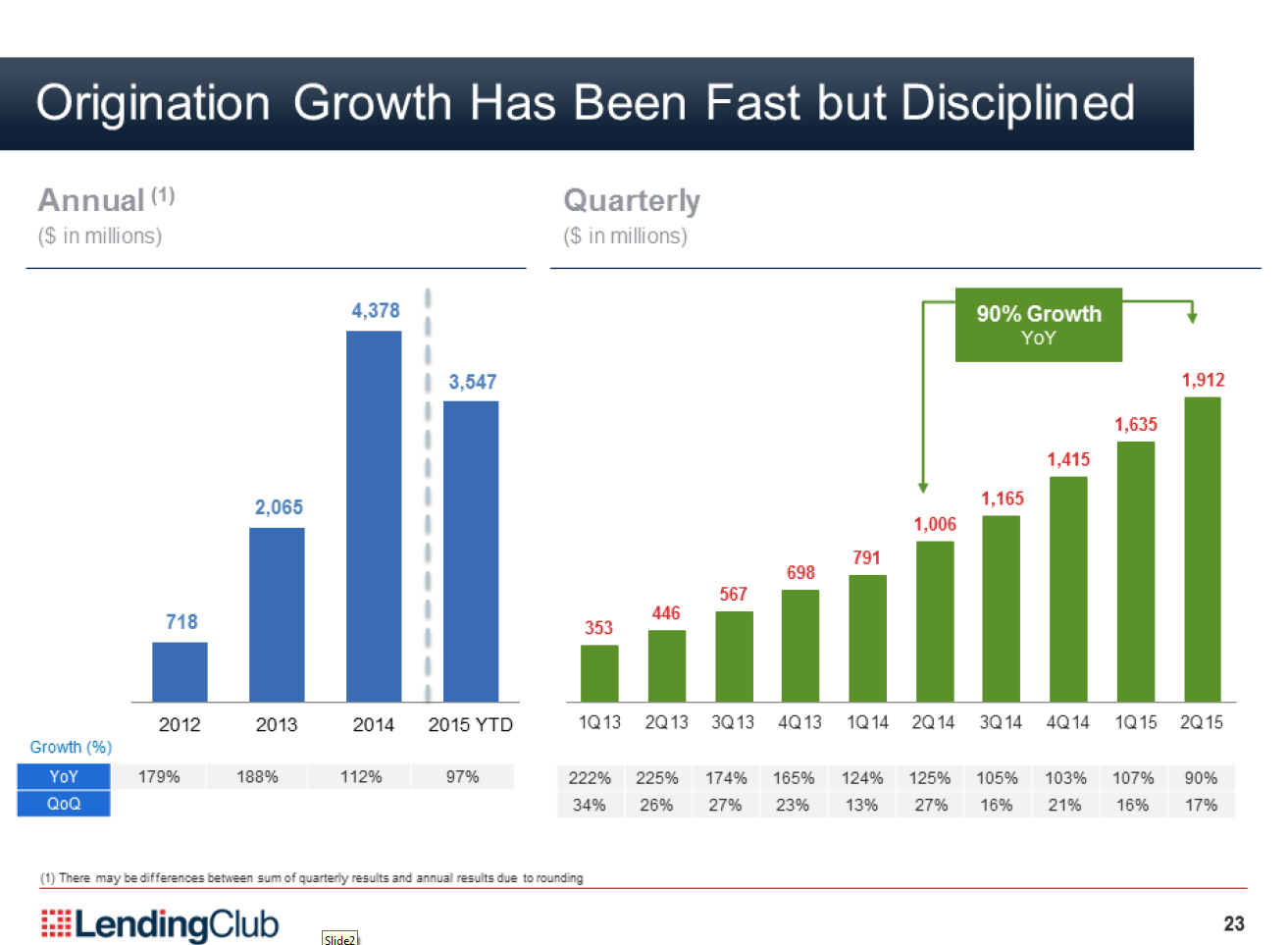

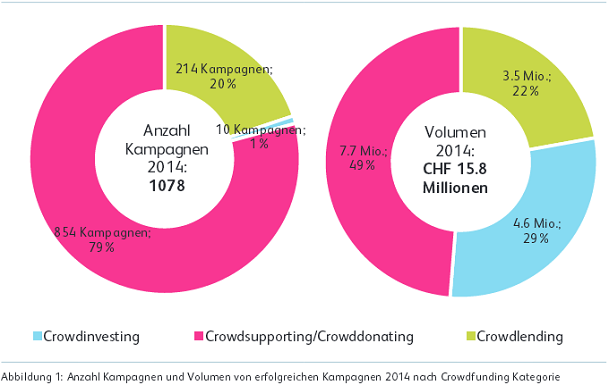

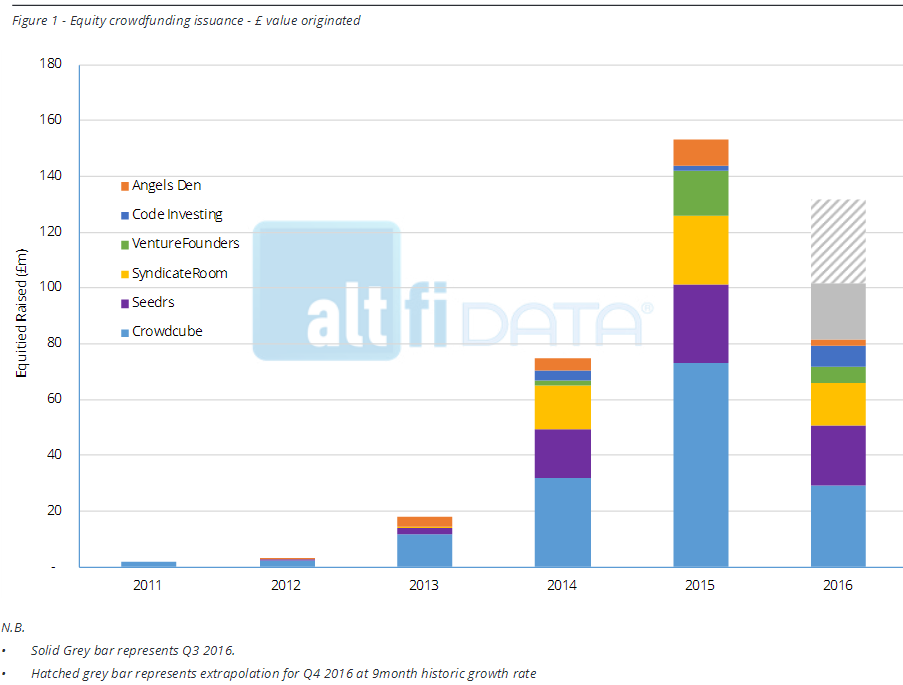

Der Markt boomt, insbesondere in den USA und in Großbritannien. In den USA legen zunehmend institutionelle Anleger inkl. Banken über die P2P Kreditmarktplätze an. In Großbritannien fördert die Regierung die Entwicklung durch die Schaffung günstiger Rahmenbedingungen und schafft Steuervergünstigungen für den Invest in P2P Kredite. Ein prozentual sehr stark wachsender Markt ist auch Estland. In Kontinentaleuropa ist der Markt ca. 2-3 Jahre hinter UK die Kreditvolumina wachsen aber auch mit Raten von über 50% gegenüber dem Vorjahr. Es treten jedes Jahr Dutzende von neuen Anbietern in den Markt ein.

In Deutschland bestehen die Herausforderungen für die Marktplätze vor allem in den sehr wettbewerbsfähigen Zinssätzen für Bankkredite und den hohen Marketingkosten die u.a. mit dem noch sehr geringen Bekanntheitsgrad von P2P Krediten in der Bevölkerung zusammenhängen. Während in der englischen Presse nahezu täglich Artikel über P2P Kredite stehen, ist vergleichbares in Deutschland eher selten – nur 2007 nach dem Smava Start gab es eine hohe Medienresonanz.

Nach jüngsten Zahlen (Nov. 2014) kennen in UK 45% der Befragten alternative Kreditmarktplätze und 7% haben sie schon genutzt.

Worin sehen Sie die Begründung, dass Peer-to-Peer Plattformen bei Kapitalnehmern sowie Kapitalgebern eine steigende Beliebtheit erfahren?

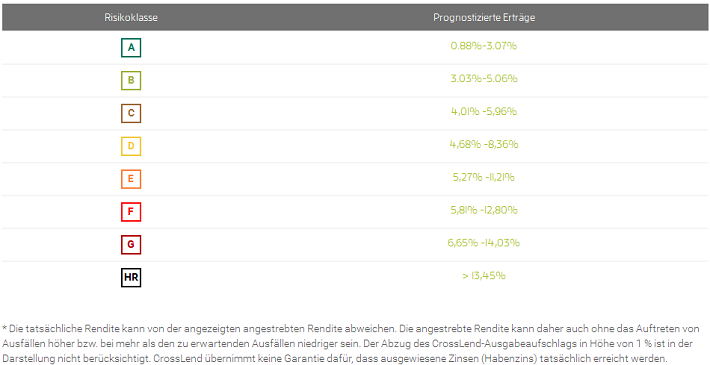

Für die Anleger ist es eine gut verständliche Anlageform mit transparenten Gebühren und Risiken die im Vergleich zu anderen Anlageformen eine attraktive Rendite ermöglicht.

Für Kreditnehmer spielen neben den Kosten Faktoren wie Schnelligkeit und Bequemlichkeit bei der Beantragung eine Rolle. Im Gegensatz zum Anleger der das Kreditausfallrisiko trägt, gibt es für den Kreditnehmer auch keine unvorhersehbaren Risiken, denn Gebühren fallen nur an wenn der Kredit zustande kommt und bei den meisten Anbietern ist eine vorzeitige Tilgung ohne Vorfälligkeitsgebühren möglich.

Wo sehen Sie kennzeichnende Unterschiede zwischen Kreditnehmern bzw. Kapital-gebern auf Peer-to-Peer Plattform und Kunden eines klassischen Kreditinstitutes?

Ein Anreiz für die Anleger ist, dass sie genau steuern können in welche Kredite ihr Geld fließt. Anders bei klassischen Anlageprodukten einer Bank. Dort fließt das Geld an die Bank und diese entscheidet dann wie das Geld z.B. über Kreditvergabe investiert wird.

Bei den Kreditnehmern sind Unterschiede schwerer zu identifizieren – die Klientel ist eher jünger und internetaffiner als die Allgemeinbevölkerung.

Unter dem Aspekt der digitalen Affinität, welche Bedeutung messen Sie zukünftigen Kundengruppen wie beispielsweise der Generation Y zu?

Im Marketing ist die richtige Kundenansprache zum richtigen Zeitpunkt entscheidend. Hier spielen die neuen Konkurrenten der Banken ihre Vorteile aus. Eine mögliche Entwicklung ist mittel- und langfristig dass die Fintechs den Kundenkontakt kontrollieren und darüber erhebliche Teile der Wertschöpfungskette während die Banken mehr und mehr auf diese als Vertriebspartner angewiesen sind und zunehmend nur noch das „Backoffice“ darstellen.

Sehen Sie P2P-Plattformen in einer vorteilhaften Ausgangssituation, durch Annahmen wie erhöhte Regulierung für Banken sowie eine potenzielle Vertrauenskrise und weiterhin die vermeidlich höhere Dynamik in einem webbasierten Geschäftsmodell?

Dazu hatte ich einen Artikel auf P2P-Banking.com geschrieben. Dort ist auch ein sehr anschauliches Chart von Lending Club auf Basis einer Untersuchung von McKinsey.

Weiterlesen

.