Ich erhebe einmal monatlich die Neukreditvolumen von P2P Kredite Plattformen, da mir das einen guten Überblick erlaubt, wohin der Markt sich bewegt. Natürlich führt die Betrachtung einzelner Monate zu starken Schwankungen, aber ich mache das nun schon seit mehreren Jahren und finde es über die Zeit sehr aufschlussreich.

Wer weitergehende Parameter als nur das Volumen vergleichen will, findet hier einen interaktiven Vergleich der P2P Kredit Anbieter.

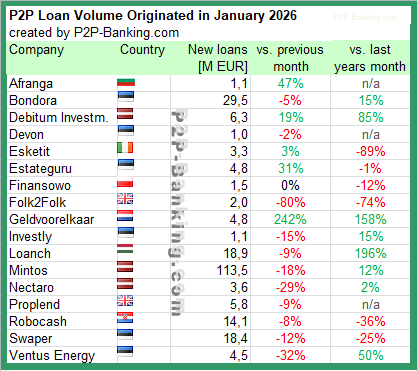

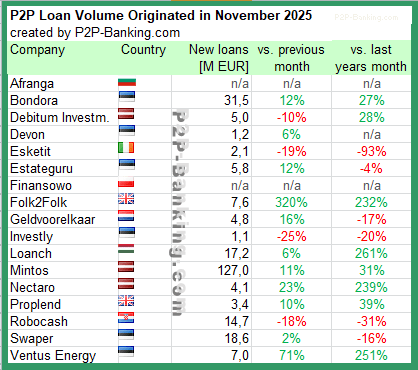

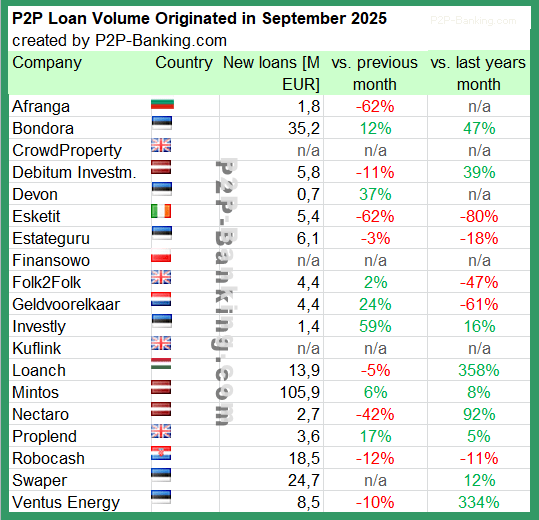

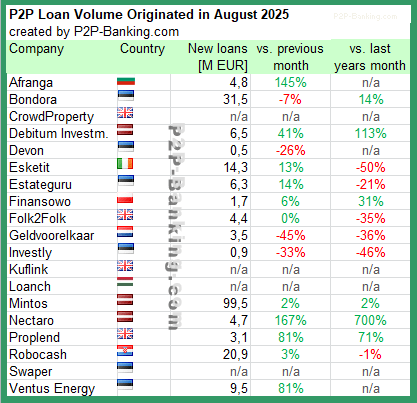

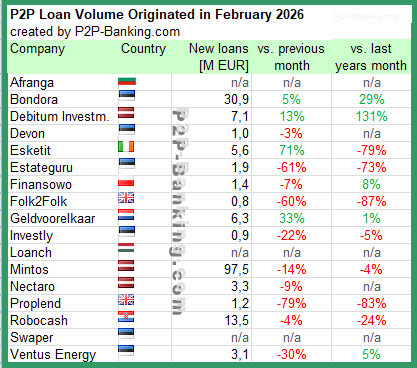

Tabelle: Statistiken Neukreditvolumen P2P Kredite im Februar 2026. Quelle: eigene Recherchen

Kreditvolumina wurden aus der lokalen Währung in Euro konvertiert um einen Vergleich zu erleichtern. Einzelne Zahlen sind Schätzungen.

Links zu den in der Tabelle aufgeführten Plattformen: Afranga*, Bondora*, Debitum Investments*, Devon*, Esketit*, Estateguru*, Finansowo*, Folk2Folk*, Geldvoorelkaar*, Investly*, Loanch*, Mintos* , Nectaro*, Proplend*, Robocash*, Swaper*, Ventus Energy*.