Nur noch wenige Tage verbleiben im Jahr 2024. Zeit mal zurückzuschauen, wie bei mir Mintos* dieses Jahr gelaufen ist.

Mintos Kredite

Mein Fokus bei Mintos* liegt weiterhin auf den Krediten. Bis zum Sommer habe ich Tilgungen und Zinsen aber nicht reinvestiert sondern regelmäßig abgezogen und auf andere P2P Kredite Plattformen umgeschichtet, da das Zinsniveau deutlich gefallen war und unter einer Grenze von 13% lag, die ich mir gesetzt hatte.

Mein Fokus bei Mintos* liegt weiterhin auf den Krediten. Bis zum Sommer habe ich Tilgungen und Zinsen aber nicht reinvestiert sondern regelmäßig abgezogen und auf andere P2P Kredite Plattformen umgeschichtet, da das Zinsniveau deutlich gefallen war und unter einer Grenze von 13% lag, die ich mir gesetzt hatte.

Im Sommer 2024 änderte sich dann das Bild und ich habe wieder aufgestockt um vor allen in Eleving, ESTO, Iute und BB Finance Kredite zu investieren, die um die 15% Zinsen boten.

Ebenfalls mitgenommen habe ich Nera Cashback Aktionen. Da habe ich zum Teil mein Portfolio mehrfach über den Zweitmarkt umgeschlagen. Ich halte aber auch immer noch 1K Nera Kredite. Ob das eine gute Idee war muss sich noch zeigen.

Die hochprozentigen ESTO Kredite wurden allerdings bereits ganz vom Kreditunternehmen zurückgekauft, bei Eleving ebenfalls fast alle.

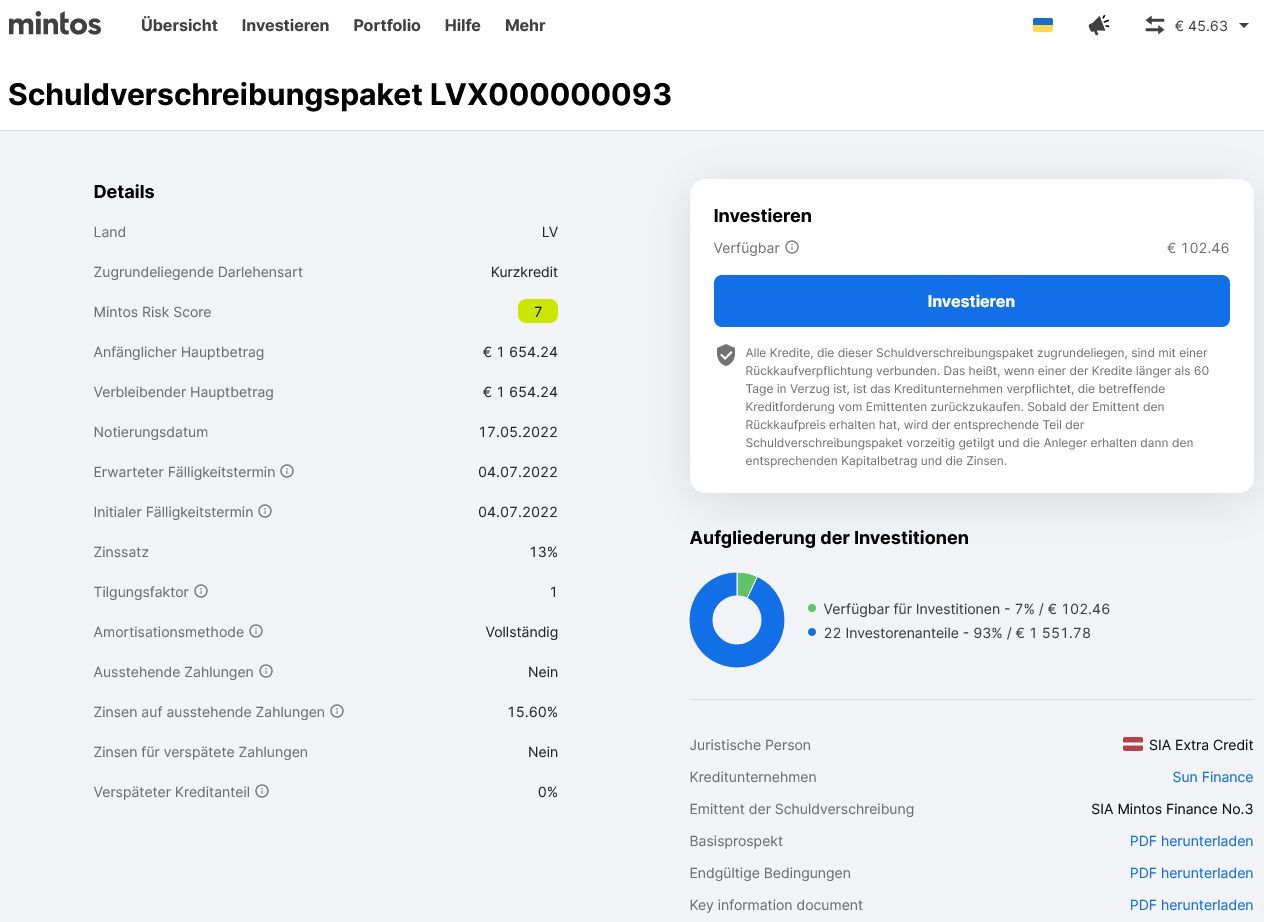

Mit der Verteilung meines Kreditportfolios nach Kreditunternehmen, Zinssätzen und Laufzeiten bin ich im Moment ganz zufrieden. Wobei Laufzeiten nur noch eine sehr untergeordnete Rolle bei meiner Entscheidung spielen. Die Jahre bei Mintos haben mich gelehrt, dass durch vorzeitige Tilgungen, Rückkäufe und ggf. Zweitmarkthandel meist keine Kredite länger als 2 Jahre im Portfolio verbleiben (diese Daumenregel stimmt auch aktuell – der älteste Kreditanteil wurde vor 22 Monaten investiert).

Für größere Ansicht anklicken

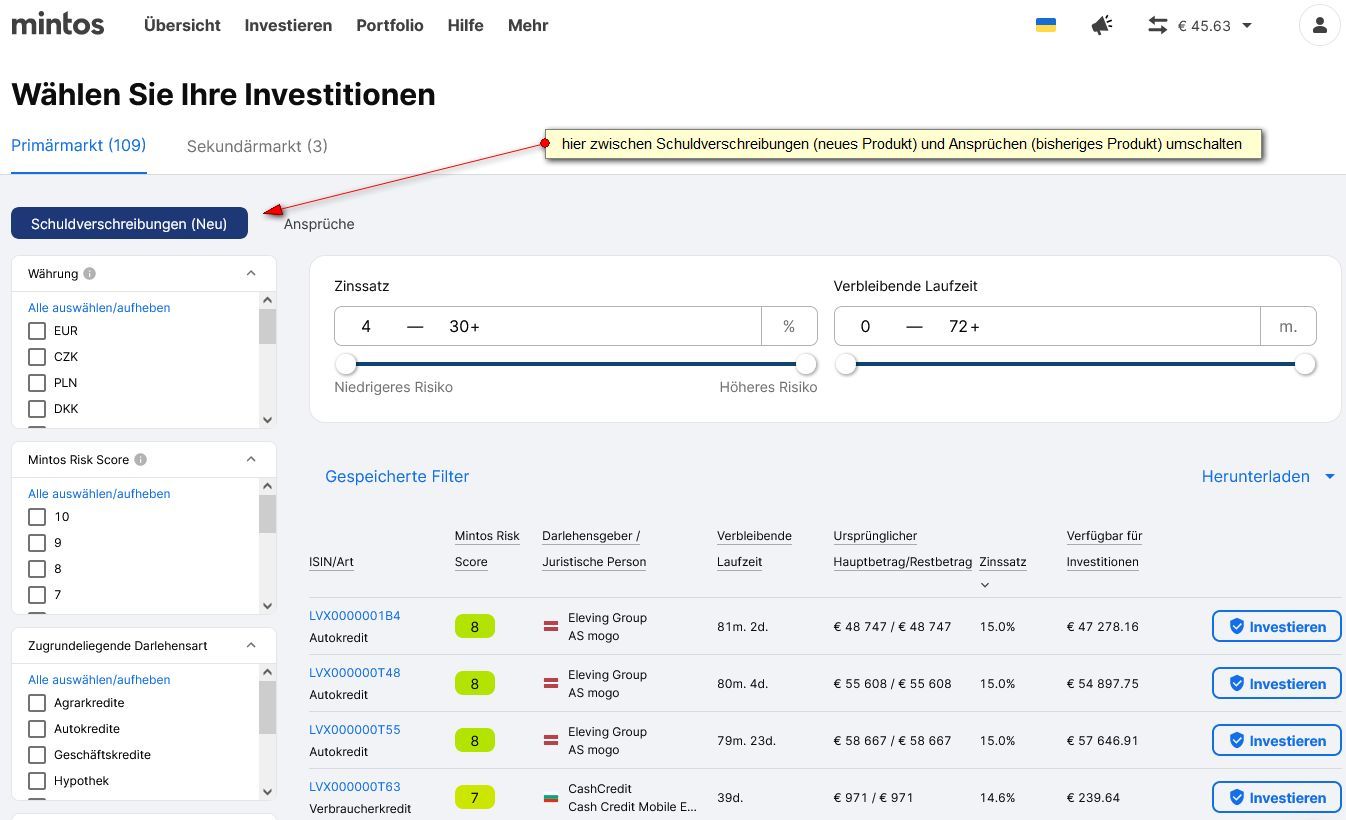

Reinvest läuft auch reibunglos. Dieses Jahr habe ich meist keine Autoinvests genutzt, sondern ich logge mich alle paar Tage mal manuell ein und rufe je einen gespeicherten Filter auf dem Primär- und Sekundärmarkt auf.

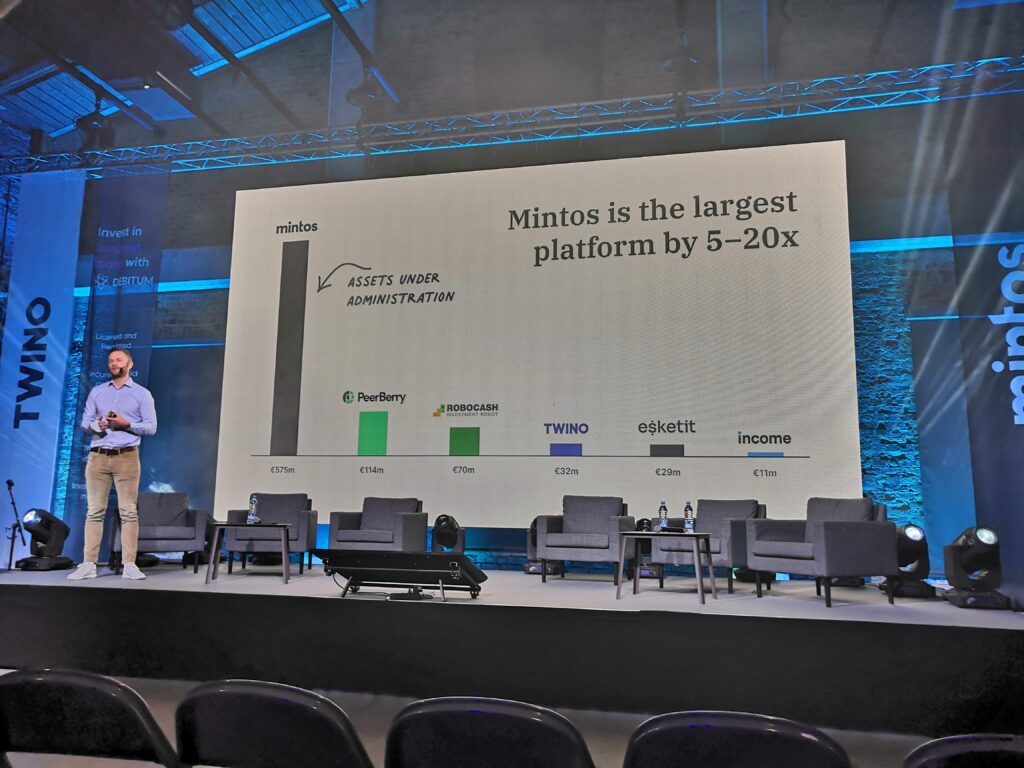

Das Zinsniveau bei Mintos ist zur Zeit ganz attraktiv. Sollte sich das saisonal wieder ändern würde ich halt wieder auf andere Plattformen umschichten. Ganz an die früheren Top-Zeiten kommt die Rendite aktuell nicht heran. Über alles, also seit dem Start 2015, wird mir eine Rendite von 22% pro Jahr angezeigt. Diese resultiert aber auh aus diversen Cashback-Aktionen, die ich genutzt habe und systematischen Zweitmarkthandel, den ich früher mal betrieben habe, bevor die Zweitmarktgebühr eingeführt wurde.

Das Zinsniveau bei Mintos ist zur Zeit ganz attraktiv. Sollte sich das saisonal wieder ändern würde ich halt wieder auf andere Plattformen umschichten. Ganz an die früheren Top-Zeiten kommt die Rendite aktuell nicht heran. Über alles, also seit dem Start 2015, wird mir eine Rendite von 22% pro Jahr angezeigt. Diese resultiert aber auh aus diversen Cashback-Aktionen, die ich genutzt habe und systematischen Zweitmarkthandel, den ich früher mal betrieben habe, bevor die Zweitmarktgebühr eingeführt wurde.

Mintos Immobilien

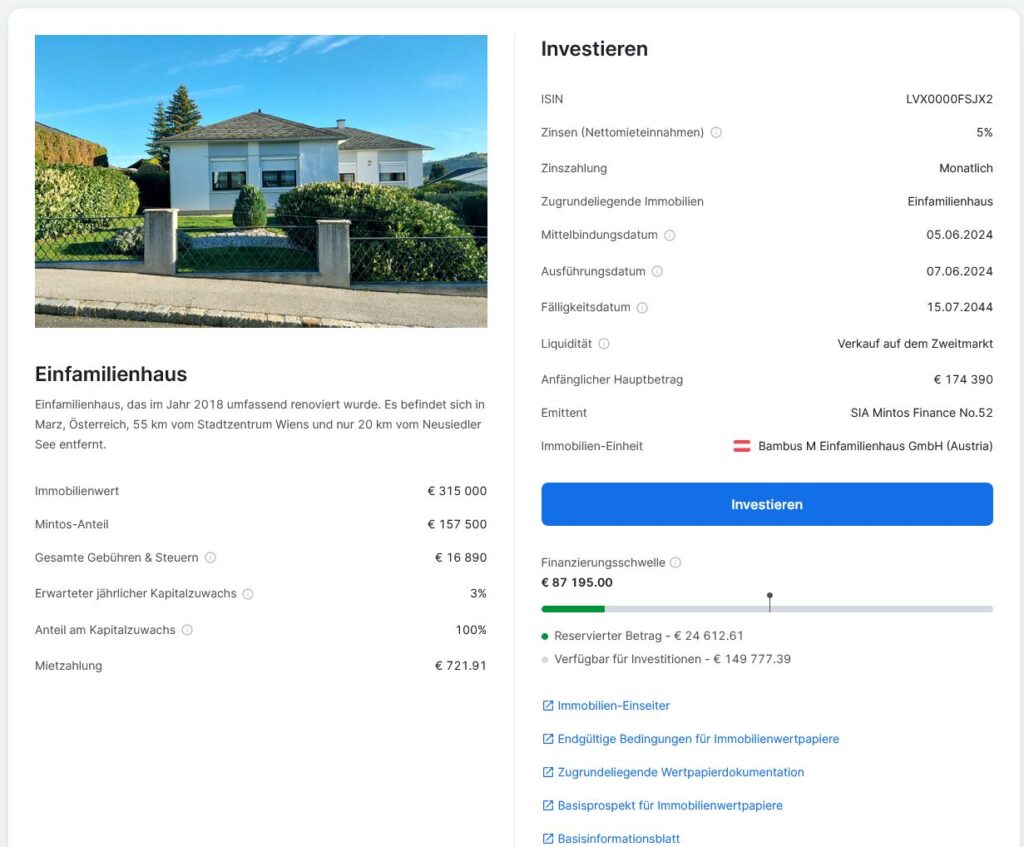

Über die vor-und Nachteile der Mintos Immobilien (Link zum Artikel aus dem Mai) hatte ich ja schon geschrieben. Die Zinsen sind nicht sonderlich attraktiv. Homöpathisch dosiert (ein paar Hunderter) habe ich aber in die Immobilien investiert. Und zu meinem Erstaunen gelernt, dass der Gewinn nicht in den Zinsen liegt, sondern in zum Tel sehr hohen Verkaufsaufschlägen die im Zweitmarkt erzielbar waren.

Siehe Grafik rechts. Das skaliert natürlich nicht beliebig und war sicher auch begünstigt durch das eher schleppende Angebot neuer Immobilien auf dem Erstmarkt. Jetzt im Dezember sind ja mehrere Immobilien in Riga dazugekommen, die für die Vermietung über AirBnb konzipiert sind.

Siehe Grafik rechts. Das skaliert natürlich nicht beliebig und war sicher auch begünstigt durch das eher schleppende Angebot neuer Immobilien auf dem Erstmarkt. Jetzt im Dezember sind ja mehrere Immobilien in Riga dazugekommen, die für die Vermietung über AirBnb konzipiert sind.

Ein Tipp noch für Anleger, die in Mintos Immobilien investieren wollen: Die Zeit bis zum Ausführungsdatum ist unverzinst. Und das sind ab der ersten Listung einer neuen Immobilie mehrere Wochen. Daher möglichst erst kurz vor dem Mittelbindungsdatum investieren (oder halt wenn absehbar ist, dass der verfügbare Betrag in Kürze ausgeschöpft sein wird.

Generel glaube ich aber weiterhin, dass die Kredite das deutlich bessere Angebot im Vergleich zu einem Invest in die Mintos Immobilien sind.

Sonstige Produkte

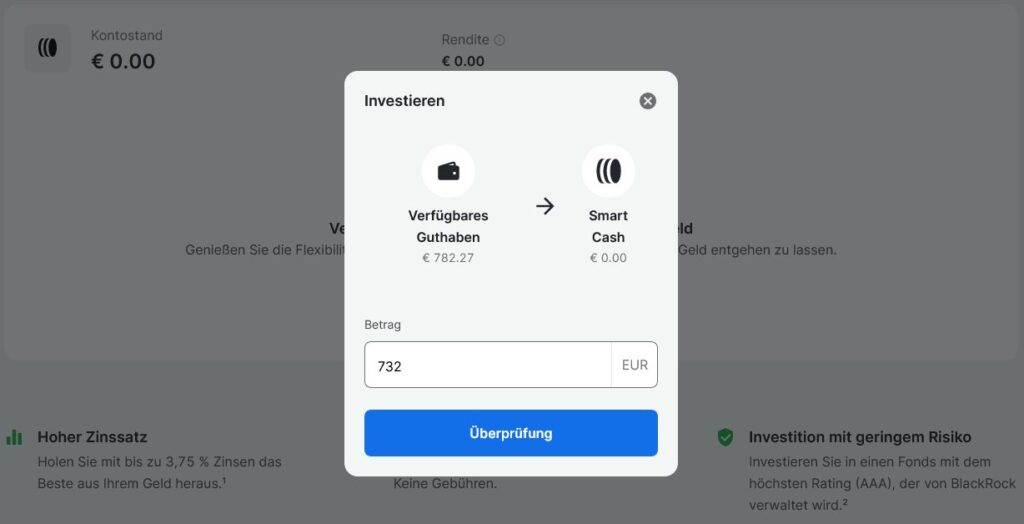

Das Mintos* ETF und Anleihen Angebot nutze ich nicht. Ich sehe da keinen Vorteil gegenüber der Nutzung eines deutschen Brokers. Das Mintos Smartcash Angebot hingegen finde ich ganz praktisch wenn ich mal ein paar Hunderter für 1-2 Wochen parken will, z.B. um sie dann kurz vor der Mittelbindungsfrist in Immobilien Angebote zu investieren.

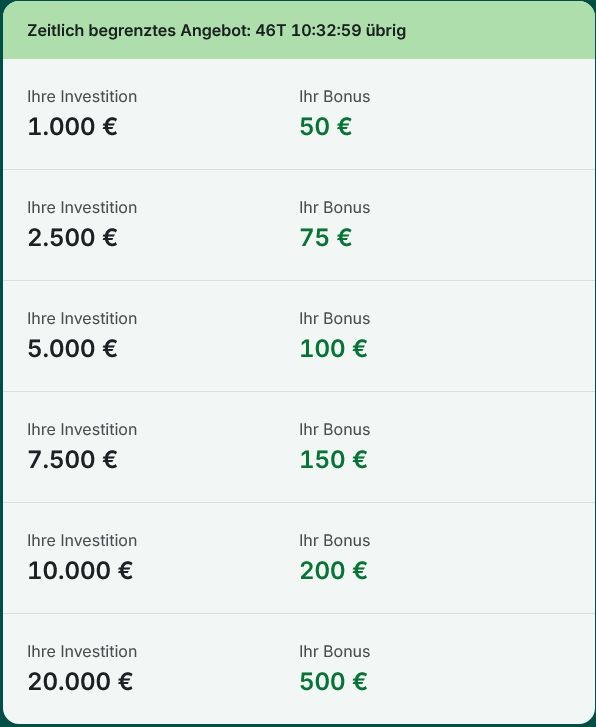

Toller Weihnachtsbonus

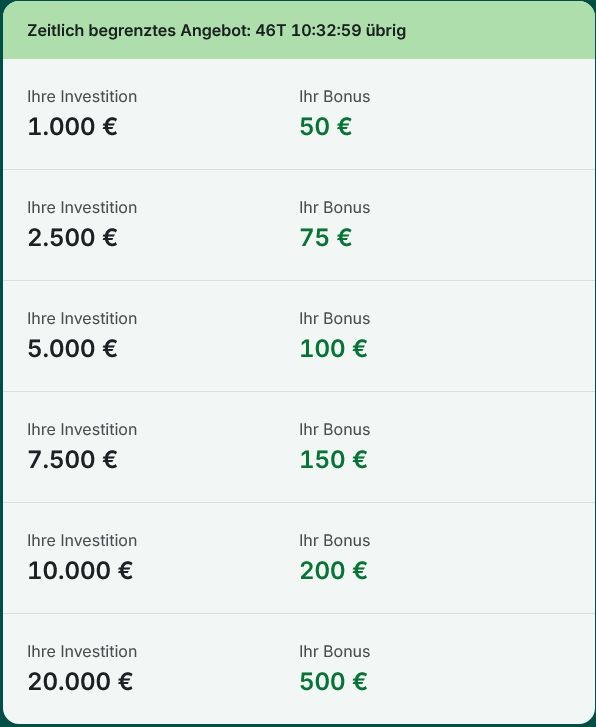

Für Neukunden, die sich über diesen Mintos* Link anmelden, bietet Mintos aktuell einen Bonus mit dem Promo Code GOALS2025 (bei der Verwendung des links genanten Link ist der Promo Code bereits korrekt eingetragen) – es gibt für Invests bis zum 31. Januar 2025 gestaffelt nach der Anlagesumme einen Bonus von 50 bis 500 EUR. Alle Details auf der Mintos* Seite.

Mintos Forum und Erfahrungen

Über neue Entwicklungen diskutieren Anleger im Mintos Forum und tauschen ihre Mintos Erfahrungen aus.

![]() Mintos* hat soeben eine neue Bonusaktion für neue Anleger gestartet. So bekommen neue Anleger den Bonus:

Mintos* hat soeben eine neue Bonusaktion für neue Anleger gestartet. So bekommen neue Anleger den Bonus:

Mein Fokus bei

Mein Fokus bei

Das Zinsniveau bei Mintos ist zur Zeit ganz attraktiv. Sollte sich das saisonal wieder ändern würde ich halt wieder auf andere Plattformen umschichten. Ganz an die früheren Top-Zeiten kommt die Rendite aktuell nicht heran. Über alles, also seit dem Start 2015, wird mir eine Rendite von 22% pro Jahr angezeigt. Diese resultiert aber auh aus diversen Cashback-Aktionen, die ich genutzt habe und systematischen Zweitmarkthandel, den ich früher mal betrieben habe, bevor die Zweitmarktgebühr eingeführt wurde.

Das Zinsniveau bei Mintos ist zur Zeit ganz attraktiv. Sollte sich das saisonal wieder ändern würde ich halt wieder auf andere Plattformen umschichten. Ganz an die früheren Top-Zeiten kommt die Rendite aktuell nicht heran. Über alles, also seit dem Start 2015, wird mir eine Rendite von 22% pro Jahr angezeigt. Diese resultiert aber auh aus diversen Cashback-Aktionen, die ich genutzt habe und systematischen Zweitmarkthandel, den ich früher mal betrieben habe, bevor die Zweitmarktgebühr eingeführt wurde. Siehe Grafik rechts. Das skaliert natürlich nicht beliebig und war sicher auch begünstigt durch das eher schleppende Angebot neuer Immobilien auf dem Erstmarkt. Jetzt im Dezember sind ja mehrere Immobilien in Riga dazugekommen, die für die Vermietung über AirBnb konzipiert sind.

Siehe Grafik rechts. Das skaliert natürlich nicht beliebig und war sicher auch begünstigt durch das eher schleppende Angebot neuer Immobilien auf dem Erstmarkt. Jetzt im Dezember sind ja mehrere Immobilien in Riga dazugekommen, die für die Vermietung über AirBnb konzipiert sind.