Das Interview habe ich in Englisch geführt und Fragen und Antworten anschließend übersetzt.

Kannst Du Bondora* bitte kurz vorstellen?

Bondora bietet einen einfachen Weg online zu investieren. Wir existieren seit über 10 Jahren und haben mehr als 130.000 Anleger. Dieses Jahr sind wir im dritten Jahr in Folge profitabel und auf das vierte liegt im Plan.

Was hast Du vorher gemacht und wann und wieso hast Du bei Bondora* angefangen?

Ich arbeitete für 2 der größten Banken in Großbritannien bevor ich zu Bondora kam. Traditionelle Bankarbeit war nichts für mich. Die Dinge bewegten sich zum langsam und ich wollte sehen, dass meine Arbeit etwas bewegt. Vor ca. dreieinhalb Jahren hörte ich zufällig von Bondora und kontaktierte sie. Nachdem ich mit Pärtel und dem Team gesprochen hatte war ich 100% von der Mission überzeugt. Ich zog nach Estland. Ich kann ehrlich sagen, dass es die beste Entscheidung war, die ich je getroffen habe. Seit meinem Einstieg habe ich in verschiedenen Rollen bei Bondora gearbeitet, aber meine Hauptverantwortung liegt im Produkt für die Anleger.

Als Reaktion auf die Corona Situation hat Bondora* die Vergabe neuer Kredite in Finnland und Spanien gestoppt und die Bonitätsstufen, die für Kredite in Estland berechtigt sind, beschränkt. Welchen Grund hatte diese Entscheidung?

Als Vorsichtsmaßnahme haben wir temporär die Kreditvergabe in Spanien und Finnland eingestellt. Dass wir nun nur in Kredite in Estland vergeben senkt unsere operativen Kosten signifikant. Zum Beispiel die Marketingkosten. Marketing in einem Land um ein bestimmtes Volumen an Neukreditvergabe zu erreichen ist viel kosteneffizienter als dasselbe über 3 Länder zu versuchen. In einer Wachstumsphase ist das nicht kritisch, da Expansion das Ziel ist. Aber nun ist Nachhaltigkeit unsere Top-Priorität. Wir werden unsere Strategie nur ändern wenn Daten verfügbar sind, die begründen, dass wir wieder expandieren sollten.

Kürzlich hat Bondora den maximalen Betrag der bei Go&Grow neu angelegt werden kann auf 1.000 Euro pro Monat begrenzt. Was ist der Grund dafür? Ist das eine direkte Folge der Entscheidung im Moment nur in Estland Kredite anzubieten?

In anderen Interviews wurde gesagt, Bondora könne einfach das Marketing intensivieren um mehr Kredite in Estland zu vergeben, sollte die Anlegernachfrage steigen. Das würde der jetzigen Maßnahme widersprechen?

Wir haben die Entscheidung aus 2 Gründen getroffen 1) Zukunftsfähigkeit des Portfolios 2) Damit jeder investieren kann

Auch die vorherige Aussage bleibt richtig. Wir könnten leicht das Portfolio vergrößern, wenn wir wollten. Die Nachfrage ist da. Aber wir werden keine Abstriche bzgl. der Qualität des Portfolios zulassen. Angesichts der derzeitigen globalen Situation ist es besser vorsichtig zu sein und die Daten im Blick zu haben statt exponentielles Wachstum anzustreben. Daher die 1.000 Euro Begrenzung pro Anleger um das mit unserem Kreditvolumen zu matchen. Als Firma brauchen wir kein enormes Wachstum in unseren wichtigsten Parametern jedes Jahr um weiter zu bestehen. Falls wir uns entscheiden die Neuvolumen zu senken, dann sinken unsere operativen Kosten auch.

Werdet ihr wieder beginnen Kredite in Finnland und Spanien zu vergeben?

Werdet ihr wieder beginnen Kredite in Finnland und Spanien zu vergeben?

Wir haben die Entscheidung wann wir unsere Aktivitäten in Finnland und Spanien wiederaufnehmen warden noch nicht getroffen.

Als Folge der Coronakrise konnte das Go&Grow Produkt im Frühjahr nicht länger sofortige Liquidität bieten. Stattdessen wurden Teilauszahlungen umgesetzt. Jetzt seid ihr wieder bei sofortigen Auszahlungen, aber könntest Du bitte in der Rückschau mitteilen, was das für Eure Anleger bedeutete und wie sie auf diese Maßnahme reagierten?

Das war eine notwendige Maßnahme, die im Produkt von Tag 1 an vorgesehen war. Als Teilauszahlungen aktiv waren, habe ich Hunderte von Supportanfragen, Kommentaren in sozialen Medien und Foren gelesen, um zu versuchen die überwiegende Reaktion der Anleger zu verstehen. Die meisten verstanden warum wir diese Funktion aktiviert hatten und warum es für den Fortbestand des Produktes erforderlich war. Es ist wichtig darauf hinzuweisen, dass nun – fast 6 Monate später – dadurch kein Effekt auf unsere wichtigsten Parameter (Kundenzufriedenheit, Investments, Auszahlungen, Kundenvermittlungen) eintrat. Anleger würden nicht fortfahren Bondora zu nutzen, wenn sie uns nicht vertrauen würden und uns nicht als zukunftsträchtige Firma sehen würden.

Viele der Anlegerfragen drehen sich um den Puffer den Bondora vorhält um Go&Grow liquider zu machen. In der Vergangenheit hat Bondora es abgelehnt, offenzulegen wieviel Geld in dem Puffer ist. Kannst Du bitte den Mechanismus so präzise wie möglich beschreiben? Wo wird das Geld in dem Puffer verwahrt? Ist es in einem Bankkonto und verdient dort keine Zinsen?

Unser Ziel ist die Bargeldreserve bei rund 15% des Go&Grow Portfolios zu halten. Natürlich fluktuiert dies täglich basierend auf Aus- und Einzahlungen. Das Geld ist auf einem dediziertem Bankkonto, getrennt von Bondora’s Firmenkonten. Es ist dort damit die Anleger schnellen Zugriff auf ihr Geld haben, wenn sie es brauchen.

Ein Kritikpunkt den einige Anleger haben, ist die Art und Weise wie Bondora Kredite in Verzug behandelt bei der Kalkulation der Rendite im Anlegerdashboard. Nur der Betrag der überfälligen Rate und nicht der ganze Kreditbetrag wird als in Verzug berücksichtigt. Kritiker finden, dass dies zu einer übermäßig positiven Darstellung der Rendite führt und somit Erwartungen erzeugt die später unerfüllt bleiben, wenn das Portfolio altert und die angezeigte Rendite sinkt. Was ist Deine Meinung dazu und gibt es Pläne die Berechnungsmethode zu ändern.

Wir haben keine Pläne die Berechnungsmethode zu ändern. Ich denke es ist wichtig das die Berechnungen gleichbleibend erfolgen, so dass die Renditen des Portfolios über die Jahre vergleichbar bleiben. Würde der volle Kreditbetrag als verspätet in die Kalkulation einbezogen hätte das auch Nachteile. Es wäre übermäßig negativ, weil es die 60% (zum Beispiel) des Kredites, die eingetrieben würden, vernachlässigen würde.

Bondora stellt sehr viele Informationen und Statistiken zur Verfügung. Eine die Anleger oft verwirrt ist die “Kumulatives Geld auf Geldrückflüsse – Monatsvergleich“ Grafik in den allgemeinen Statistiken. Z.B. für 36 monatige Kredite aus Q3 2014 zeigt der Wert 91,23%. Bedeuted das, dass Anleger, die zu diesem Zeitpunkt investierten, mit Verlust investierten, oder wie ist die Grafik zu lesen?

Diese Grafik ist nur aussagekräftig für Kredite am Ende der Laufzeit, da es den Prozentwert der ursprünglichen Anlagesumme zeigt, der zurückgezahlt wurde. Wenn das Ende der Kreditlaufzeit erreicht wurde und die % liegen unter 100, dann bedeutet das nicht unbedingt, dass die Rendite des Portfolios negativ ist. Typischerweise setzen sich die meisten Portfolios aus unterschiedlichen Kreditlaufzeiten aus unterschiedlichen Kohorten zusammen. Zum Beispiel gab es sehr wenige Kredite die in Q3 2014 mit einer 36 monatigen Laufzeit vergeben wurden – d.h. dies ist nicht repräsentativ für die Zusammenstellung eines ganzen Anlegerportfolios. Wir publizieren diese Grafik einfach um volle Transparenz zu liefern und die Daten aus den Reports zu visualisieren.

Erwartest Du für die Zukunft einen Anstieg der Kreditausfallraten für Konsumentenkredite in Spanien, Finnland und Estland in den verbleibenden Monaten von 2020 und 2021 als Folge der wirtschaftlichen Auswirkungen der Coronakrise?

Bisher zeigt unser Portfolio keine Anzeichen steigender Kreditausfallraten. Nochmal, dies ist der Grund warum wir uns entschieden haben das Neukreditvolumen während der Krise zu reduzieren (als eine Vorsichtsmaßnahme).

Wie siehst Du die Entwicklung der Regulierung auf europäischer Ebene?

Meine Meinung nach gibt es einen Silberstreif am Horizont, obwohl Vorfälle in diesem Jahr bei kleineren Plattformen ein schlechtes Licht auf die Branche warfen. Diese Art von Vorfällen kann zur Beschleunigung der Regulierung der Finanzbranche für den Verbraucherschutz führen. Wir waren immer für eine pan-europäische Regulierung von p2p lending und werden unsere Arbeit mit den Aufsichtsbehörden fortsetzen, um dies zu unterstützen.

Ist Bondora* als Unternehmen profitable?

Ja, wir waren seit 3 Jahren profitable. Wir haben unseren Geschäftsbericht für 2019 veröffentlicht und einen Nettogewinn von 2,4 Mio. Euro verkündet.

Welche Pläne hat Bondora* für das nächste Jahr?

Diese Jahre haben wir bereits viel Zeit verwendet auf die Automatisierung der internen Systeme und der Kundenoberfläche des Produktes. Zum Beispiel haben wir gerade eine ‚Instant answer support site‘ live geschaltet, die wir immer noch verbessern (diese wird schlussendlich in 24 Sprachen lokalisiert werden). Wir setzen die Arbeit an der Automatisierung mit Priorität dieses Jahr fort. Der Grund dafür ist, dass wenn sich die Weltwirtschaft stabilisiert und wir wieder bereit für Wachstumsziele sind, dann können wir rapide skalieren ohne Abhängigkeiten von manuellen Prozessen.

Abschliessende Bemerkung – Vielen Dank an alle unsere Anleger, die uns immer über die Jahre unterstützt haben. Wir freuen uns auf den Moment, wenn die Welt wieder zur Normalität zurückfindet und wir Euch in unserem Büro begrüßen können. Bitte schaut vorbei, falls ihr jemals in Tallinn seid :)

Ich danke Matthew Clannachan für das Interview für P2P-Kredite.com

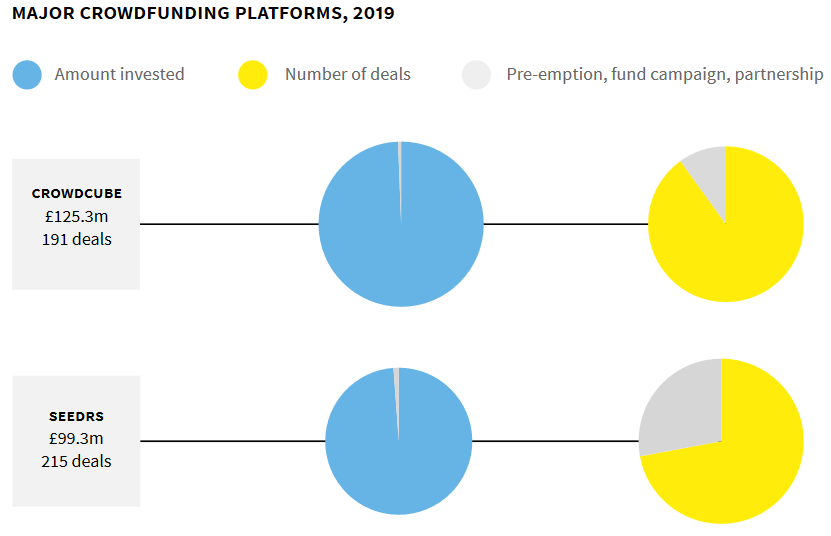

![]() Mintos* hat soeben angekündigt, dass sie einen Crowdinvesting (equity crowdfunding) Pitch auf der britischen Plattform Crowdcube starten werden. Anleger werden in Anteile am Unternehmen Mintos investieren können. Details zur Bewertung und zur Kapitalsumme, die Mintos auf diesem Weg aufnehmen will wurden noch nicht mitgeteilt. Der Pitch soll Ende November live gehen, Interessenten können sich derzeit vorregistrieren, um dann benachrichtigt zu werden. Investieren können volljährige Anleger u.a. aus der EU. Als Minimum-Investment nennt Mintos einen Betrag von 10 Euro.

Mintos* hat soeben angekündigt, dass sie einen Crowdinvesting (equity crowdfunding) Pitch auf der britischen Plattform Crowdcube starten werden. Anleger werden in Anteile am Unternehmen Mintos investieren können. Details zur Bewertung und zur Kapitalsumme, die Mintos auf diesem Weg aufnehmen will wurden noch nicht mitgeteilt. Der Pitch soll Ende November live gehen, Interessenten können sich derzeit vorregistrieren, um dann benachrichtigt zu werden. Investieren können volljährige Anleger u.a. aus der EU. Als Minimum-Investment nennt Mintos einen Betrag von 10 Euro.

Hier einige Zahlen: Der durchschnittliche Rückgang bei Investments auf führenden P2P Kreditmarktplätzen lag bei rund 50%. Die Anleger bei Iuvo zeigten mehr Vertrauen, dennoch gingen die Anlagen um 35% zurück.

Hier einige Zahlen: Der durchschnittliche Rückgang bei Investments auf führenden P2P Kreditmarktplätzen lag bei rund 50%. Die Anleger bei Iuvo zeigten mehr Vertrauen, dennoch gingen die Anlagen um 35% zurück. Werdet ihr wieder beginnen Kredite in Finnland und Spanien zu vergeben?

Werdet ihr wieder beginnen Kredite in Finnland und Spanien zu vergeben?