Gastartikel von David

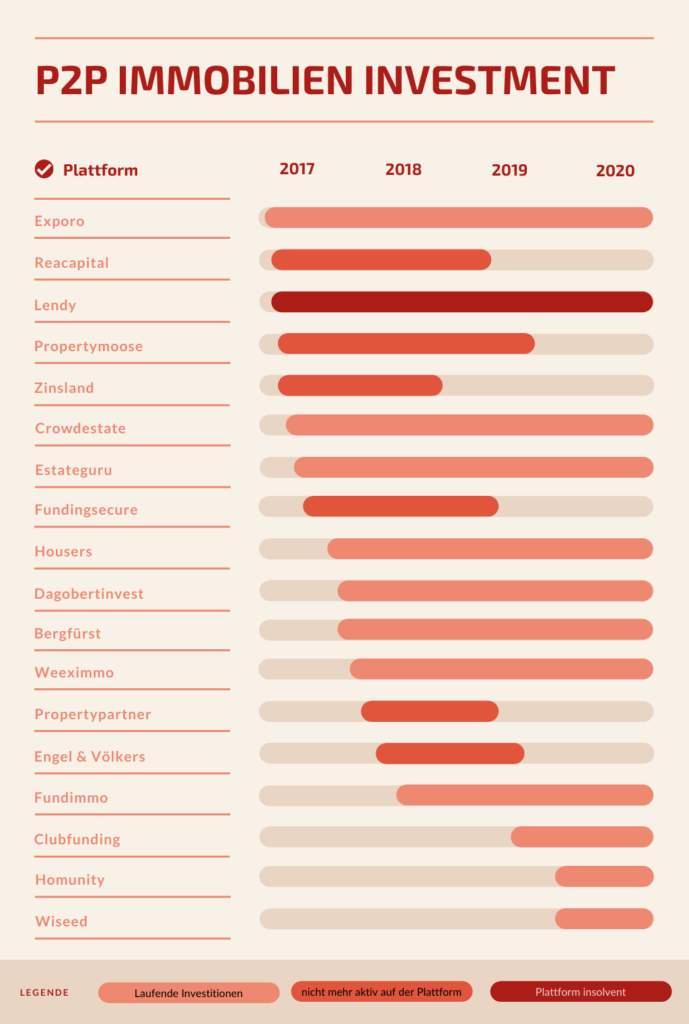

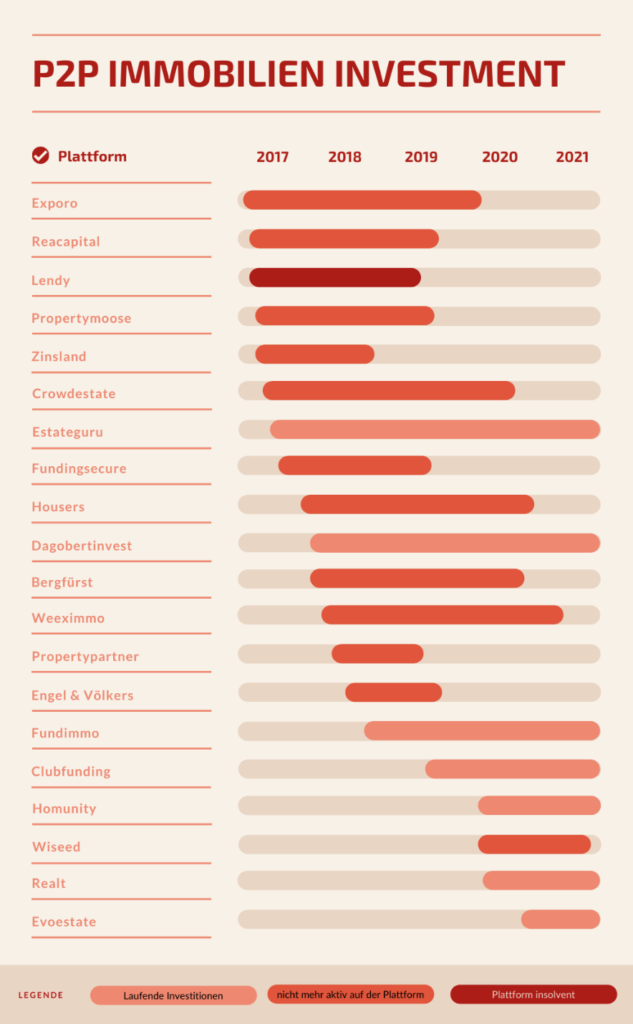

Mein erstes Investment auf einer P2P Plattform ist nun bereits 5 Jahre her: Über Exporo* (100 Euro Willkommensbonus für Dich!) habe ich ein Immobilienprojekt in Frankfurt am Main mitfinanziert und die Rückzahlung einschließlich der Zinsen am Ende der Laufzeit auf den Tag genau erhalten. Ein perfekter Start also ins P2P Crowdinvesting. Mittlerweile habe ich auf 20 verschiedenen P2P Plattformen in rund 250 Immobilienprojekte investiert. Die folgende Grafik gibt einen Überblick, wann ich auf welchen Plattformen aktiv war bzw. noch immer bin:

Diversifikation nach Ländern

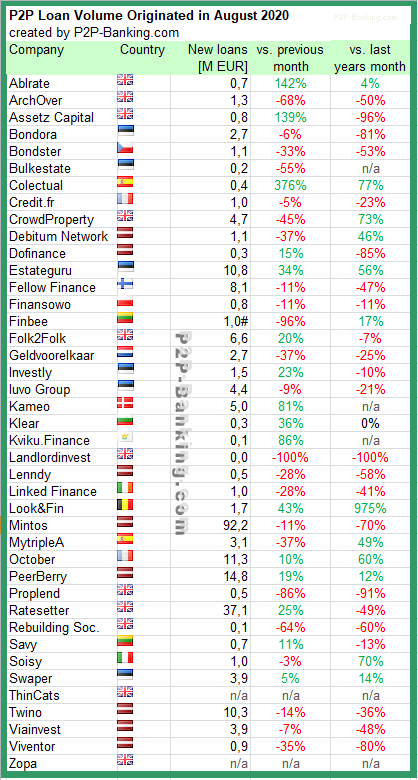

Nach Ländern, bezogen auf den Sitz der Plattform, sieht die Streuung der Investments der letzten 5 Jahre folgendermaßen aus (in der chronologischen Reihenfolge der ersten Investition):

- Deutschland: Exporo*, Reacapital*, Zinsland, Bergfürst*, Engel & Völkers*

- Vereinigtes Königreich: Lendy (inzwischen insolvent), Propertymoose, Fundingsecure (inzwischen insolvent), Propertypartner

- Estland: Crowdestate*, Estateguru*, Evoestate*

- Spanien: Housers*

- Österreich: Dagobertinvest*

- Frankreich: Weeximmo, Fundimmo, Clubfunding, Homunity, Wiseed

- USA: Realt

Wem es Spaß macht, der kann die aktuelle Grafik und die Auflistung der Plattformen mit der von vor 2 Jahren vergleichen. Aber auch hier könnt ihr direkt sehen, was sich die letzten 2 Jahre getan hat: Es kamen 4 Plattformen dazu (Homunity, Wiseed, Realt, Evoestate) und von 6 Plattformen habe ich mich verabschiedet (Exporo, Crowdestate, Housers, Bergfürst, Weeximmo, Wiseed).

Warum habe ich meine Aktivität auf einigen Plattformen gestoppt?

Exporo, Bergfürst: Die Zinsen waren mir mit 5-6% bei Exporo und 6-7% bei Bergfürst zu niedrig im Vergleich zum Risiko des Totalausfalls. Und tatsächlich ist bei Exporo mindestens ein Projektentwickler mit mehreren Projekten insolvent gegangen und es gab dabei in einem Fall eine Rückzahlung des Kapitals von 2,6% und keine Zinsen. Solche quasi „Totalausfälle“ kalkuliere ich bei jeder Plattform mit ein, nur ist für mich eine Risikoprämie (Verzinsung) von unter 7% dabei nicht angemessen.

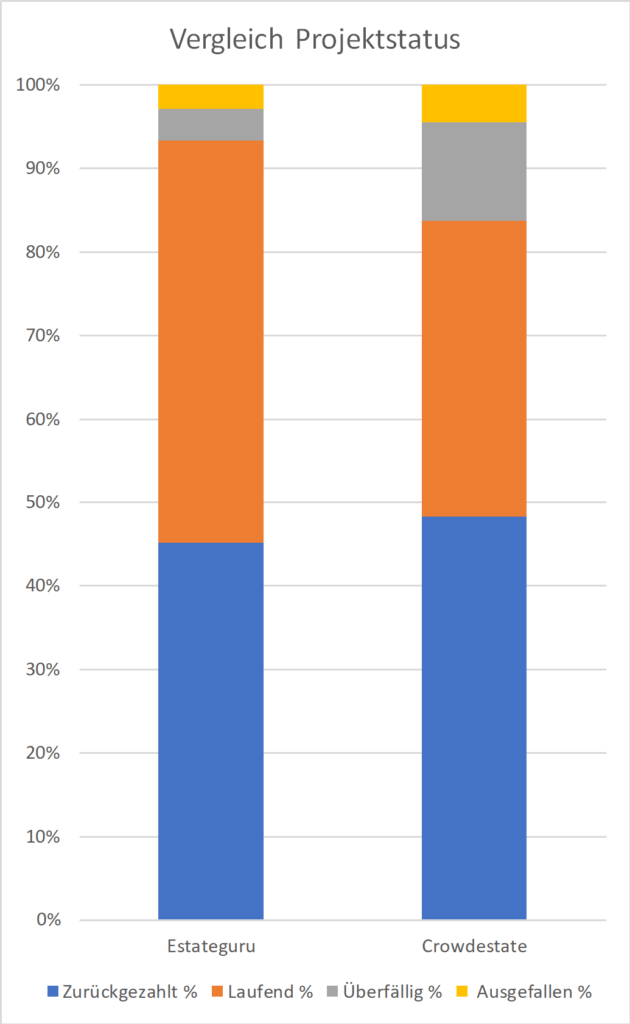

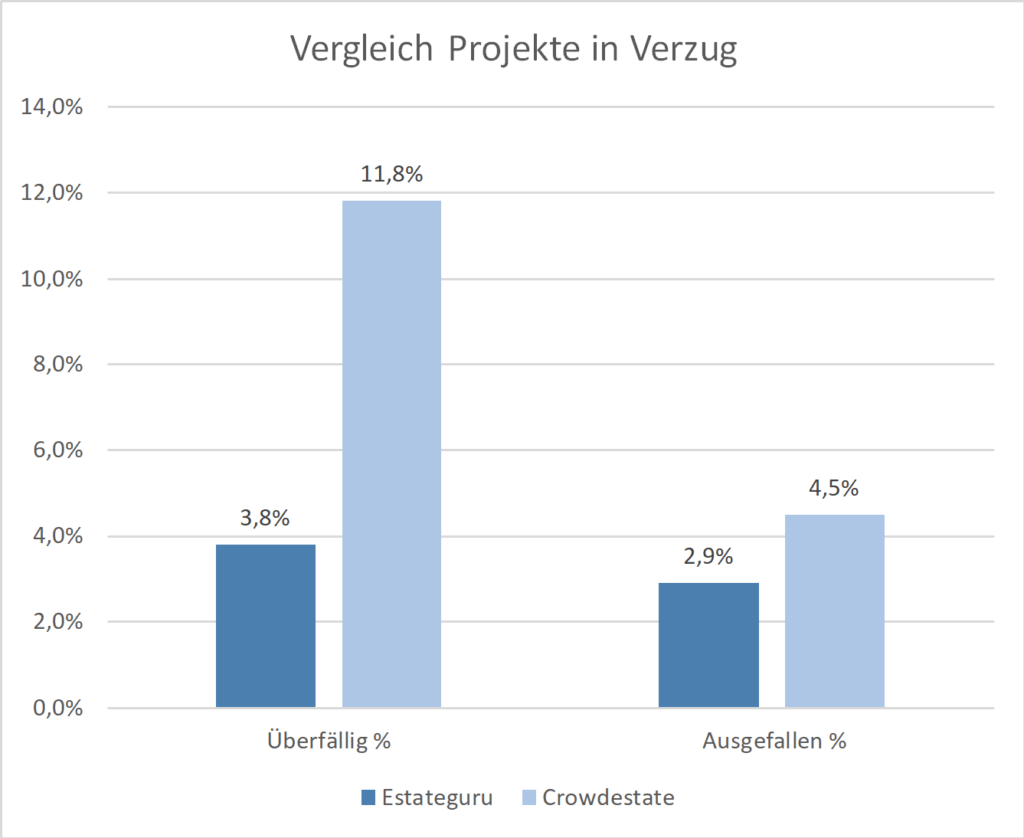

Crowdestate, Housers, Wiseed: Nachdem viele Projekte ausgefallen waren, hatte ich kein großes Vertrauen mehr in die Due-Diligence-Prüfung der angebotenen Finanzierungsmöglichkeiten. Bei Crowdestate und Housers sind bei einigen meiner bereits beendeten Investitionen immer noch Verhandlungen und Insolvenzabwicklungen im Gange. Glücklicherweise bin ich dort nur mit kleinen Beträgen im Rennen, dafür sind diese teilweise schon mehr als 2 Jahre überfällig.

Weeximmo: Es wurden nur selten neue Projekte angeboten und die Kommunikation mit den Investoren (sowohl im Kundenbereich der Webseite als auch direkt mit dem Kundenservice per Email) habe ich als unprofessionell und lückenhaft empfunden. Crowdinvesting scheint nur eine Nebenbeschäftigung für den Betreiber zu sein.

Aktuelle Investments

Aktuell bin ich auf folgenden 7 Plattformen aktiv (die zu erwartende Rendite meiner Investitionen ist in Klammern angegeben):

- Estland: Estateguru* (11%), Evoestate* (10%)

- Österreich: Dagobertinvest* (7,5%)

- Frankreich: Fundimmo (10%), Clubfunding (10%), Homunity (10%)

- USA: Realt (11%)

Wie sieht es mit der erwarteten und tatsächlichen Rendite aus?

Vielleicht die spannendste Frage: Im Durchschnitt haben die ca. 250 Projektbeteiligungen über alle 20 Plattformen hinweg unabhängig vom aktuellen Status eine zu erwartende Rendite von 9,2%. Bei diesen Werten sind Verluste durch Ausfälle nicht eingerechnet. Die bereits beendeten Projekte haben eine tatsächliche jährliche Rendite von 8,2% erwirtschaftet, wobei Verluste berücksichtigt wurden. Die 1,0% Renditeverlust entspricht (glücklicherweise) meinem kalkulierten Verlust durch Ausfälle von 1%. Wer sich wundert, wie ich auf diese 1% komme, kann sich diesen Beitrag dazu anschauen. Für die momentan noch laufenden Investitionen erwarte ich übrigens eine jährliche Rendite von 9,6%.

Welche Pläne für die Zukunft?

Immobilieninvestments auf P2P Plattformen werden weiterhin ein Bestandteil meines Portfolios sein. Um den zeitlichen Aufwand gering zu halten, möchte ich langfristig nur auf maximal 5 Plattformen aktiv sein. Und ich möchte eine zu erwartende Rendite von 10% erreichen, so dass die tatsächliche Rendite nach Verlusten hoffentlich 9% beträgt.

Dagobertinvest: Ich werde meine Beteiligungen hier genau beobachten. Es stört mich, dass dort bei vielen Beteiligungen die Laufzeit immer wieder verlängert wird, weil der Projektentwickler nicht in der Lage ist, die Rückzahlung vorzunehmen. Vertraglich ist meistens eine 6-monatige Verlängerung legitim, doch sehr oft wird selbst danach noch mehrfach verlängert. Ein Projekt zum Beispiel lief ursprünglich über 12 Monate und wurde dann vertragskonform um 6 Monate verlängert, dann aber vier weitere Male um 3, 3, 3, und 4 Monate und ich warte immer noch auf die Rückzahlung. Bei einigen anderen Projekten sieht es ähnlich aus. Das es in der Corona-Zeit zu Projektverzögerungen kommt ist verständlich, nur wenn sich das bei vielen Projekten bis sonst wohin hinauszieht, ist das für mich unbefriedigend. Zumal Dagobertinvest meine einzige Plattform ist, bei der ich eine erwartete Rendite von deutlich unter 10% habe. Mich halten dort ehrlicherweise die Projekte in Österreich, Schweiz und Deutschland – soviel zum Thema „Home Bias“ (Heimatmarktneigung). Mal sehen, wie sich das in den nächsten Monaten entwickelt.

Lohnt sich der Aufwand überhaupt?

Dies ist eine berechtigte Frage, insbesondere weil der Großteil der Plattformen kein Autoinvest anbietet, sondern manuelle Investitionen in einzelne Projekte erfordert. Für mich sind neben (a) der Entscheidung für die Asset-Klasse Immobilien insbesondere (b) der Anlagehorizont von 1-3 Jahren, (c) die zu erwartende Rendite von 10% und (d) die Diversifikation über mehrere Länder und viele Emittenten (Projektentwickler) hinweg die ausschlaggebenden Faktoren. In einige andere Anlageformen kann mit wesentlich weniger Aufwand investiert werden und sie bieten auch interessante Möglichkeiten, wie zum Beispiel Aktien-ETFs oder auch offene Immobilienfonds. Aktien-ETFs haben jedoch einen Anlagehorizont von 10-15 Jahren und bei offenen Immobilienfonds muss man sich mit weitaus weniger Rendite begnügen. Im Zusammenspiel der vier genannten Faktoren ist P2P Immobilien Crowdinvesting für mich daher aktuell eine gute Wahl.

Zum Autor: David ist passionierter Investor in P2P Crowdplattformen und ETFs. Über seine Internetpräsenz erpscout.de unterstützt er kleine und mittelständische Unternehmen bei der ERP Lastenheft Erstellung und ERP Software Auswahl.

Für P2P Investoren und Interessierte: Wie gehst du bei der Auswahl deiner Plattformen vor? Was machst du ähnlich oder anders? Ich freue mich auf deinen Kommentar.

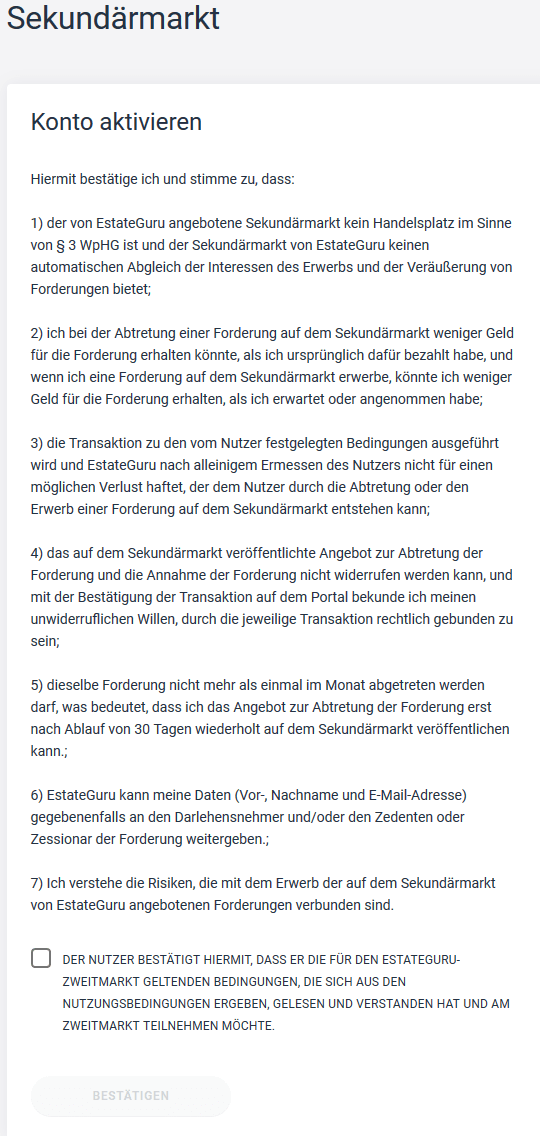

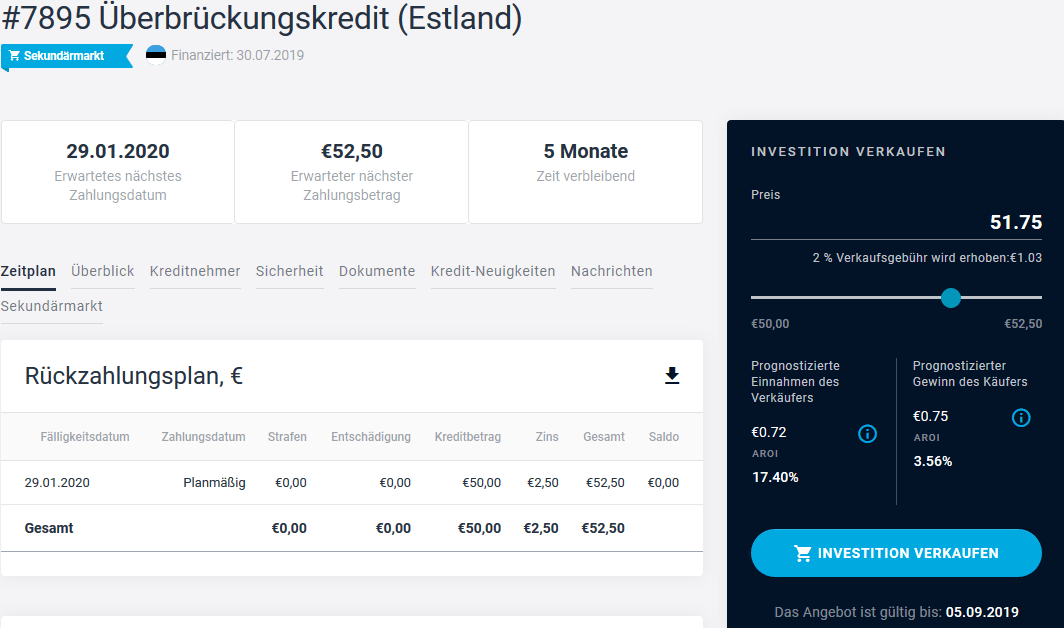

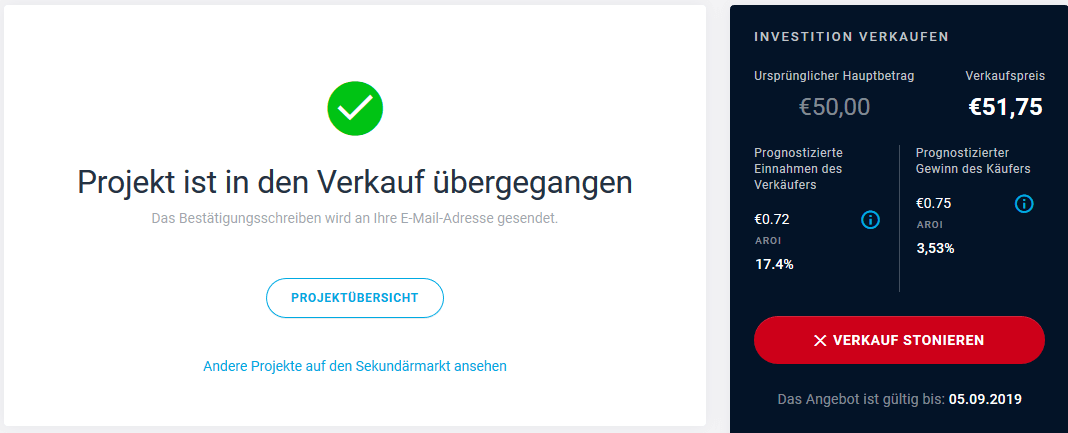

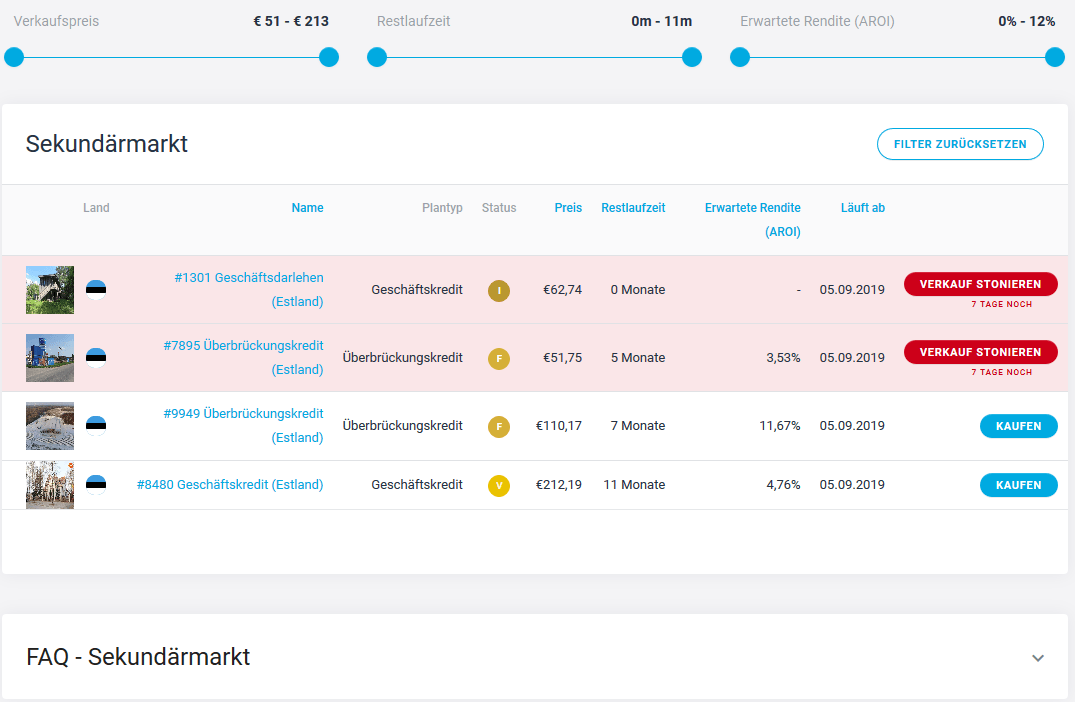

Estateguru

Estateguru Bondora

Bondora Viainvest

Viainvest Robocash

Robocash