Dies ist ein Beitrag von David im Rahmen des P2P Kredite Schreibwettbewerb 2019

Vielleicht investierst du ja im P2P Bereich bereits in Verbraucherkredite und Unternehmen, suchst jetzt aber nach Investitionen, die mehr Sicherheiten bieten. Oder du gehörst zu denen, die über 2,5 Billionen Euro an Privatvermögen unverzinst auf Tagesgeldkonten und Sparbüchern rumliegen haben, so wie es Focus online im Juni schrieb. Du weißt, dass sich an den Zinsen höchstwahrscheinlich auch in den kommenden Jahren nichts ändern wird und deswegen suchst Du nach einer Alternative für deine Geldanlage, die dir endlich mal Rendite bringt. Oder du hast dein Investorenauge bereits auf Immobilien geworfen und suchst nach einem sinnvollen Baustein für die konkrete Umsetzung deiner Anlagestrategie. In jedem Fall ist dieser Artikel etwas für dich.

Wer sein Geld in Immobilien anlegen will, stößt bei seiner Suche höchstwahrscheinlich zu allererst auf Offene Immobilienfonds (abgekürzt OIF). Diese Anlageform gibt es in Deutschland schon seit 60 Jahren und sie liegt aktuell voll im Trend: Allein im ersten Quartal dieses Jahres gab es Nettozuflüsse von rund 3 Milliarden Euro, was dazu beigetragen hat, dass die Publikumfonds Ende März ein Nettovermögen von 101,1 Milliarden Euro aufgewiesen haben. (Quelle: Statistik des Fondsverbandes BVI). Die Durchschnittsrendite offener Immofonds ist – wie die aktuelle Marktstudie von Scope Analysis zeigt – auf 3,1% geklettert und für die nächsten Jahre werden 2,5% bis 3% prognostiziert. Wieso geht dieser Beitrag jetzt nicht einfach mit einigen begeistert anmoderierten Links zu den besten OIFs zu Ende? Zum einen sind OIFs nicht so liquide wie man denken mag, da eine Mindesthaltefrist von zwei Jahren sowie eine einjährige Kündigungsfrist gilt, wenn die Anteile an die Fondsgesellschaft zurückgegeben werden. Alternativ ist der börsliche Handel möglich, bei dem die Anteilspreise jedoch Angebot und Nachfrage unterworfen sind und dementsprechend schwanken. Der Hauptgrund ist jedoch, dass mit Immobilien weit mehr Rendite möglich ist.

Und da kommt jetzt Immobilien-Crowdinvesting ins Spiel. Es winken Renditen von 5% bis 15% bei einer durchschnittlichen Laufzeit von unter 24 Monaten. Wie man anhand der Rendite schlussfolgern kann, liegt das Risiko natürlich ungleich höher als bei OIFs. Realistisch betrachtet muss man bei Schwarmfinanzierungen sogar mit dem Totalausfall von Projekten rechnen. Wie kann ich mich dagegen absichern bzw. das Risiko auf ein Minimum reduzieren? Viele Crowdinvesting-Projekte in einem gemeinsamen Fonds zu mischen, um so das Risiko zu streuen – das wär’s! DIY – „do it yourself“ oder „mach’s selber“ – liegt heute voll im Trend. Es gibt unzählige DIY Ratgeber für Einladungskarten, Wohndekoration und was-weiß-ich-noch-alles. Dieser Artikel ist ein kurzer Ratgeber für deinen DIY Immobilienfonds – bau dir dein eigenes Crowdinvesting-Portfolio!

Abb. 1: DIY Immobilienfonds (Bilder von oben links im Uhrzeigersinn von Peter H, Pexels, giovanni gargiulo und analogicus auf Pixabay; DIY Stempel (c) Can Stock Photo / roxanabalint)

Wie weit hat sich Immobilien-Crowdinvesting als Anlageform in Europa bisher etabliert? Hier ein Steckbrief zu drei etablierten Märkten: Auf unserem heimischen Markt wurden seit 2012 für die Finanzierung von 408 Projekten insgesamt 547 Millionen Euro eingesammelt (Quelle: crowdinvest.de). In Frankreich ging es ebenfalls 2012 los und es wurden 507 Millionen Euro in 1029 Projekte investiert (Quelle: hellocrowdfunding.com). In Estland, in dem viele innovative Fintech-Unternehmen angesiedelt sind, wurden bei den beiden größten Plattformen bisher 193 Millionen Euro in 981 Projekte gesteckt (Quelle: estateguru.com *und crowdestate.eu*).

In diesen drei europäischen Märkten (Deutschland, Frankreich, Estland) wurden seit 2012 demnach mehr als 2.400 Projekte durch mehr als 1,2 Milliarden Euro mitfinanziert.

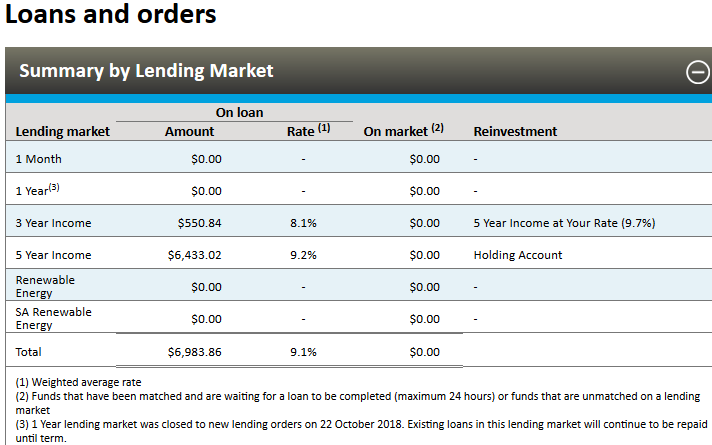

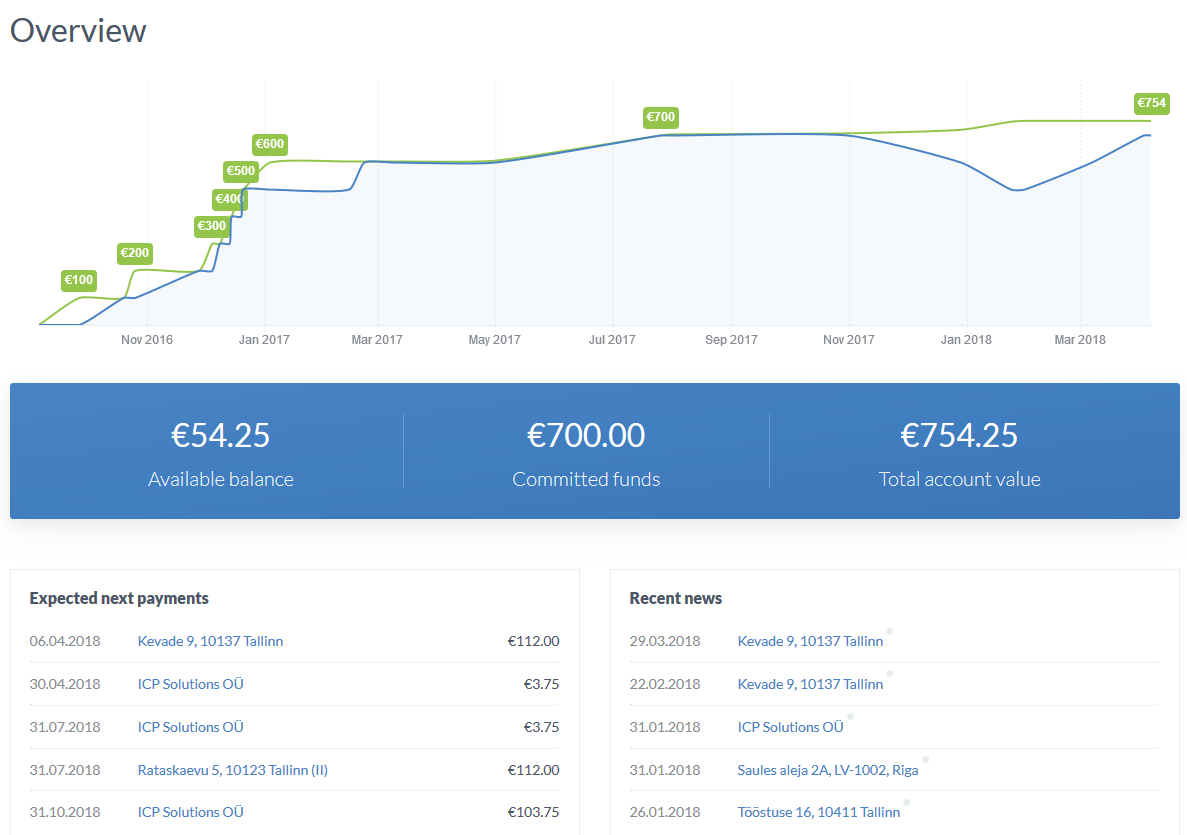

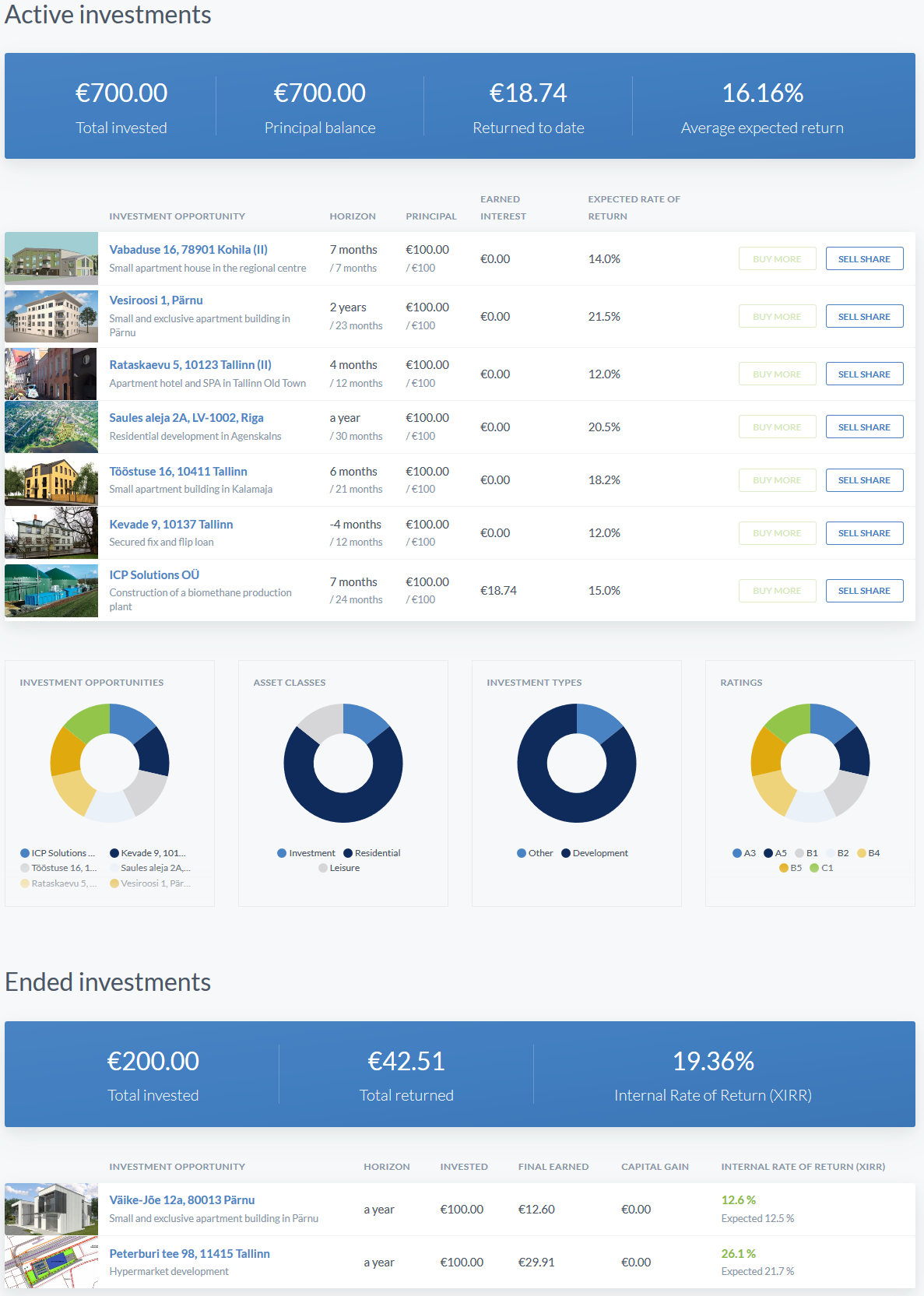

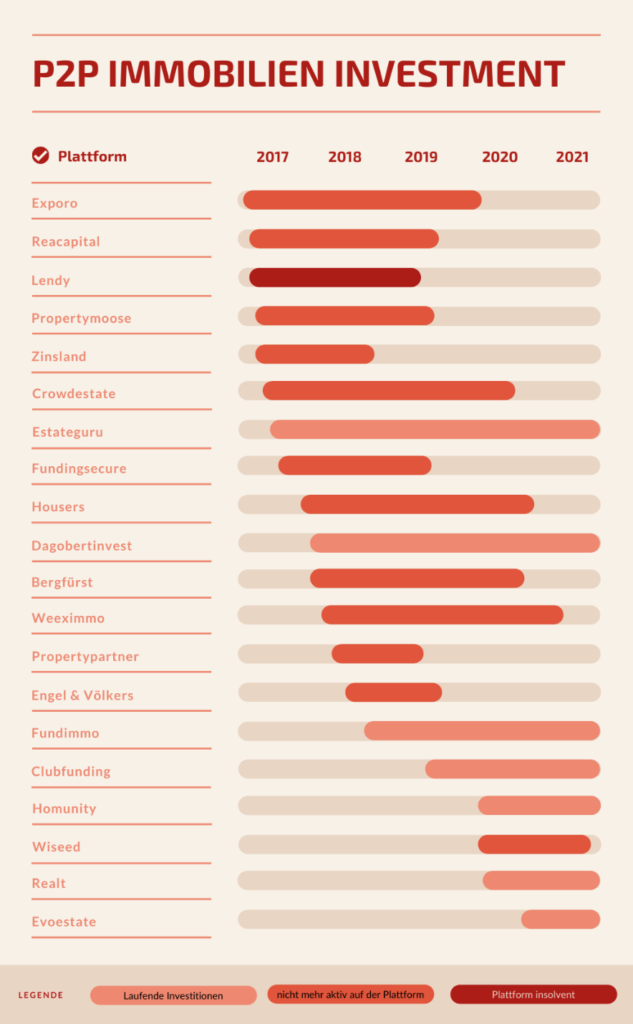

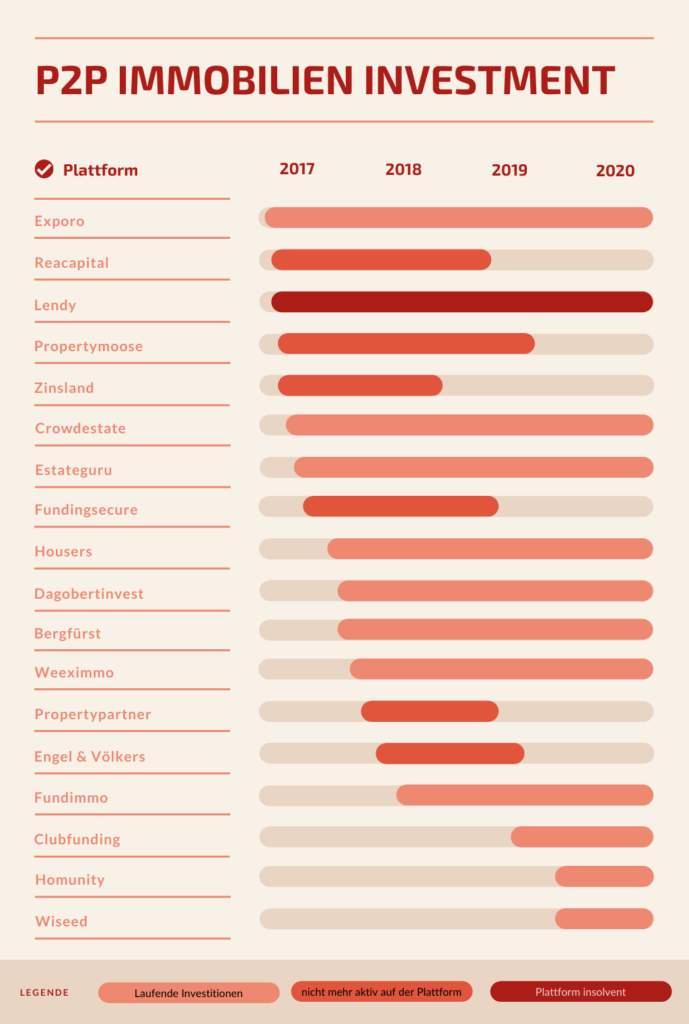

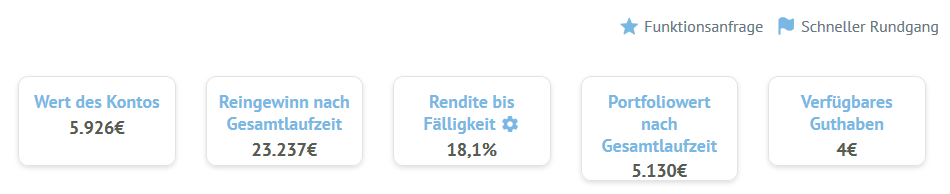

Meine eigenen Erfahrungen dazu: Anfang 2017 habe ich nach Alternativen zu OIFs gesucht, die mir eine höhere Rendite als 2 bis 3% bieten, und bin dabei auf Immobilien-Crowdinvesting gestoßen. Bisher habe ich in 182 Projekte auf 16 Plattformen mit Sitz in Deutschland, Österreich, Frankreich, Estland, Spanien und Großbritannien investiert. 105 erfolgreiche Rückzahlungen konnte ich seitdem verzeichnen. Zwei höchstwahrscheinliche Ausfälle habe ich zu beklagen – auf der insolvent gegangenen britischen Plattform Lendy – glücklicherweise mit kleinen Beträgen.

Beim Vergleich von OIFs und Immobilien-Crowdinvesting sei darauf hingewiesen, dass OIFs im Allgemeinen ihre Einnahmen hauptsächlich aus Mieten speisen, indem sie Immobilien erwerben und dann jahrelang verwalten und bewirtschaften. Crowdinvestments sind in der Mehrheit Immobilienentwicklungsprojekte, bei denen Immobilien neu gebaut oder zumindest umgebaut und dann sofort veräußert werden. Dieser Unterschied verschwimmt jedoch zunehmend, weil einige OIFs in letzter Zeit auch vermehrt Entwicklung betreiben, da kaum geeignete Objekte zum Kauf stehen. Gleichzeitig gibt es auch immer mehr Crowdinvesting-Anbieter, bei denen man sich über einen längeren Zeitraum an Bestandsimmobilien beteiligen und somit am Gewinn der Vermietung partizipieren kann.

DIY Immobilienfonds

Drei mögliche DIY Immobilienfonds / Portfolios möchte ich euch gern vorstellen. Dadurch soll veranschaulicht werden, wie Renditen von fast 10% erzielt werden können und gleichzeitig das Risiko durch Streuung über verschiedene Märkte und Plattformen reduziert werden kann – getreu dem Motto „Lege nicht alle Eier in einen Korb“ oder „Setze nicht alles auf ein Pferd“. Der Einfachheit halber wird innerhalb eines Portfolios jeweils derselbe Betrag pro Projekt investiert. Dieser Betrag entspricht dem höchsten Mindestinvest der gewählten Plattformen innerhalb des jeweiligen Portfolios. Und es wird eine Laufzeit von 24 Monaten bei allen Projekten angenommen. Nach der Erläuterung zu den drei DIY Immobilienfonds-Varianten werden die vorgeschlagenen Plattformen noch einmal tabellarisch mit einigen Basisinformationen aufgelistet.

1. Einsteiger

Abb. 2: Einsteiger Portfolio – Aufteilung nach Plattformen

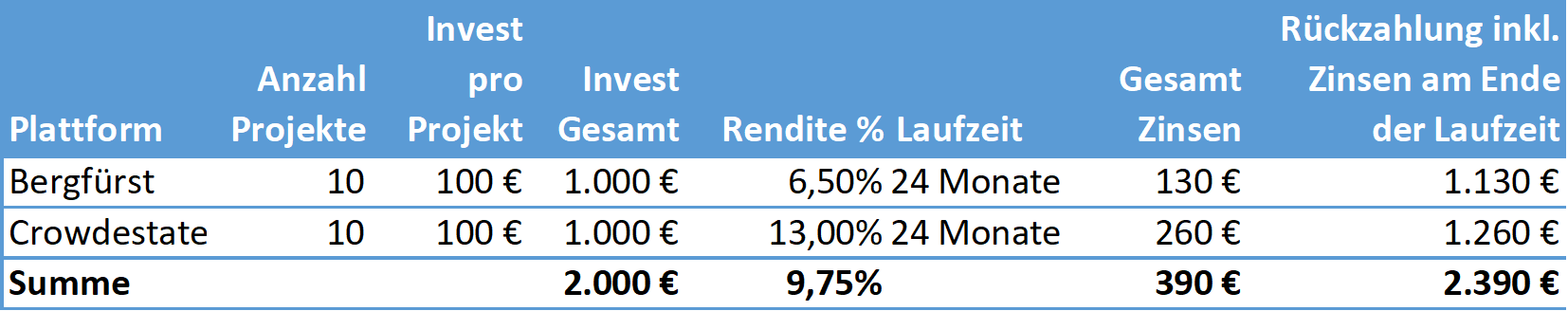

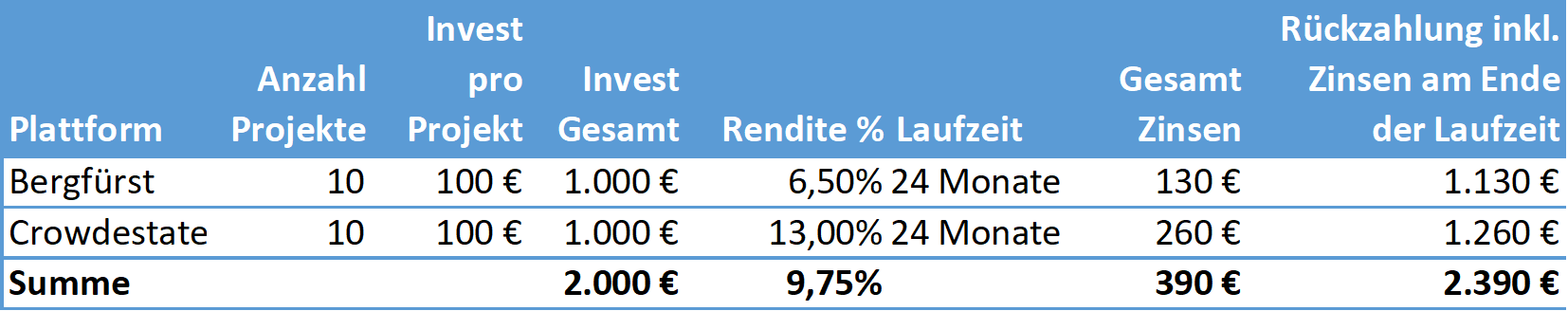

Das Einsteiger Portfolio ist für diejenigen geeignet, die erste Erfahrungen mit Immobilien-Crowdinvesting sammeln und dabei von Anfang an mit überschaubarem Zeitaufwand eine gewisse Streuung erzielen möchten. Es werden 2.000 Euro auf 20 Projekte aufgeteilt und dabei eine jährliche Rendite von 9,75% angestrebt:

Abb. 3: Einsteiger Portfolio – Details

Warum werden Bergfürst* und Crowdestate* vorgeschlagen?

- Der geringe Mindestinvest von 10 Euro (Bergfürst) und 100 Euro (Crowdestate) ermöglicht es, mit kleinen Beträgen einzusteigen

- Es werden zwei Märkte abgedeckt – Deutschland und Estland – wobei die Plattformen zusätzlich auch Projekte in Österreich, Italien, Spanien, Lettland und Finnland anbieten

- Beide Plattformen bieten auf ihrer Website einen Zweitmarkt, so dass Anteile auch vor dem Ablauf der Laufzeit verkauft werden können

- Die Webseiten sind grundsätzlich auf Deutsch, abgesehen von einigen Projektdetails bei Crowdestate, die nur auf Englisch veröffentlicht werden

- Die Zinsgutschrift erfolgt nicht erst am Ende der Laufzeit, sondern halbjährlich (Bergfürst) oder je nach Projekt monatlich, quartalsweise, halbjährlich oder jährlich (Crowdestate). Als ich mit Crowdinvesting angefangen habe, habe ich mich sehr gefreut, innerhalb von kurzer Zeit erste Zahlungen zu erhalten. Vielleicht geht es euch ebenso – dann ist diese Portfolio-Variante ein guter Ansatz.

2. Fortgeschrittene

Abb. 4: Fortgeschrittene Portfolio – Aufteilung nach Plattformen

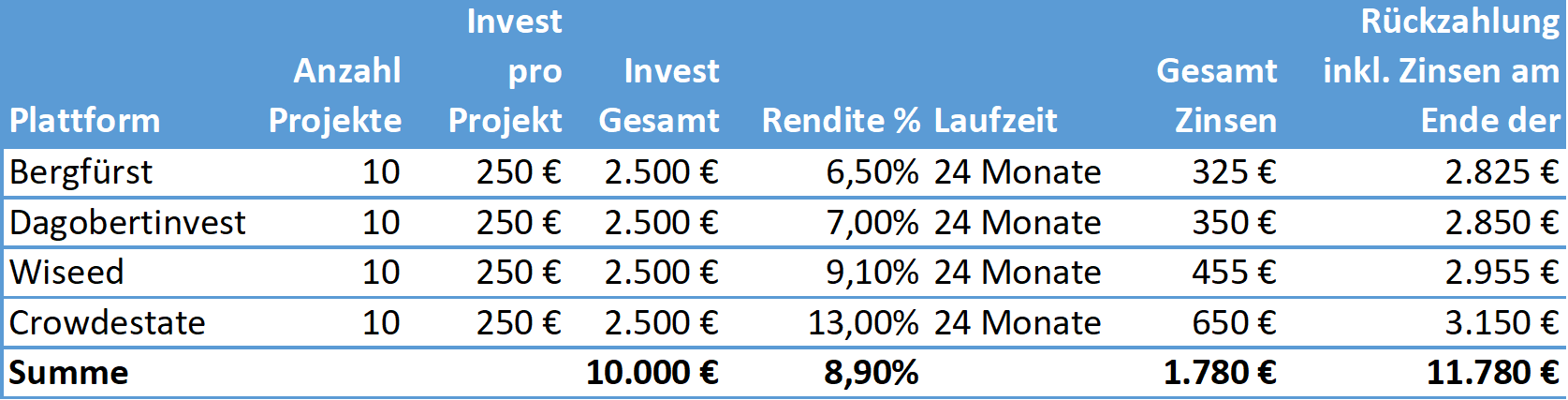

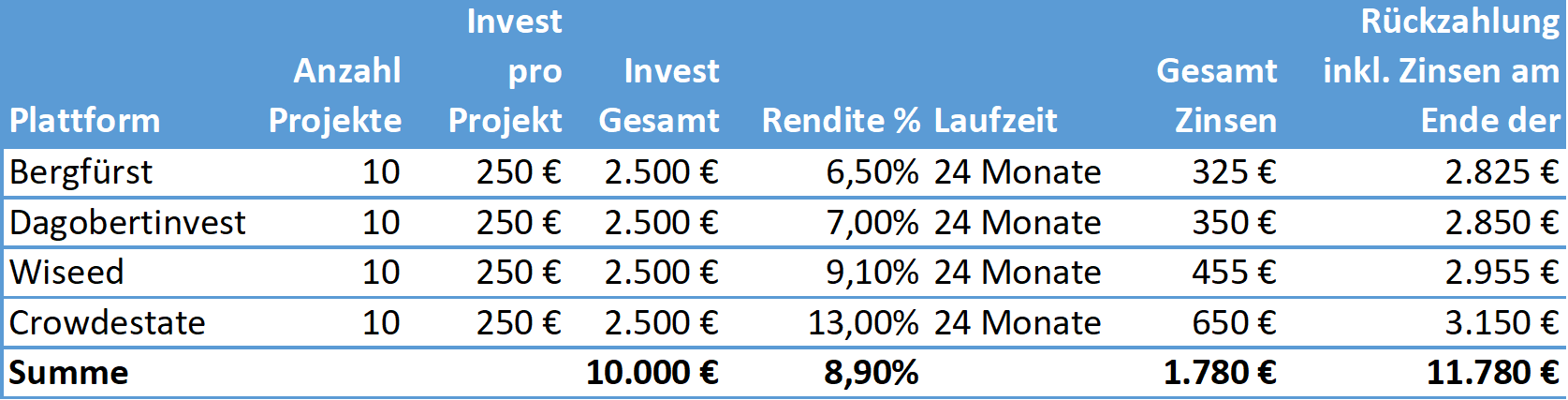

Das Fortgeschrittene Portfolio erfordert schon etwas mehr Pflegeaufwand, da die Anlagesumme über 40 Projekte auf 4 Plattformen verteilt wird. Die durchschnittliche jährliche Rendite liegt hier bei 8,90%:

Abb. 5: Fortgeschrittene Portfolio – Details

Wie kommt die Auswahl der Plattformen zustande? Zusätzlich zu den im Einsteiger-Portfolio genannten Gründen zur Auswahl von Bergfürst und Crowdestate kommen folgende hinzu:

- Der bei den vier Plattformen höchste Mindestinvest liegt noch relativ niedrig bei 250 Euro (Dagobertinvest*). So können 10.000 Euro auf 40 Projekte aufgeteilt werden.

- Es werden vier Märkte abgedeckt – Deutschland, Österreich, Frankreich und Estland – wobei die Plattformen zusätzlich auch Projekte in Italien, Spanien, Lettland und Finnland anbieten

- Dagobertinvest *ist Marktführer in Österreich

- Wiseed ist Branchenprimus in Frankreich und bietet gleichzeitig den niedrigsten Mindestinvest der französischen Portale (siehe auch Tabelle weiter unten)

Diese Variante mag für diejenigen interessant sein, die Immobilien zu einem festen Bestandteil ihrer Anlagestrategie machen wollen.

3. Profi

Abb. 6: Profi Portfolio – Aufteilung nach Plattformen

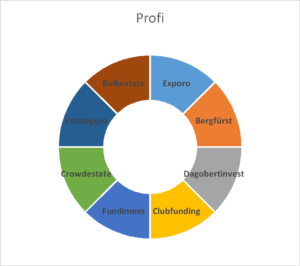

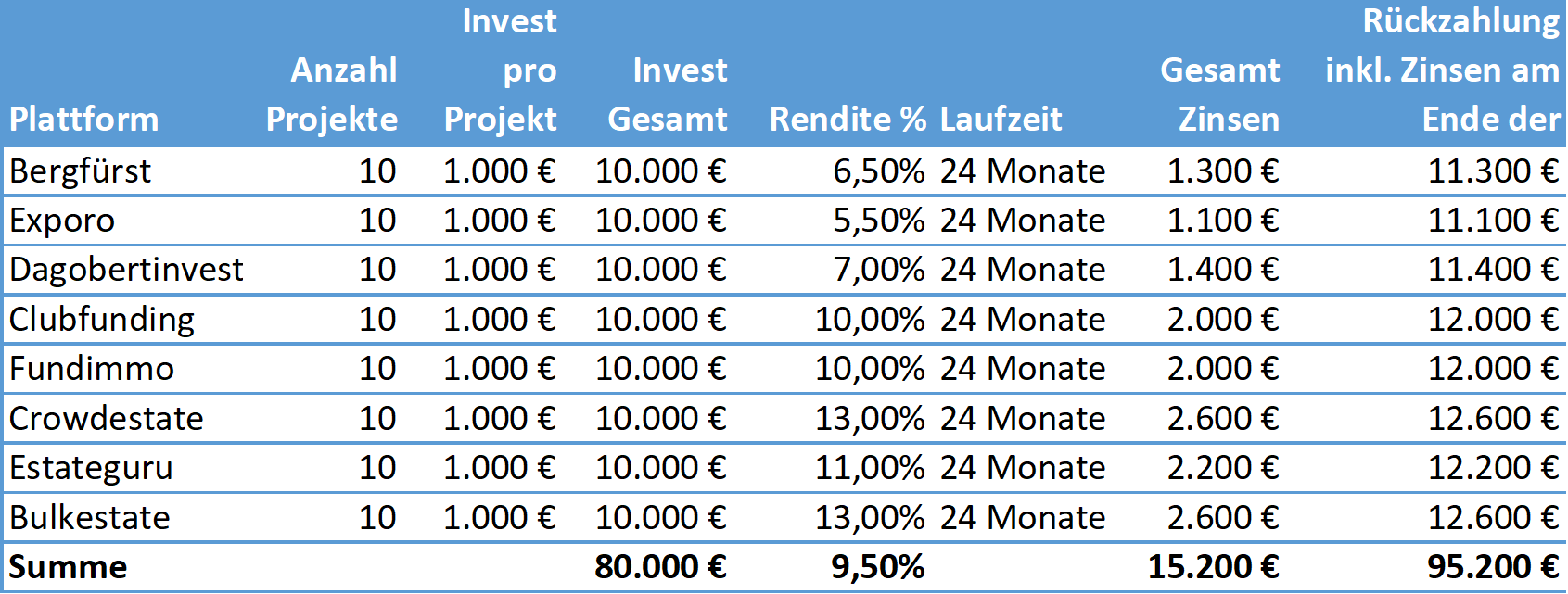

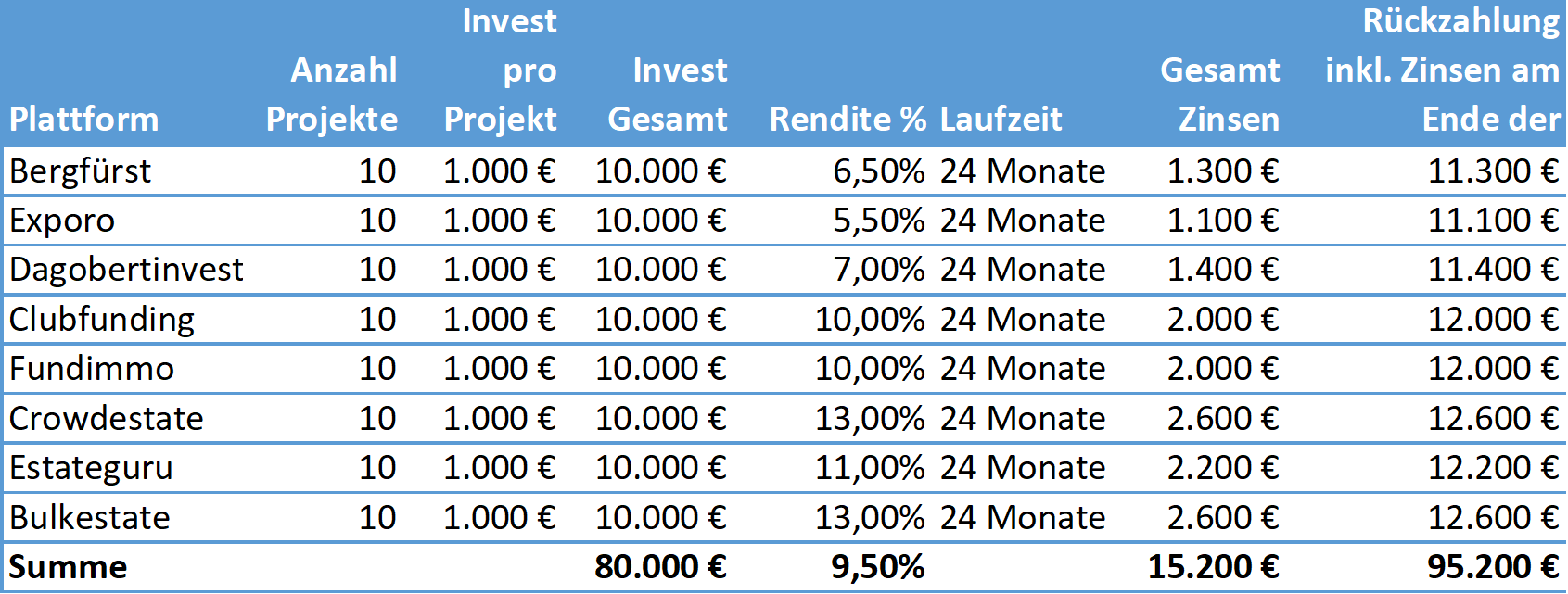

Die dritte Portfolio Variante Profi streut über 80 Projekte von 8 Anbietern. Wenn man auf so vielen unterschiedlichen Plattformen unterwegs ist, erfordert dies schon einen gewissen Zeitaufwand. Durch diese Streuung wird das Risiko jedoch signifikant reduziert und die zu erwartende Rendite liegt bei erfreulichen 9,50%:

Abb. 7: Profi Portfolio – Details

Wie kommt die Auswahl der Plattformen zustande? Zusätzlich zu den in den beiden obigen Varianten genannten Gründen kommen folgende hinzu:

- Es werden dieselben vier Märkte abgedeckt wie im Fortgeschrittenen Portfolio, jedoch wenn möglich auf mehrere Plattformen verteilt – Deutschland (Bergfürst*, Exporo*) , Österreich (Dagobertinvest*), Frankreich (Clubfunding, Fundimmo) und Estland (Crowdestate*, Estateguru*, Bulkestate*).

- Die drei estnischen Plattformen bieten einen Autoinvest, der unter Vorgabe verschiedener Kriterien das verfügbare Kapital automatisch in Projekte investiert. Dies reduziert den zeitlichen Pflegeaufwand dieses Portfolios.

Wer diese Variante umsetzen möchte, benötigt einen größeren Kapitalstock, da der höchste Mindestinvest bei 1.000 Euro liegt und dieser Betrag daher als Investitionssumme bei allen Projekten verwendet wurde. Es soll dadurch illustriert werden, dass selbst größere Summen diversifiziert in Immobilien investiert werden können.

Die Portfolionamen Einsteiger, Fortschrittene, Profi zielen übrigens nicht auf den Wissenstand, die Erfahrung oder die Kompetenz des Investors ab. Es sollen lediglich verschiedene Varianten je nach Grad der Diversifizierung und dem Investitionsbetrag pro Projekt dargestellt werden. Pfeffersteuer, Salzstreuer und Gießkanne hätten auch irgendwie gepasst. Ich fand die gewählten Namen aber schon professioneller; das liegt natürlich im Auge des Betrachters 😊.

Ziel

Ziel der drei dargestellten DIY Immobilienfonds ist nicht unbedingt die 1:1 Umsetzung; obwohl das natürlich möglich ist. Es sind vielmehr Beispiel-Portfolios. Die Grundidee dabei ist, dass sich jeder Investor seinen eigenen DIY Immobilienfonds nach individuellen Kriterien zusammenstellen und dabei unter Beachtung des Mindestinvests die gewünschte Streuung über verschiedene Märkte und Plattformen realisieren kann. Die Auswahl der Plattformen, die Anzahl der Projekte pro Plattform und natürlich auch der Invest pro Projekt sind beliebig veränderbar.

Ein Portfolio „zusammenzubauen“ entspricht daher nicht so sehr dem peniblen Folgen einer Billyregal-Bauanleitung von Ikea, wo jedes Resultat identisch sein sollte, wenn man es richtig gemacht hat. Sondern es ähnelt eher dem Mischen von Farben, mit denen ein einzigartiges Gemälde entsteht. Der Ansporn soll daher sein, dein individuelles „Gemälde“ entsprechend deiner Lebenssituation, deiner Risikoneigung, dem gewünschten Investitionsvolumen und deinen Vorlieben anzufertigen.

Top-Plattformen

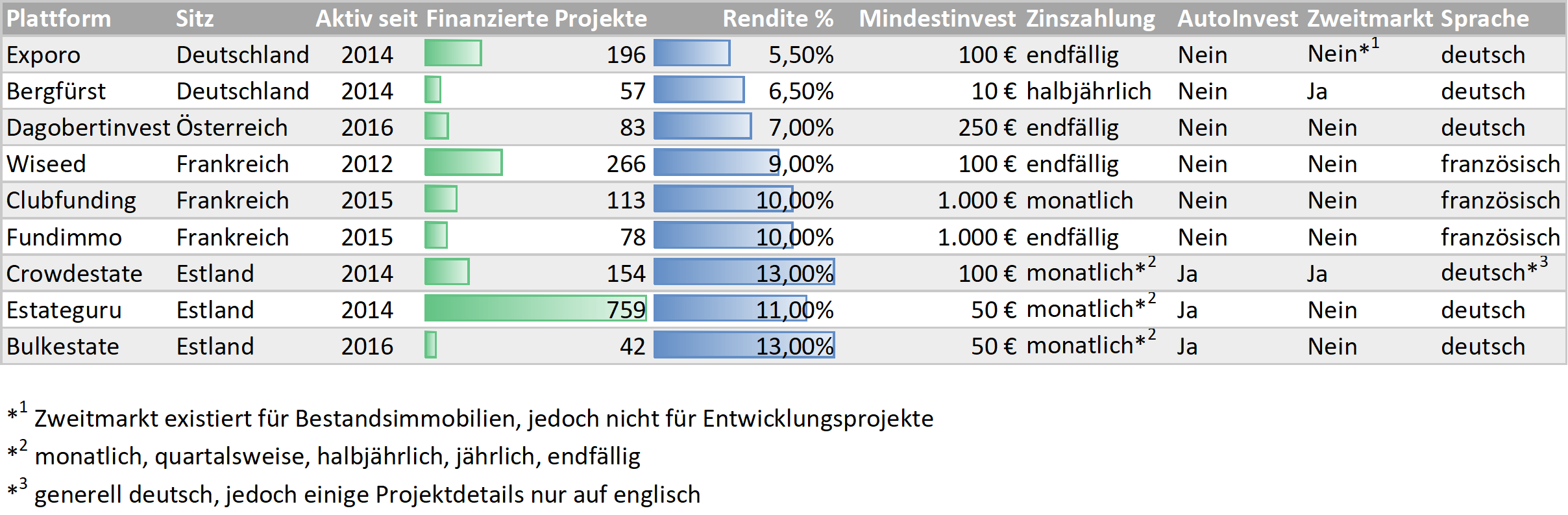

Die in den Portfolio-Varianten genannten 9 Plattformen gehören meiner Meinung nach zu den Top-Plattformen in Europa, obwohl es natürlich dutzende andere Anbieter gibt. Auf allen Plattformen kann man in Euro investieren, so dass Währungsrisiken vermieden werden. Außerdem werden genügend neue Projekte angeboten, so dass man seine Investitionen in einem überschaubaren Zeitrahmen unterbringen kann. Bei der Auswahl der Plattformen ist der Track Record ein elementarer Faktor für mich (siehe Punkt 2 in diesem Beitrag). Wer sich vielleicht etwas über die bei uns weniger bekannten französischen Plattformen wundert, kann in demselben Beitrag auch erfahren, aus welchen Gründen ich ein Faible dafür habe.

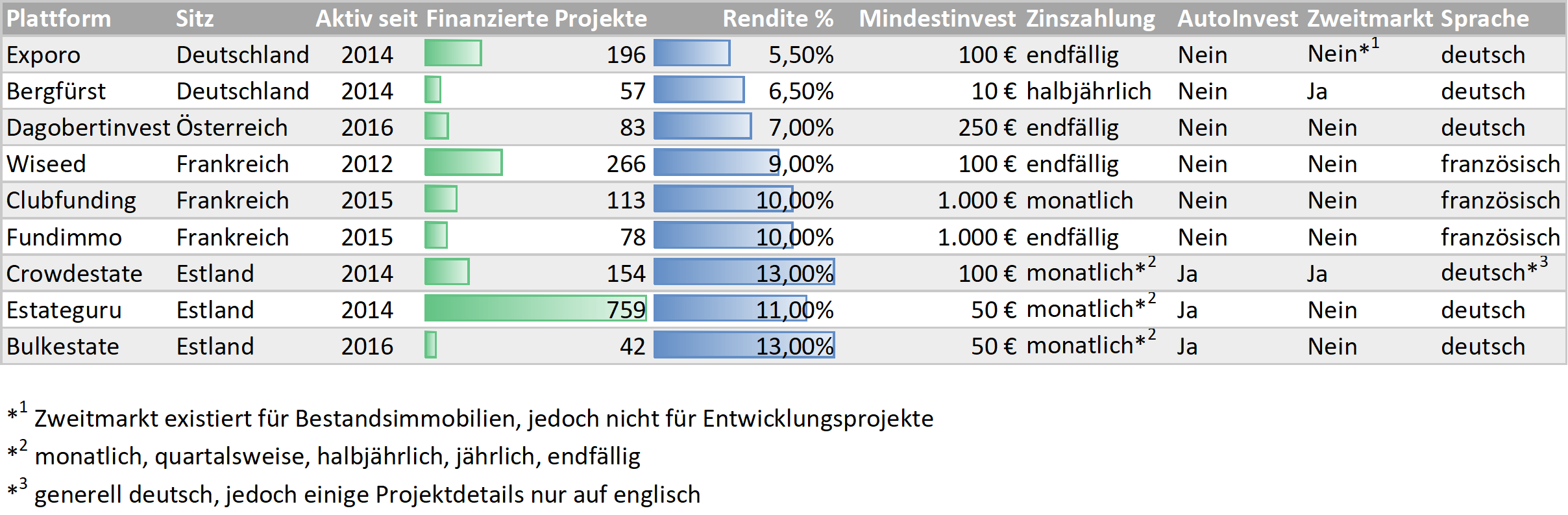

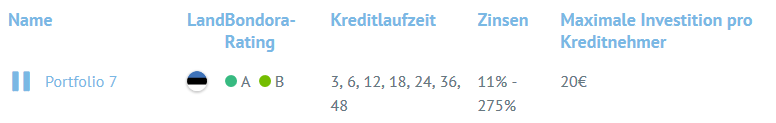

In der folgenden Tabelle werden die Plattformen mit einigen Basisinformationen dargestellt:

Abb. 8: Übersicht Immobilien Top-Plattformen in Europa

Es gibt natürlich weitere wichtige Kriterien zur Auswahl von Plattformen, über die man sich als Investor informieren sollte. Auch wenn das nicht erschöpfend in diesem Beitrag betrachtet werden kann, möchte ich noch folgende Punkte kurz erwähnen:

- Kosten: Nur bei Wiseed fallen 0,9% Kosten pro Investment an, auf allen anderen Plattformen entstehen dem Investor keine Kosten.

- Automatischer Steuerabzug auf Zinsen: Bei Bergfürst kann ein Freistellungsauftrag erteilt werden, wenn kein automatischer Steuerabzug auf Zinsen gewünscht ist. Die französischen Plattformen ziehen keine Steuern ab, wenn man als deutscher Investor validiert ist (Erläuterungen dazu findet ihr in diesem Artikel). Alle anderen Plattformen zahlen die Zinsen per se ohne Abzug von Steuern an den Investor aus und überlassen ihm die Deklarierung gegenüber den Finanzbehörden.

- Finanzierungsmodell / Sicherheiten: Je nach Plattform werden unterschiedliche Finanzierungsmodelle und Sicherheiten angeboten. Es ist also empfehlenswert, sich die Plattformen genauer anzuschauen, bevor man diese als dauerhaften Baustein seiner Anlagestrategie verwendet.

Benötigter Zeitraum für die Investitionen

Bei allen drei vorgestellten Portfolio-Varianten werden ca. 3 – 6 Monate benötigt, um die gewünschte Anlagesumme vollständig unterzubringen. Wie ist das möglich? Da in jeder Variante pro Plattform jeweils dieselbe Anzahl Projekte finanziert werden, nämlich 10. Bei einem groben Durchschnitt von einem Projektangebot pro Woche auf jeder Plattform und der Annahme, dass jedes zweite Projekt als passend fürs Portfolio betrachtet und daher ausgewählt wird, werden 20 Wochen benötigt – also knapp 5 Monate.

Weiterlesen

Mein

Mein