Dies ist ein Beitrag von David im Rahmen des P2P Kredite Schreibwettbewerb 2019

Um das gleich klarzustellen: Nein, ich bin kein heilloser Romantiker (meine Frau wird euch das gern mit allem Nachdruck bestätigen). Und ich bin auch kein bedingungsloser Frankreich-Fan. Aber wie ihr in diesem Artikel sehen werdet, ist unser Nachbarland aktuell ein sehr interessanter Markt für Investoren in Immobilien, an den man guten Gewissens sein Herz verlieren kann. Die Fokus-Leser („Fakten, Fakten, Fakten“) können gleich nach unten scrollen. Dort findet ihr meine Top 5 Gründe, warum ich über die Crowd in Immobilien in Frankreich investiere. Um Mißverständnissen vorzubeugen: Alle Angaben in diesem Beitrag beziehen sich ausschließlich auf Crowdinvesting in Immobilienentwicklungsprojekte und nicht auf Investitionen in Verbraucherkredite, Unternehmen oder Produkte.

Abb. 1: Eiffelturm, Paris (Bild von Pete Linforth auf Pixabay)

Abb. 1: Eiffelturm, Paris (Bild von Pete Linforth auf Pixabay)

Warum Frankreich?

Immobilien in Frankreich sind generell ein interessantes Thema. Der Brand in Notre Dame vor einigen Wochen war eine nationale Katastrophe und hat sofort wohlhabende Spender dazu bewegt, ungeheure Summen für die Wiederinstandsetzung zur Verfügung zu stellen. Nicht ohne Grund sind die Franzosen stolz auf ihre weltbekannten Bauwerke wie Versailles oder auch den Eiffelturm, der mit seinen 324m interessanterweise übrigens mehr als 40 Jahre lang das höchste Bauwerk der Welt war. Vielleicht habt ihr ja auch einen Miniatur-Eiffelturm als Schlüsselanhänger …

Wie kam ich darauf, mich in Frankreich nach Immobilienprojekten umzuschauen? Das ist relativ einfach: Ich wollte meine Immobilieninvestitionen breiter streuen, da ich vorher hauptsächlich in Deutschland und im Baltikum investiert war. Deutschland scheint ein sicherer Markt zu sein, dafür bietet das Baltikum weitaus höhere Renditen in einem scheinbar weniger stabilen Markt. Deswegen war ich auf der Suche nach höheren Renditen als in Deutschland, die in einem stabileren Markt als dem Baltikum generiert werden können. Ach ja – durch meine Auslandserfahrungen spreche ich auch ganz gut französisch, was sicherlich ein Vorteil bei meinen Recherchen war.

Und warum schreibe ich jetzt über Frankreich? Weil es bisher erstaunlicherweise sehr wenig Informationen dazu auf deutschen Blogs und Portalen gibt. Zu den Plattformen in Deutschland und dem Baltikum wurde schon viel geschrieben, die französischen Plattformen wurden sträflich vernachlässigt – und das soll sich jetzt ändern! :-)

Und hier kommen sie: Meine Top 5 Gründe, warum ich über die Crowd in Immobilien in Frankreich investiere:

1. Rendite

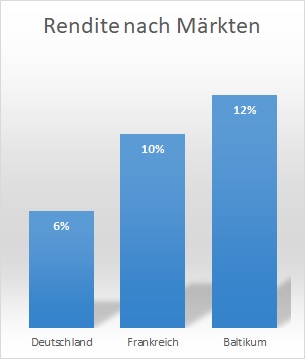

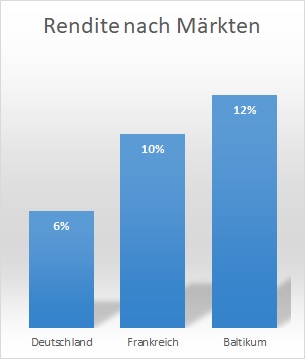

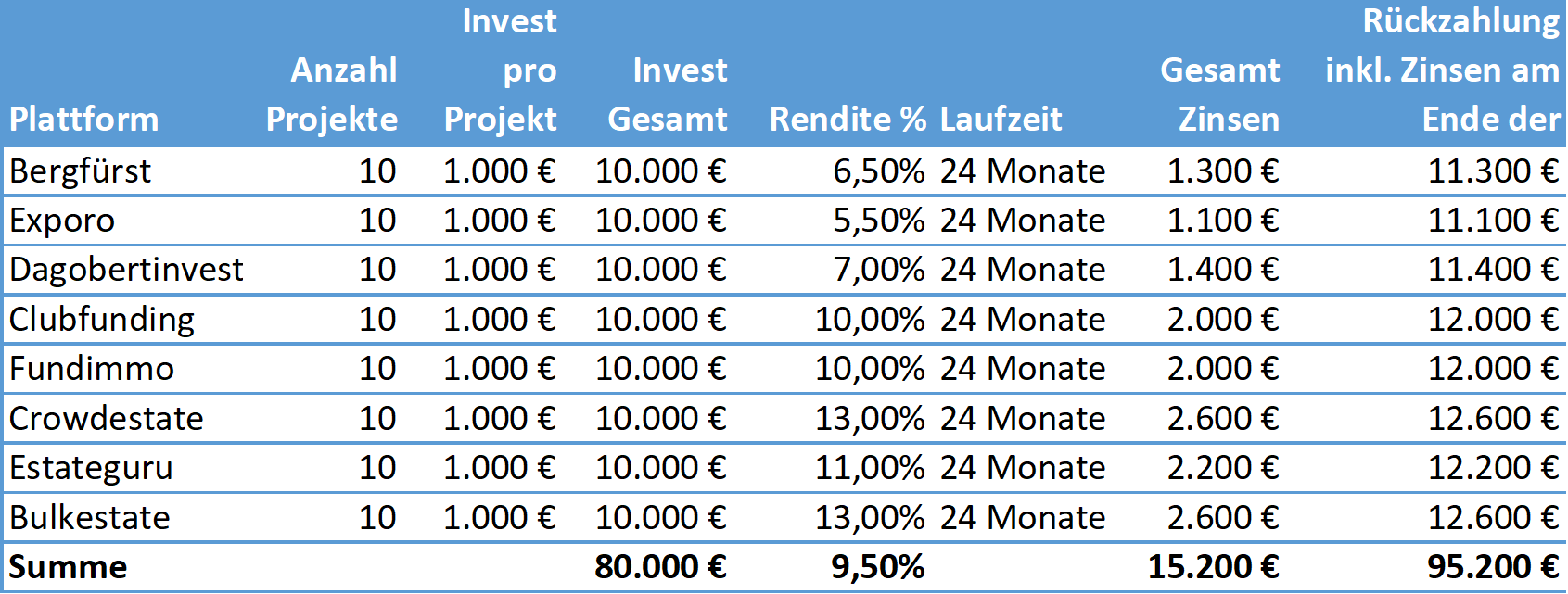

So sieht die zu erwartende Rendite im Vergleich der lokalen Märkte aus:

Abb. 2: Rendite nach Märkten (in %)

Hinweis: Diese Werte sind Näherungswerte zur einfacheren Darstellbarkeit und sollen nur eine grobe Markteinschätzung wiedergeben. Im Baltikum gab es früher weitaus höhere Renditen; aktuell liegen die durchschnittlichen Renditen neuer Projekte bei den beiden Marktführern bei ca. 12% (Estateguru* 11% und Crowdestate* 13%).

10% statt 6% sind natürlich ein gewichtiges Argument! Die logische Frage: Höhere Rendite wegen höherem Risiko? Aus meiner Sicht: Nicht unbedingt! Und jetzt wird es interessant. Um das Risiko besser einschätzen zu können, sollten wir uns den bisherigen Track Record anschauen – auf zu Punkt Nr. 2!

2. Track Record

Der „Track Record“ (die „Erfolgsbilanz“) bei Schwarmfinanzierung von Immobilien ist für mich die Anzahl der vollständig zurückgezahlten Projekte im Vergleich zu den überfälligen und ausgefallenen Projekten.

Als ich Anfang 2017 mein erstes Immobilieninvestment über die Crowd in Deutschland getätigt habe, gab es gerade mal 10 zurückgezahlte Projekte auf allen Plattformen in Deutschland. Da war eine Auswertung natürlich wenig sinnvoll. Heute sind das allerdings schon Projektvolumina, mit denen man was anfangen kann.

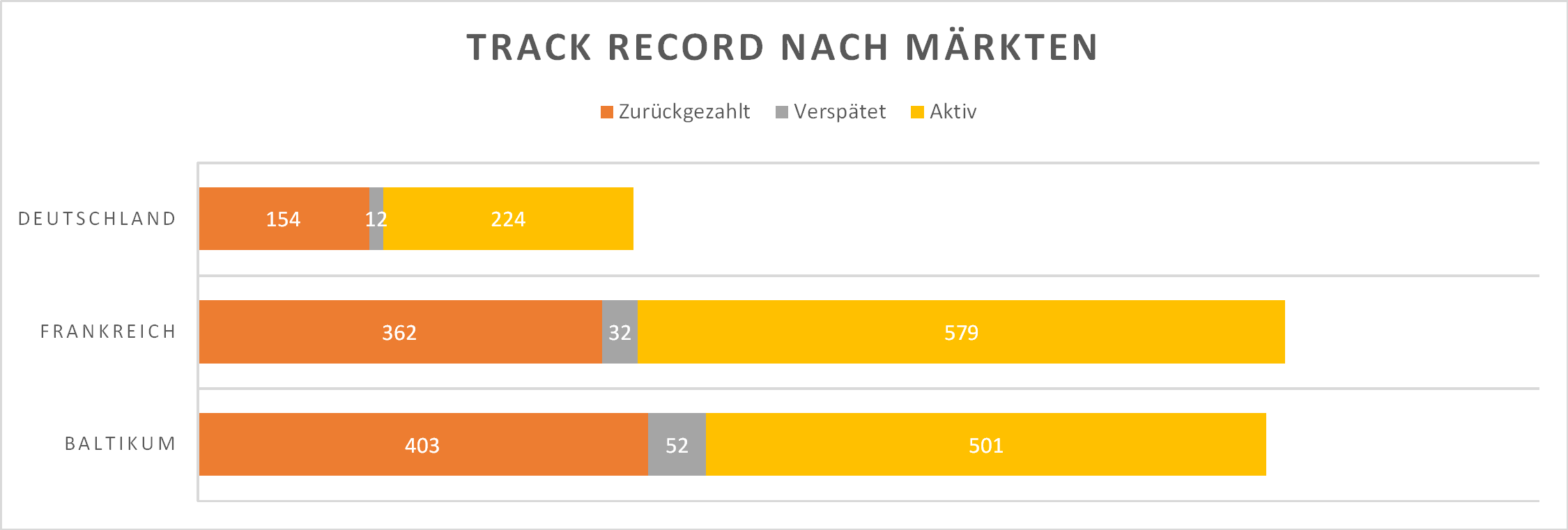

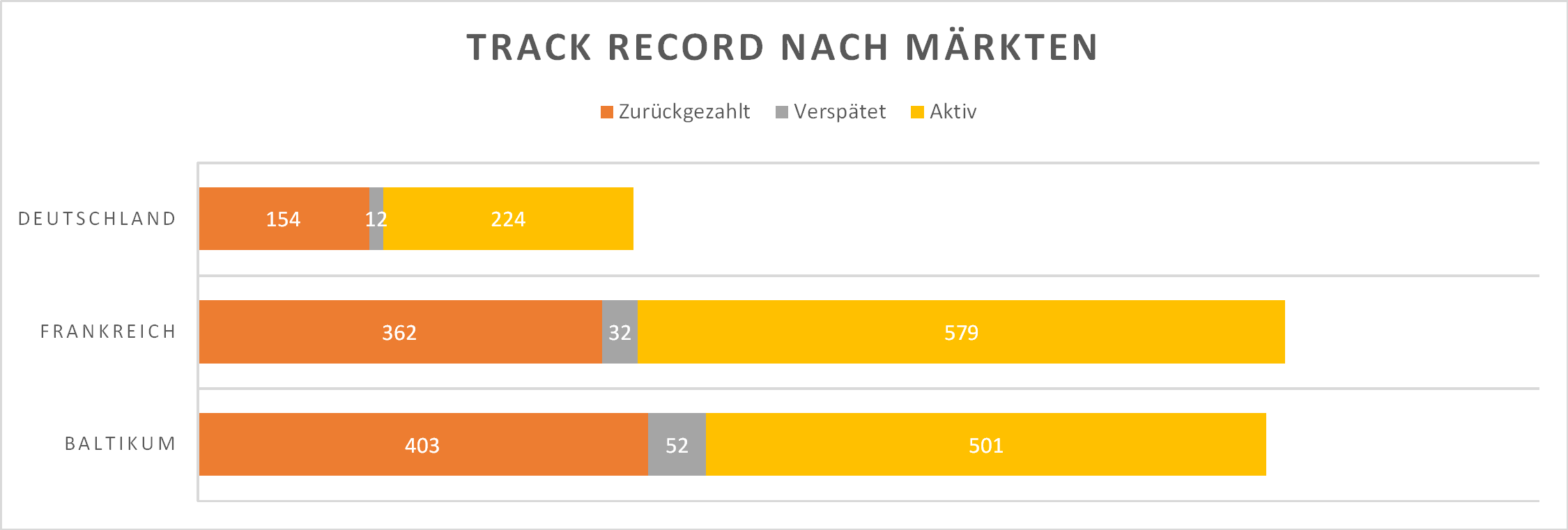

2.1 Track Record nach Märkten

In der folgenden Übersicht seht ihr die Anzahl der aktuell bereits finanzierten Projekte in den 3 ausgewählten Märkten Deutschland, Frankreich und Baltikum. Dabei wird nach Projektstatus unterschieden: (A) Das Projekt ist vollständig mit allen Zinsen zurückgezahlt, (B) die Rückzahlung ist aktuell verspätet oder (C) das Projekt ist aktiv und im Zeitplan.

Abb. 3: Track Record in Anzahl Projekten nach Märkten (Deutschland, Frankreich, Baltikum).

Quellen: Deutschland Crowdinvest; Frankreich Hellocrowdfunding; Baltikum die Top-Plattformen Estateguru, Crowdestate, Bulkestate.

In Frankreich gibt es 2,5x so viele finanzierte Projekte (973 gegenüber 390) und 2,4x so viele erfolgreich abgeschlossene Projekte wie in Deutschland (362 gegenüber 154). Aber auch 2,7x so viele verspätete Projekte. Weisen 32 verspätete Projekte in Frankreich nicht auf ein höheres Ausfall-Risiko hin als die 12 in Deutschland? Nicht unbedingt, es kann sogar auf ein niedrigeres Risiko hinweisen. Warum? Die französischen Anbieter berichten transparent über verspätete und ausgefallene Projekte, während das in Deutschland nicht so offen kommuniziert wird und die Dunkelziffer entsprechend höher sein kann.

Warum wird die Kennzahl (B) „verspätet“ nicht weiter differenziert? Gute Frage! Der Indikator (B) kann sich tatsächlich auf Projekte beziehen, die einige Wochen oder Monate überfällig sind, aber auch auf Investments, die höchstwahrscheinlich oder tatsächlich ausgefallen sind. Kurz gesagt: Aufgrund der uneinheitlichen Kommunikation der einzelnen Plattformen habe ich mich für eine einzige Kennzahl „verspätet“ entschieden, um so Märkte und Plattformen einfacher miteinander vergleichen zu können.

Weil das ein für mich essentieller Punkt ist – und nicht umsonst meine Top 2 in diesem Beitrag – möchte ich diese Aussagen zur Transparenz kurz mit folgenden Fakten untermauern:

Die Statistikseiten der französischen Top-Anbieter WiSeed, Anaxago, Clubfunding und Fundimmo geben ausführliche Informationen, auch zu verspäteten Projekten. Der Track Record aller französischen Plattformen wird von Hellocrowdfunding sehr transparent dargestellt, da man dort die erfolgreich zurückgezahlten, aber auch die verspäteten und ausgefallenen Projekte pro Plattform auf einer Übersichtsseite einsehen kann.

Bei den deutschen Plattformen gibt es gar keine Statistikseiten, sondern nur grobe Informationen, so zu sehen auf der jeweiligen Homepage von Exporo*, Zinsland* und Bergfürst. Die „Datenbank und Erfolgsmonitor für Crowdinvestments“ in Deutschland, Crowdinvest, weist aktuell 4 Projekte als „unklar“ aus, was darauf hinweist, dass diese ausgefallen sind bzw. höchstwahrscheinlich ausfallen werden. Zusätzlich weist die Datenbank 8 Projekte mit Zahlungsverzug aus; die meisten bezeichnenderweise ohne das Projekt oder die Plattform zu nennen. Die von diesen insgesamt 12 Projekten betroffenen deutschen Plattformen machen dazu entweder überhaupt keine Angaben im öffentlich zugänglichen Bereich ihres Internetauftritts, oder die Informationen sind so versteckt, dass sie potentiellen Investoren nicht sofort auffallen. Bei dieser bestenfalls als lückenhaft zu bezeichnenden Kommunikation der hiesigen Anbieter hat es mich nicht verwundert, dass nirgendwo offiziell berichtet wurde, als die endfällige Rückzahlung eines meiner Investments ca. 2 Monate später erfolgte als vereinbart.

Der Unterschied in der Transparenz auf den Märkten in Frankreich und bei uns mag in der rechtlichen Lage begründet sein. Die Erläuterungen auf Crowdinvest unter Zahlunsgverzug geben dazu einen interessanten Einblick.

Der Vollständigkeit halber sei erwähnt, dass die estnischen Plattformen Crowdestate und Estateguru den Status der Projekte detailliert ausweisen, wobei man bei Crowdestate als Investor angemeldet sein muss, um alle Details einsehen zu können.

Generell sind verspätete Rückzahlungen bei Immobilienfinanzierungen nicht ungewöhnlich, da sich der Projektablauf allein schon durch Genehmigungsverfahren verzögern kann oder kurzfristige Liquiditätsengpässe beim Projektentwickler entstehen können. Eine später als ursprünglich geplante Rückzahlung kann sich auch im Rahmen der vertraglichen Vereinbarungen befinden; als Investor sollte man sich daher die entsprechenden Kontrakte anschauen. Verspätete Zahlung bedeutet daher nicht zwangsläufig, dass das Investment ausfallgefährdet ist.

Tatsächliche oder höchstwahrscheinliche Ausfälle mit Verlusten für die Investoren gab es in Frankreich bisher nur 2 – das sind 0,5% bei 394 ausgelaufenen Projekten. Im Vergleich dazu stehen 4 ausgefallene oder höchstwahrscheinlich ausgefallene Projekte in Deutschland – das entspricht einer Quote von 2,4% bei 166 ausgelaufenen Projekten.

Die größere Anzahl verspäteter französischer Projekte im Vergleich zu deutschen Investments muss nicht auf ein höheres Ausfall-Risiko hinweisen. Die höhere Transparenz im Nachbarland ist für mich sogar eher vertrauensbildend.

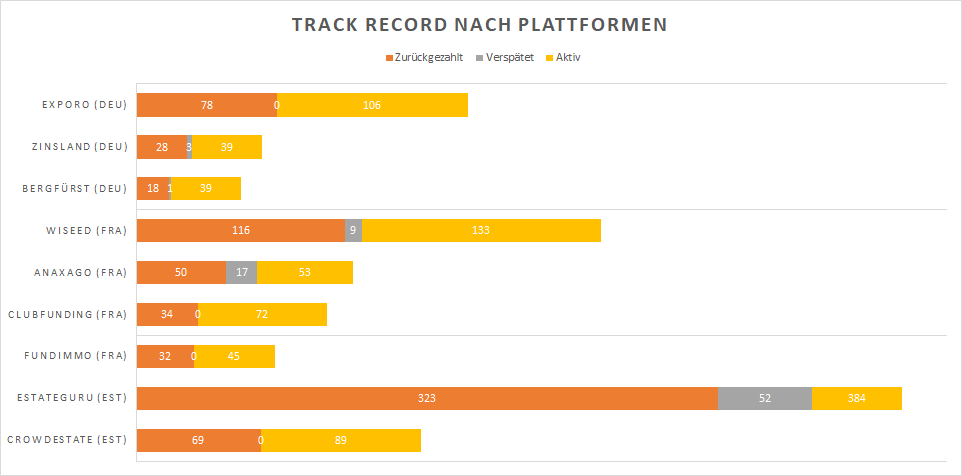

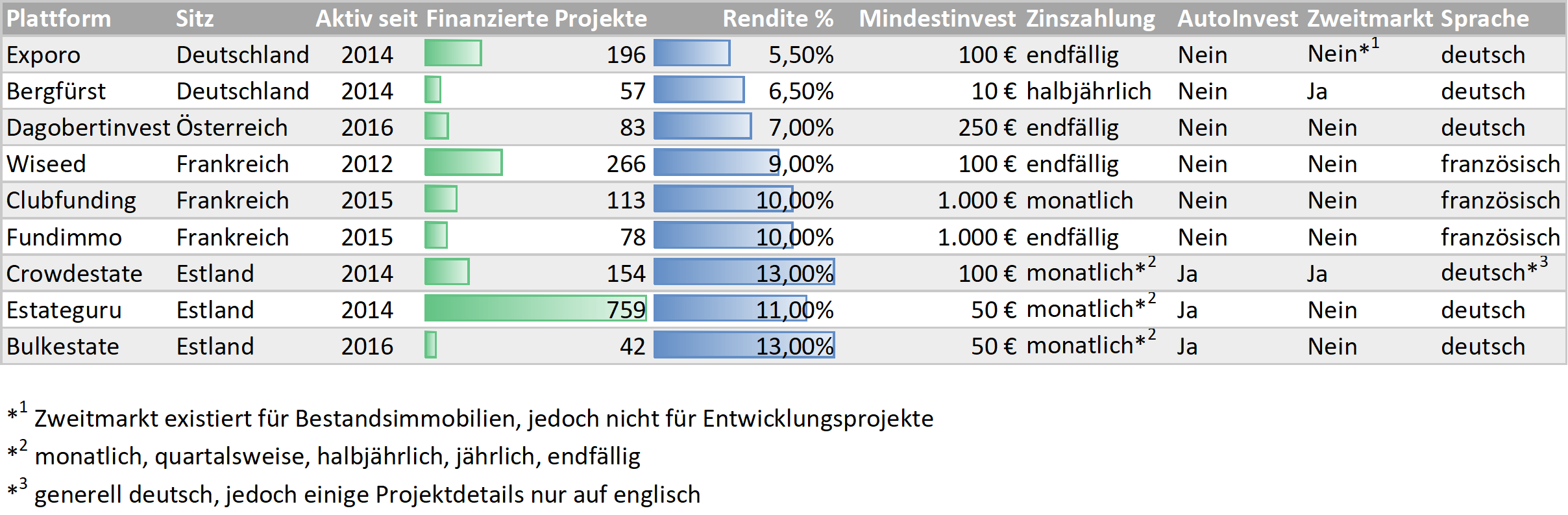

2.2 Track Record nach Plattform

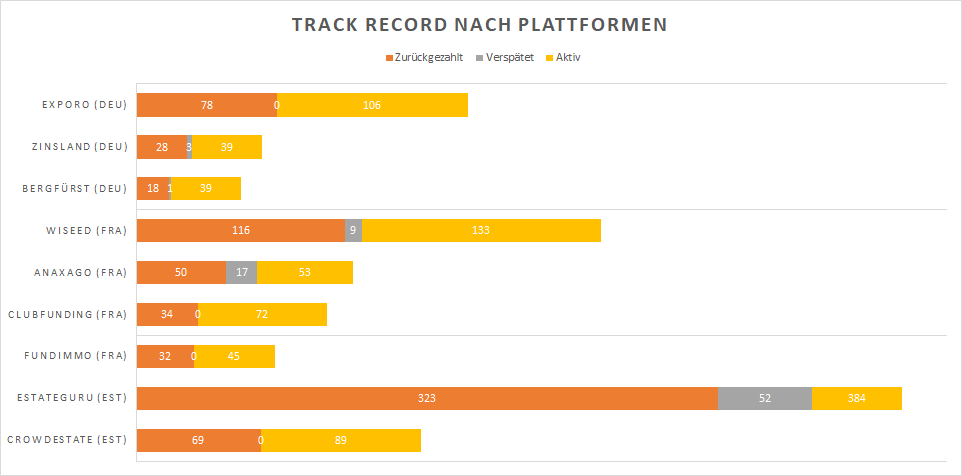

Hier kommt jetzt der Track Record von ausgewählten Plattformen (die mit den meisten zurückgezahlten Projekten pro Markt):

Abb. 4: Track Record in Anzahl Projekten nach Plattformen in Deutschland (DEU), Frankreich (FRA) und dem Baltikum (EST für Estland)

Die verspäteten Projekte in Frankreich verteilen sich auf zwei von vier Plattformen. Verglichen mit den beiden französischen Plattformen mit „weißer Weste“ (Clubfunding und Fundimmo) hat in Deutschland nur Exporo als nationaler Branchenprimus mehr erfolgreich zurückgezahlte Projekte aufzuweisen.

Das zeigt natürlich auch deutlich, dass die Erfolgsbilanz der einzelnen Plattformen aussagekräftiger ist als die eines gesamten Marktes. Die Plattformen sind logischerweise über die gesetzlichen Regelungen und die bestehende Kreditlandschaft an ihren lokalen Markt gekoppelt, aber sie können trotzdem sehr unterschiedlich performen. Für Fußballfans ein ganz normaler Vorgang: Auch wenn die Premier League insgesamt gesehen eine höhere Qualität als die Bundesliga haben sollte, schließt das nicht aus, dass die Top-Vereine der Bundesliga besser als so manches Premier League Team sind (wenn nicht in dieser Saison, dann halt in der nächsten!). Macht Sinn, oder?

Also schauen wir uns die Top-Plattformen der einzelnen Märkte an: Aus dieser Sicht scheinen Exporo, Clubfunding, Fundimmo und Crowdestate eine gute Wahl zu sein. Und ratet mal, auf welchen Plattformen ich unterwegs bin? Richtig, auf diesen vieren. Der Vollständigkeit halber sei gesagt, dass Bergfürst auch ein Top-Anbieter für mich ist und ich deshalb dort auch investiert bin.

Ihr seht schon, dass ich etwas auf dem Punkt „Track Record“ herumreite – für mich als Investor ist dies tatsächlich ein elementarer Faktor bei der Entscheidungsfindung.

3. Marktreife und Stabilität

Der Crowdfunding-Markt von Immobilien ist seit 2012 in unserem Nachbarland aktiv und aktuell gibt es 35 Plattformen, über die bisher 973 Projekte mit einem Gesamtvolumen von 480 Mio. EUR finanziert wurden.

Seit 2014 erfolgt die staatliche Regulierung durch die Börsenaufsicht AMF (Autorité des Marchés Financiers) und die Finanzbehörde APCR (Autorité de contrôle prudentiel et de résolution) – letztere entspricht der deutschen BaFin. Dies soll zu einem günstigen Umfeld für die Entwicklung der Schwarmfinanzierung führen und gleichzeitig die Anleger schützen. In Europa wird Frankreich als Vorreiter bei der Regulierung des Crowdfunding- und Crowdinvesting-Marktes angesehen.

Frankreich steht zusammen mit Deutschland im Zentrum der Europäischen Union und gilt vielen daher als sicherer und stabiler Markt.

4. Qualität der Projekte

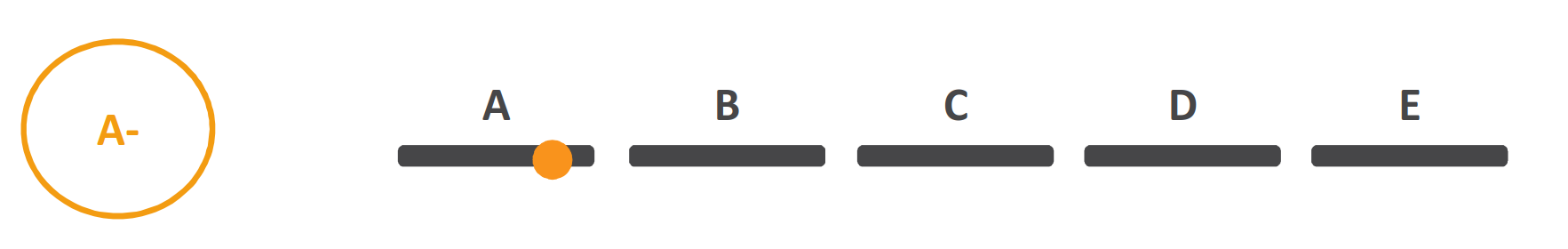

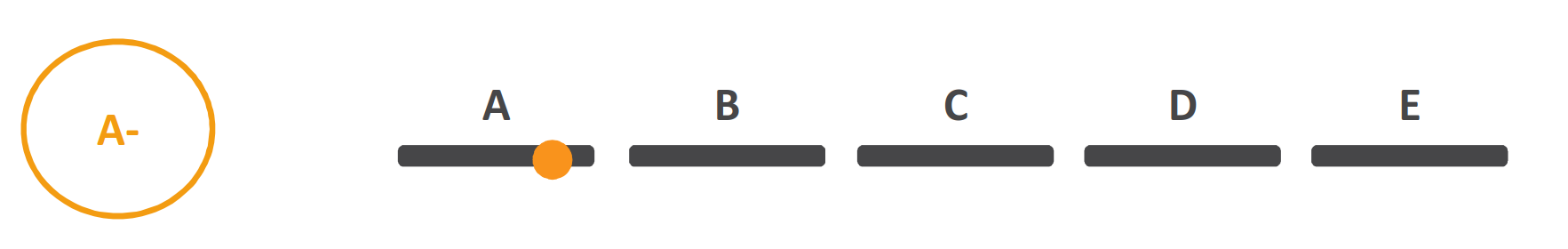

Frankreich ist auch deshalb eine gute Wahl, da zahlreiche qualitativ hochwertige Projekte finanziert werden. Das ist natürlich DAS Thema schlechthin – wie kann man die Qualität von Projekten einschätzen? Vergleichsportale und Blogger gewichten die vielen verschiedenen Faktoren sehr unterschiedlich. Jede Plattform hat sowieso ihr eigenes Bewertungssystem und einige legen dies für die Investoren offen. Das kann im Endergebnis dann so aussehen:

Abb. 5: Beispiel Projektbewertung von Fundimmo, die 12 Einzelkriterien in die Endnote A+ bis E- einfließen lassen

Meine persönlichen Top 5 Kriterien – ja, es sind immer Top 5 :-)

- Segment, Größe und Lage des Projekts – ich bevorzuge bezahlbaren Wohnraum in größeren Städten gegenüber einer Villa für 10 Mio. EUR oder einen 10.000 m² Bürokomplex in einer kleineren Stadt

- Erfahrung des Projektentwicklers in dem Segment und am Ort des Projekts

- Vorverkaufsrate

- Projektstand – z.B. Grundstück angekauft und Baugenehmigung unanfechtbar erteilt; evtl. mit dem Bau schon begonnen

- Gesamtfinanzierung des Projekts – wie viel steckt der Projektentwickler selber rein? Welcher Anteil kommt von der Crowd?

Unter diesen (subjektiv von mir favorisierten) Gesichtspunkten gibt es aus meiner Sicht auf den französischen Portalen zahlreiche qualitativ hochwertige Projekte.

5. Diversifikation

Da ich anfangs hauptsächlich in Deutschland und dem Baltikum investiert war, wollte ich regional breiter streuen. In Großbritannien habe ich das dann getan, mich aber aufgrund von Währungsrisiken und Brexit später wieder davon verabschiedet. Auch in Spanien habe ich einige Erfahrungen gesammelt, lasse aber meine aktuellen Investitionen nur noch auslaufen. Das mögen einige anders sehen, aber für mich ist Frankreich definitiv die bessere Variante um regional zu diversifizieren.

Fazit

So, das waren die 5 überzeugenden Argumente, mit denen Frankreich mein Investorenherz erobert hat:

- Hohe Rendite

- Guter Track Record und transparente Kommunikation

- Hohe Marktreife und Stabilität

- Gute Qualität der Projekte

- Sinnvolle Diversifikation zu Deutschland / Baltikum

Alle Angaben in diesem Artikel sind natürlich meine ganz persönliche Meinung und stellen somit keine Anlageempfehlung da. Aber vielleicht gibt euch das ja einen Anstoß, euch mal mit Crowdinvestments in der Grande Nation zu beschäftigen und die Vorteile für euch zu nutzen.

Résumé: Die Top-Plattformen für Immobilien-Crowdinvestments in Frankreich bieten Zinsen fast wie im Baltikum und gleichzeitig Stabilität und Qualität vergleichbar mit Deutschland. Zusätzlich wird der Track Record transparenter als auf unserem Heimatmarkt kommuniziert, insbesondere was verspätete Projekte betrifft.

Also alles gut und jetzt alle in Frankreich investieren? Dazu sollten wir uns natürlich auch die Kehrseite der Medaille anschauen. Es gibt auch Herausforderungen für Investoren: Welche Plattformen sind für deutsche Investoren überhaupt geöffnet? Kommt man auch ohne Französisch-Kenntnisse klar? Was ist bei der Registrierung und während des Investitionsprozesses zu beachten? Deswegen bin ich schon dabei, meinen nächsten Blogartikel für Juni vorzubereiten, um dies näher zu beleuchten. Das gibt euch dann einen besseren Einblick, um zu entscheiden, ob ihr euer Investorenherz auch an Frankreich verlieren möchtet. Würde mich freuen, Euch wieder als Leser zu gewinnen. Au revoir!

P.S.: Einen großen Dank an Claus, dass er mir die Gelegenheit gibt, diesen und zwei weitere Artikel auf seinem Blog zu veröffentlichen. Da ich ein blutiger Anfänger im Schreiben von Blogartikeln bin (damit sind wir wieder bei meiner Frau, die diesen Artikel unbedingt proofreaden wollte und es auch getan hat), würde ich mich riesig über ein kurzes Feedback von euch freuen. Waren die Infos für euch relevant, verständlich und interessant? Was würde euch noch interessieren bzw. was hat eventuell gefehlt? Oder vielleicht habt ihr einen Tip für mich, was ich in den nächsten Beiträgen besser machen kann? Euch wird schon was einfallen …

David hat den P2P Kredite Schreibwettbewerb 2019 und damit die 500 Euro Preisgeld gewonnen und sich gegen Inga und Nikolay durchgesetzt. Die Mitglieder des P2P Kredite Forum stimmten mehrheitlich, dass er den interessantesten Beitrag geschrieben hat. Herzlichen Glückwunsch David!

David hat den P2P Kredite Schreibwettbewerb 2019 und damit die 500 Euro Preisgeld gewonnen und sich gegen Inga und Nikolay durchgesetzt. Die Mitglieder des P2P Kredite Forum stimmten mehrheitlich, dass er den interessantesten Beitrag geschrieben hat. Herzlichen Glückwunsch David!

Abb. 1: Eiffelturm, Paris (Bild von

Abb. 1: Eiffelturm, Paris (Bild von