P2P Kreditmarktplätze fallen in UK in der Regel unter die Aufsicht der Regulierungsbehörde FCA. Es gibt aber auch bestimmte Ausnahmen, wie z.B. Invoice Financing. Neue P2P Plattformen müssen eine Genehmigung (Full Authorisation) beantragen und bewilligt bekommen, bevor sie den Marktplatz eröffnen. Dieses Regelwerk ist nun seit einigen Jahren in Kraft und die meisten Plattformen, die schon vor der Regulierung am Markt waren haben, inzwischen auch den Full Authorisation Status.

P2P Kreditmarktplätze fallen in UK in der Regel unter die Aufsicht der Regulierungsbehörde FCA. Es gibt aber auch bestimmte Ausnahmen, wie z.B. Invoice Financing. Neue P2P Plattformen müssen eine Genehmigung (Full Authorisation) beantragen und bewilligt bekommen, bevor sie den Marktplatz eröffnen. Dieses Regelwerk ist nun seit einigen Jahren in Kraft und die meisten Plattformen, die schon vor der Regulierung am Markt waren haben, inzwischen auch den Full Authorisation Status.

Im internationalen Vergleich sind die Anforderungen und damit die Hürden für den Markt Eintritt von Anbietern eher gering.

Die FCA hat letzte Woche ein 156-seitiges Konsultationspapier veröffentlicht (‚Loan-based (‘peer-to-peer’) and investment-based crowdfunding platforms: Feedback on our post-implementation review and proposed changes to the regulatory framework‚).

Das Papier stellt die Lage seit Inkafttreten der Regulierung 2016 aus Sicht der FCA dar und macht Änderungsvorschlägen, in denen sie dies aufgrund schlechter Handelsgepflogenheiten (‚poor practises‚) für erforderlich erachtet.

Auch wenn es ausschließlich um den britischen Markt geht, sind weite Teile des Berichts generell für Anleger in P2P Kredite interessant, da dieselben oder vergleichbare Risiken sicher auch bei P2P Krediten in anderen Ländern auftreten.

Ich verweise im Folgenden einfach mal auf einige Punkte anhand der Numerierung im Bericht. Es handelt sich nicht um wörtliche Übersetzungen der Punkte sondern Umschreibungen/Zusammenfassungen durch mich.

1.12 Anleger müssen verstehen, dass P2P Kredit nicht gleich P2P Kredit ist, sondern das Risiko sich erheblich nach Art des Investments unterscheiden kann. Z.B. Verbraucherkredit vs. Immobilienkredit.

1.17 Schlechte Handelsgepflogenheiten bei den Plattformen hat die FCA vor allem in den Punkten Information an Klienten, Gebührenstrukturen, Abwicklungsverfahren bei Schließung der Plattform und Buchhaltung beobachtet

1.18 In einigen Fällen entsteht das Risiko durch das Geschäftsmodell der Plattform

In 3.4 bis 3.47 geht es um die Struktur der Investments, die unterschiedlichen Geschäftsmodelle von P2P Plattformen und ihre Auswirkung auf das Risiko für den Anleger. Das meiste dürften Anleger die schon länger dabei sind, schon mal gehört haben, es ist aber hier strukturiert und gut verständlich dargelegt.

In Kapitel 4 geht es um Schäden (‚harm‚) und Maßnahmen zur Schadensvermeidung. Hauptpunkte sind u.a.

- Anleger bekommen nicht genug klare und akkurate Informationen so dass das Produkt für sie ungeeignet ist

- Anleger verstehen nicht das wahre Risiko, dem sie sich mit ihrer Anlage aussetzen

- Anleger werden nicht fair für das Risiko vergütet, das sie tragen

- Anleger verstehen nicht, welche Folgen ein Kollaps der Plattform hätte

- Anleger verstehen nicht, welche Gebühren sie an die Plattform zahlen

- Anleger könnten exzessive Kosten für die Dienste der Plattformen zahlen

In 4.31 bis 4.35 geht es um die Probleme, die aus Sicht der FCA erwachsen können, wenn die Plattform einen erheblichen Spread zwischen dem Zinssatz den der Kreditnehmer zahlt und dem Zinssatz den der Anleger erhält. Die FCA nennt als Beispiel den Fall, dass der Kreditnehmer 30% Zins zahlt, der Anleger 3% erhält und die Plattform 27% einsteckt.

4.50ff Die FCA sieht erhebliche Risiken für die Anleger darin, dass die Planung für die Abwicklung einer Plattform bei einem Kollaps lückenhaft sind bzw. praktisch nicht zufriedenstellend funktionieren. Vielen Anlegern sei dieses Risiko zum Anlagezeitpunkt nicht bewusst.

4.66ff Die FCA ist besorgt dass provision funds ( im Dokument als contingency funds bezeichnet) bei den Anleger ein falsches Gefühl der Sicherheit hervorrufen könnten.

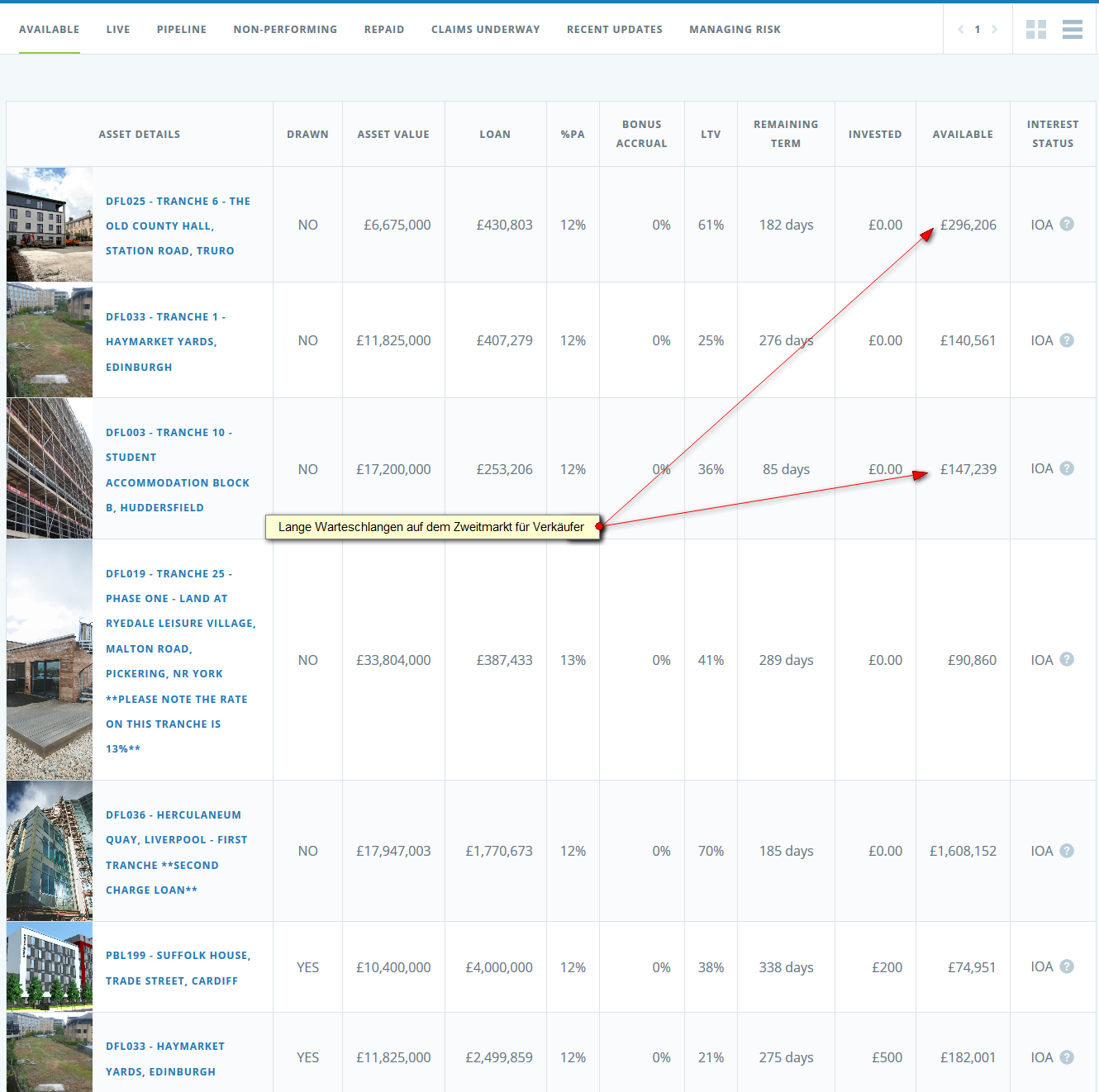

4.72ff Zweitmärkte können einen falschen Eindruck der Liquidität erwecken.

In Kapitel 5 schlägt die FCA Änderungen für die Zukunft vor, die insgesamt auf eine Verschärfung der Anforderungen hinauslaufen. Im einzelnen werden sehr unterschiedliche Punkte adressiert manche eher generell, manche schon konkreter. Eine Folge könnte sein, dass Anleger auf britischen Plattformen die sich als ‚Retail investors‘ selbst einstufen, nicht mehr als 10% ihres Anlagevermögens in P2P Kredite anlegen dürfen (5.49). Allerdings würde das in der Praxis vermutlich nicht allzu viel ändern, denn eine ähnliche Regelung gibt es bereits für Crowdinvesting in UK und dort überprüfen die Plattformen die Selbsteinstufung der Anleger nicht.

Interessant ist auch der Ansatz die Plattformen zu verpflichten zu veröffentlichen wie sich die tatsächliche Rendite rückschauend im vorherigen Jahr im Vergleich zur vorher erwarteten und beworbenen Rendite entwickelt hat (Ziffer 5.84-5.86). Dies kann natürlich nur funktionieren, wenn die Berechnung stark standardisiert vorgegeben wird und der Plattform wenig Spielraum für Interpretationen bleibt.

Da es ein Konsultationspapier ist kann jeder (also auch Anleger) ganz basisdemokratisch der FCA seine Meinung zu den im Bericht aufgeworfenen Fragen online schicken. Das Formular dazu ist hier. Die Frist für Stellungnahmen ist der 27. Oktober also 3 Monate Zeit. Wer lieber einfach mit anderen Anlegern Aspekte diskutieren möchte, kann das in diesem Thread im Forum tun.

Mein Fazit: Die FCA wurde von vielen englischen Anlegern bisher oft als zahnloser Tiger eingestuft, der hauptsächlich hohe Gehälter für die FCA Mitarbeiter generiere aber wenig praktischen Nutzen für die Anleger. Dass die FCA durchaus aktiv werden kann (wenn auch vielleicht zu spät) hat der Fall Collateral gezeigt. Und sehr viele Anleger finden dass das jetziger Konsultationspapier sehr detailliert ist und wesentliche Problempunkte gut wiedergibt. Die Geister scheiden sich etwas inwiefern es zu Änderungen in der Regulierung kommen wird, die tatsächlich spürbare Verbesserungen für Anleger bringen wird. Denn wie ein Anleger schreibt: Genauso informierte Papiere hatte gab es von der Aufsicht auch 2013-2015 ohne dass allzu viel davon umgesetzt wurde.

Ich denke schon, dass ein Teil der Punkte umgesetzt werden wird und wirklich Verbesserungen bezüglich Information und Transparenz bringen wird.

P2P Kreditmarktplätze fallen in UK in der Regel unter die Aufsicht der Regulierungsbehörde FCA. Es gibt aber auch bestimmte Ausnahmen, wie z.B. Invoice Financing. Neue P2P Plattformen müssen eine Genehmigung (Full Authorisation) beantragen und bewilligt bekommen, bevor sie den Marktplatz eröffnen. Dieses Regelwerk ist nun seit einigen Jahren in Kraft und die meisten Plattformen, die schon vor der Regulierung am Markt waren haben, inzwischen auch den Full Authorisation Status.

P2P Kreditmarktplätze fallen in UK in der Regel unter die Aufsicht der Regulierungsbehörde FCA. Es gibt aber auch bestimmte Ausnahmen, wie z.B. Invoice Financing. Neue P2P Plattformen müssen eine Genehmigung (Full Authorisation) beantragen und bewilligt bekommen, bevor sie den Marktplatz eröffnen. Dieses Regelwerk ist nun seit einigen Jahren in Kraft und die meisten Plattformen, die schon vor der Regulierung am Markt waren haben, inzwischen auch den Full Authorisation Status.

Das neue Produkt von

Das neue Produkt von