Vor 3 Monaten hatte ich vermeldet, dass die britische Plattform Collateral ihr Geschäft einstellen musste und ein Insolvenzverwalter die Aufsicht übernommen hatte. Damals sah es noch ganz gut aus, der Insolvenzverwalter ging davon aus, dass eine hohe Chance bestand, dass alle Anleger das in Kredite investierte Geld zurückbekommen würden.

Seitdem sind 3 Monate vergangen, getan hat sich einiges, aber leider nicht viel davon können die Anleger als gute Nachrichten für sich verbuchen. Die britische Aufsichtsbehörde FCA hat durchgesetzt, dass der erste Insolvenzverwalter (dem von Einzelnen zu große Nähe zum ehemaligen Collateral Management unterstellt wird) durch die Firma BDO ersetzt wurde. Am Rande: Es scheint keine Ausschreibung durch die FCA für diese Aufgabe gegeben zu haben und es ist (mir) völlig unklar warum gerade die BDO von der FCA als Ersatz vorgeschlagen wurde? Kann man somit der BDO zu große Nähe zur FCA unterstellen?

Der große Paukenschlag kam dann heute. Die BDO teilt den betroffenen Anlegern u.a. mit

- Dass anscheinend die Plattformdaten aus denen hervorgeht welcher Anleger in welche Kredite investiert hat (im Moment) nicht mehr verfügbar sind ‚Whilst the information that has been retrieved by the Joint Administrators to date contains details of the investors and their total loan exposure, it does not provide sufficient detail to extract an analysis of each investor’s investments into specific loans or tranches of loans. The Joint Administrators’ investigations to recover further information are continuing, and we will update investors in due course.‘

- Dass viele Kreditnehmer in laufenden Krediten die Zahlungen nicht geleistet haben ‚According to the Companies’ records available to the Joint Administrators, a significant portion of the loans are now past their redemption date. Now that the loan documentation has been obtained, the Joint Administrators have written to the borrowers seeking repayment of the loan amounts together with any additional interest as may be applicable.‘

- und dass Anleger vermutlich als Kreditgeber an den Marktplatz statt als Inhaber von Forderungen aus Krediten an die Kreditnehmer behandelt werden werden. ‚Will investors be treated as creditors? From the information currently available, the initial view of the Joint Administrators’ lawyers is that investors will be treated as creditors of the Companies as a consequence of s26 of the Financial Services and Markets Act 2000. A further update will be provide in the Joint Administrators’ proposals to creditors, which are due to be issued on or before 22 June 2018..‘

Selbst diese – sehr kurze – Zusammenfassung durch mich spiegelt wider, dass die Lage ziemlich chaotisch ist. Wen Details interessieren, der kann mit diesem Forum Thead anfangen: ‚ Collateral Erfahrungen (UK) Insolvenz‘ und findet dort auch weiterführende Links.

Nun war Collateral bei deutschen Anleger nie ein bekannter oder beliebter Marktplatz. Auch wenn deutsche Anleger betroffen sind, dürften es nicht mehr als einige Dutzend sein. Die Anleger stammen sehr überwiegend aus UK.

Warum schreibe ich dann in der Überschrift, dass dieser Fall auch für deutsche Anleger ein wichtiges warnendes Beispiel sein sollte?

Dazu abstrahieren wir vom konkreten Fall auf die Rahmenparameter:

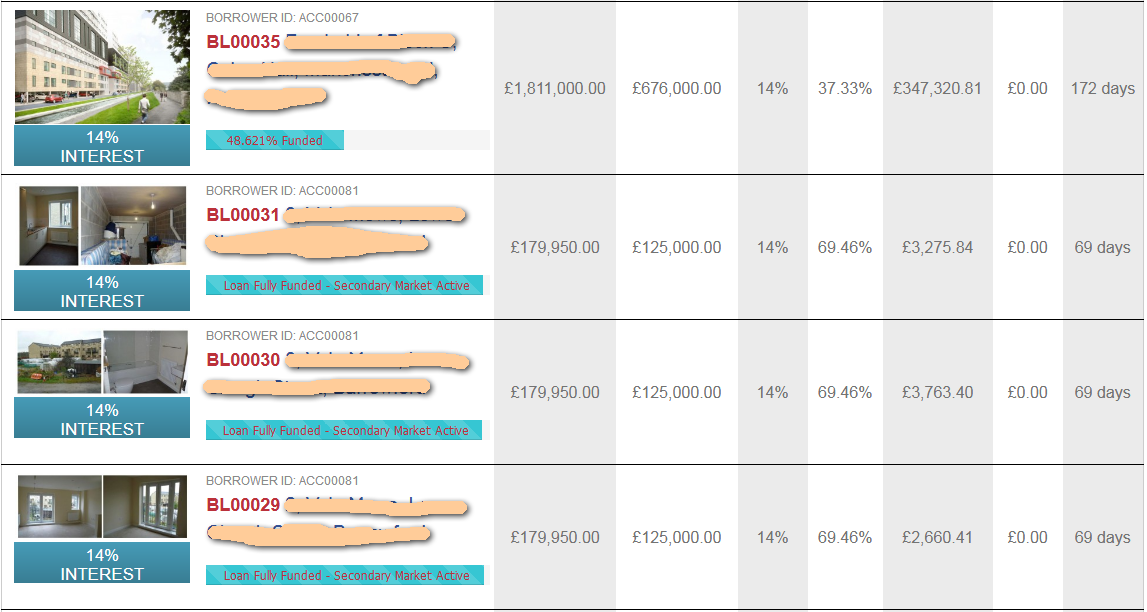

- Es handelte sich um genau beschriebene Kredite, überwiegend mit Sicherheiten (Immobilien)

- Es gab/gibt in UK spezifische Regulierung für P2P Kredite und eine extra dafür zuständige Aufsichtsbehörde

- Das Ganze in einem stabilen Rechtsumfeld mit unabhängiger Justiz

Somit wäre anzunehmen gewesen dass der Kollaps eines Marktplatzes zu einer ‚relativ geordneten‘ Abwicklung führen würde.

Wie sich immer mehr zeigt ist das genaue Gegenteil der Fall.

Aber nochmal, warum jetzt warnendes Beispiel?

Andere Marktplätze operieren in anderen Märkten wo die Erwartungshaltung (oder auch das Vorurteil) über eine geordnete Abwicklung eher anders ausfällt. Viele Anleger vertrauen den angepriesenen Buybackgarantien als Sicherheitsmechanismus. Wenn ich dann darauf hinweise, dass diese Buybackgarantie ein Versprechen ist, dass nur so gut ist wie die wirtschaftliche Lage, desjenigen der sie gibt (siehe Eurocent) kommt als nächstes Argument der Anleger, dass im sehr unwahrscheinlichen Fall eines Falles ja eine direkte Beziehung zum Kreditnehmer bestünde und der dann ja den Kredit weiterzahlen müsse.

Scheint aber bei Collateral im geregelten England schon nicht zu funktionieren. Wenig überraschend haben viele Kreditnehmer die Zahlungen eingestellt nachdem sie von den Problemen bei Collateral hörten. Schon sehr viel überraschender fehlen nun Aufzeichnungen und der Insolvenzverwalter geht davon aus, dass entgegen dem ursprünglichen Konstrukt die Ansprüche der Anleger sich nun gegen den Marktplatz richten sollten (unbesichert) statt gegen den Kreditnehmer (überwiegend besicherte Kredite).

Noch extremer wird es wenn in einzelnen Diskussionen neue P2P Kredit Anleger doch tatsächlich bestimmte P2P Kredit Angebote als Tagesgeltalternative einstufen und sehen.

Zwar ist das letzte Wort im Fall Collateral nicht gesprochen, mit hoher Wahrscheinlichkeit werden vor allem Anleger, bei denen es um größere Summen geht, schlussendlich Rechtsmittel ergreifen, aber der Fall zeigt schon sehr exemplarisch wie weit der tatsächliche Abwicklungsprozess sich von dem unterscheiden kann, den die Anleger (zu Recht) erwarteten als sie anlegten, weil er Ihnen so beschrieben wurde und durch die Regulierung zumindest suggeriert wurde.