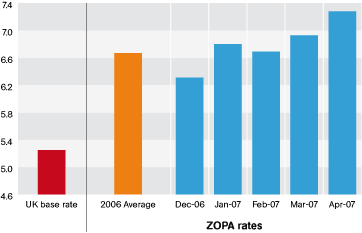

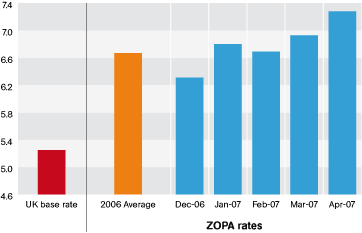

Zopa.com meldet steigende Durchschnittsrenditen für Anleger. Die Abbildung zeigt die durchschnittliche Rendite nach Abzug von Gebühren aber vor Zahlungsausfällen. Zopa hat die Zahlungsausfälle in Pressemitteilungen mit 0,05% aller Kredite angegeben.

Investieren in P2P Kredite – Erfahrungen und Anbieter

Zopa.com meldet steigende Durchschnittsrenditen für Anleger. Die Abbildung zeigt die durchschnittliche Rendite nach Abzug von Gebühren aber vor Zahlungsausfällen. Zopa hat die Zahlungsausfälle in Pressemitteilungen mit 0,05% aller Kredite angegeben.

Wie in den vorherigen Beiträgen beschrieben hatte ich mich als Kreditgeber bei Smava.de als Kreditgeber angemeldet, um das Konzept Kredite von Mensch zu Mensch von Smava zu testen.

Nachdem ich meinen gestrigen Beitrag gepostet hatte erhöhte sonne64 den Zinssatz sogar noch von 14 Prozent auf die maximal möglichen 15 Prozent. In so einem Fall der Zinserhöhung bekommt man als beteiligter Kreditgeber von Smava ein erfreuliches Email:

…

Der Kreditnehmer „sonne64“ hat hierfür sein Zinsangebot erhöht:Der neue Zinssatz ist: 15,0%.Ihr Gebot profitiert von dieser Erhöhung automatisch. Wenn das Kreditprojekt vollständig finanziert ist, wird der Kreditvertrag zu dem neuen – höheren – Zinssatz geschlossen.

…

Zu diesem Zinssatz ist der Kredit inzwischen auch zustande gekommen.

Wie in den vorherigen Beiträgen beschrieben hatte ich mich als Kreditgeber bei Smava.de als Kreditgeber angemeldet, um das Konzept Kredite von Mensch zu Mensch von Smava zu testen.

Ich habe gestern auf zwei Kreditprojekte mit je 14 Prozent Zinsen geboten. Angesichts dieses Zinssatzes bin ich auch von meiner ursprünglichen Absicht abgewichen nur auf die besseren Bonitätsstufen zu bieten. Beide Kreditnehmer haben Schufa-Bonität E.

Allerdings werfen beide Kreditprojekte erhebliche Fragen bei mir auf. Wenn Elefant tatäschlich wie er schreibt unkündbarer Beamter im gehobenen Dienst ist, warum nimmt er dann einen solchen Zinssatz in Kauf um sich Geld für private Anschaffungen zu leihen, statt einen sehr viel zinsgünstigeren Beamtenkredit zu nutzen? Eine sehr wichtige Frage für die Anleger ist auch, ob Smava die Korrektheit der Angaben zum Beruf prüft?

Und was mag sonne64 zu ihrem Vorgehen bewogen haben? Nachdem keiner auf den urspünglichen Zinssatz von 7 Prozent geboten hatte, mag es ja ein logischer Schritt gewesen sein, den Zinssatz anzuheben, aber warum gleich in einem einzigen Schritt auf das Doppelte?

Nun ja, ich hoffe mal das Beste für das Zustandekommen und die Rückzahlung dieser beiden Kredite.

Die ursprüngliche Planung von Zopa sah einen Start in den USA zunächst beschränkt auf Kalifornien vor. In einer Email kündigte Zopa jetzt einen Start auf nationaler Ebene an. Ein Termin wurde nicht genannt.

Über Exciting Commerce bin ich auf folgendes aktuelle Interview von Lukas Gadowski mit Alexander Artopé gestossen:

Link: sevenload.com

Gefragt nach internationalen Expansionsabsichten hat Alexander Artopé, Geschäftsführer von Smava dies immer verneint. Eine kurze Prüfung der Domainregistrierung von mir ergab, das Smava vorsorglich aber Smava.com und verschiedene Länderdomains registriert hat.

Auf der Seite Wiseclerk.com stehen seit gestern umfangreiche Statistiken über Smava Kredite zur Verfügung. Anleger und Kreditnehmer können sich in den Übersichten schnell ein Bild von Angebot und Nachfrage bei Smava machen. Es gibt u.a. Statistiken zu Kreditprojekten, Krediten als auch eine Liste, in der die Anleger nach Höhe ihres Invest aufgeführt sind.

Wiseclerk.com nutzt dabei nur Daten, die auf Smava.de öffentlich zugänglich sind oder waren – der Mehrwert wird durch die Aggregation, statistische Analyse und Aufbereitung in Tabellen und Grafiken geschaffen.

Wiseclerk.com leistet schon seit einem Jahr als Analyseseite zu Prosper.com Daten wertvolle Hilfestellung für Anleger und Kreditnehmer und hat sich als eine führende von Prosper unabhängige Informationsquelle etabliert.

Einige Auswertungen, die Wiseclerk für Prosper stellt, wie zum Beispiel die Liste der Krediten mit Zahlungsverzug oder die vielgenutzen interaktiven Anleger Portfolio-Karten (Beispiel Anleger wartorn79) werden für den Marktplatz Smava nicht in gleicher Form möglich sein, da Smava (derzeit) die für die Erstellung solcher Auswertungen notwendigen Daten nicht publiziert.

Mit zunehmender Kreditprojektanzahl bei Smava wird der Bedarf nach Auswertungswerkzeugen vor allem auf Anlegerseite rapide steigen. Da bei Smava – anders als bei Prosper – die Möglichkeit zu bieten endet, sobald ein Kreditprojekt voll finanziert ist, gilt es attraktive Kreditprojekte möglichst schnell zu identifizieren und einen Zeitvorsprung durch Information vor anderen Anlegern zu gewinnen.

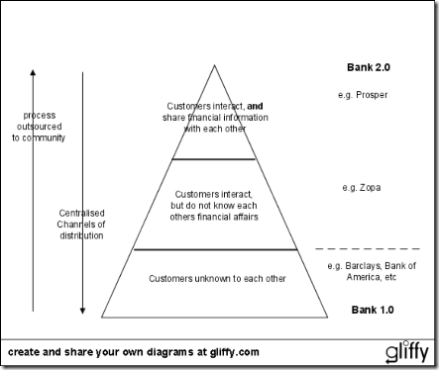

Ein Beitrag von Nicolas Guillaume (entdeckt via TheBankWatch) versucht Banking in den Kontext Communities zu stellen und beurteilt die Ansätze von Prosper und Zopa aus diesem Blickwinkel.

Guillaume präsentiert zwei Ansätze:

Colin Henderson, TheBankWatch, versucht in seiner Analyse die Unterschiede zwischen traditionellen Banken und diesen beiden Modellen herauszuarbeiten. In beiden Modellen müssen Kreditnehmer ihre Kredite zurückzahlen oder sie werden mit Inkassounternehmen konfrontiert und ihre Bonität leidet. Henderson sieht die Unterschiede in den Punkten Prozessabläufe und Kommunikationskanäle.

(Quelle der Abbildung: TheBankWatch)

Prozessabläufe

Bank 1.0: Die Prozesse sind intern und werden durch Angestellte abgearbeitet. Alle Daten werden vertraulich behandelt

Bank 2.0: Der Prozess der Prüfung der Kreditanträge wird an die Community outgesourct. Die Bank 2.0 ist nur dafür verantwortlich die „richtigen“ Dokumente verfügbar zu machen ohne dabei die Anonymität zu gefährden. Die Bank 2.0 stellt Prozesse und Instrumente zur Verfügung, die eine Bewertung erleichtern und eine Interaktion der Community unterstützen. Die Bank 2.0 selbst bewertet die Kreditanträge jedoch nicht, sondern überlässt die Bewertung dem Markt.

Kommunikationskanäle (Kundenkontakt, Vertrieb)

Bank 1.0: Alle Kanäle sind im Besitz und unter voller Kontrolle der Bank.

Bank 2.0: Es gibt keine zentralisierten Kanäle. Kundengewinnung basiert zunehmend auf viralem Marketing. Die Bank 2.0 stellt nur die Plattform auf der die Community agiert. Ziel der Bank 2.0 muss es sein ein Klima der Offenheit und Transparenz zu erzeugen, das Vertrauen schafft.

Hinweis: Bis hierhin ist dieser Artikel im wesentlich eine Übersetzung der ausländischen Quellen – allerdings nicht wortwörtlich, ich habe bewusst einige Dinge anders ausgedrückt.

Bezogen auf die deutsche Situation, finde ich den Gedanken, dass eine Bank wesentliche Prozesse an die Community outsourct, zwar sehr spannend (vor allem unter Kostenaspekten und Preisbildungsaspekten), kann mir aber nicht vorstellen, dass das in aller Konsequenz in näherer Zukunft umgesetzt wird. Zu starr sind in Deutschland regulatorische und Datenschutzrahmenbedingungen.

Smava.de als einen ersten Schritt würde ich in der obigen Darstellung zwischen der Ebene von Prosper und der von Zopa einordnen. Wieviele Informationen (financial affairs) bei Smava tatsächlich offengelegt werden, muss sich im Lauf der Zeit noch zeigen. Im Moment ist es die Schufa-Bonität plus etwaige freiwillige Offenlegungen des Kreditnehmers in seinem Profil.