Beim amerikanischen P2P-Kredit Service Prosper.com gab es beim letzten Update einige größere Änderungen. So steigt zum Beispiel der maximal erlaubte Zinssatz von bisher 29 auf 36 Prozent. Wesentlich verbessert wurde die Information über die vorraussichtliche Rendite die im Listing zum Zeitpunkt des Gebots angezeigt wird.

Neu ist, das die Abschätzung der Rendite (estimated return) nicht mehr auf Daten der Kreditratingagentur Experian beruht, sondern auf Prosper eigenen Kalkulationen basierend auf der tatsächlichen Entwicklung ähnlicher Kredite in der Vergangenheit. Je nach Kredit können die Auswirkungen drastisch sein.

In obigem Screenshot sinkt so die Rendite ausgehend von einem Nominalzins von 19,95% durch den Risikoabschlag von 15,81% die Gebühr von 1% und weitere Anpassungen auf magere 1%.

Prosper hat nun auch eine „authenticated“ API Schnittstelle die es Dritt-Applikationen ermöglicht sich im Namen der Nutzer einzuloggen, sofern diese ihre Zugangsdaten der Dritt-Applikation zur Verfügung gestellt haben.

Bisher war Prosper ein Vorbild von Transparenz. Ab sofort sind alte Listings aber nicht mehr öffentlich einsehbar. Anleger sehen diese Änderung negativ, da sie die Möglichkeiten aus der Vergangenheit zu lernen und die eigene Anlagestrategie zu verbessern, stark einschränkt. Prosper begründet den Schritt mit Bestrebungen den Schutz der Privatspäre und den Datenschutz zu erhöhen.

Schließlich hat Prosper erste Schritte unternommen, um einen Handel zwischen den Anlegern von getätigten Invests zu ermöglichen. Ziel ist das Anleger in einem secondary market Kreditanteile kaufen und verkaufen können.

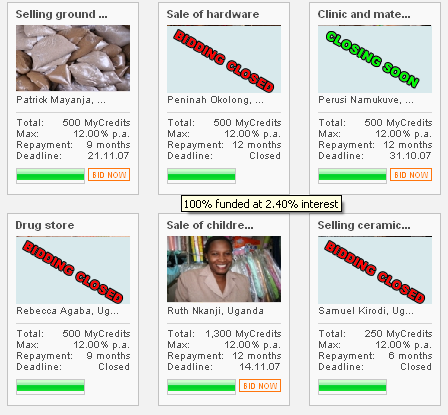

Seit vorgestern vergibt

Seit vorgestern vergibt

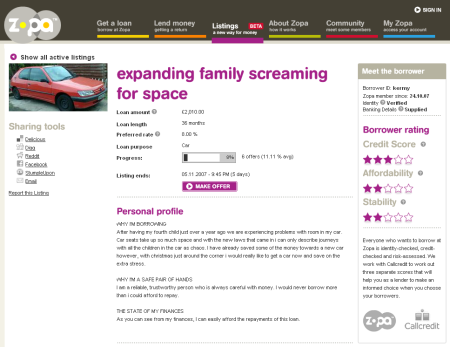

Das Ebay Tochterunter- nehmen

Das Ebay Tochterunter- nehmen