Ich habe ja in den letzten 18 Monaten schon mehrfach über mein Portfolio und meine Erfahrungen mit Bondora* geschrieben. Bondora, vormals Isepankur, ist ein estnischer P2P Kreditmarktplatz, der sich europaweit aufstellt und somit bereits für Anleger aus allen EU-Staaten geöffnet ist. P2P Kredite werden derzeit an Einwohner von Estland, Finnland, Spanien und der Slowakei vergeben.

Als erstes empfiehlt es sich für neue Anleger den Investment Guide von Bondora zu lesen. Doch wie ich hier im Forum sehen kann, haben Neueinsteiger dennoch oft praktische Fragen. Zumal es Bondora durch häufige Wechsel der Bietprozesse in der Vergangenheit Anlegern nicht einfach gemacht hat auf dem Laufenden zu bleiben und somit Artikel, die ich vor einigen Monaten geschrieben habe, zum Teil schon nicht mehr aktuell sind.

Hier meine beiden wichtigsten Tipps für neue Anleger:

Diversifizieren

Das gilt nicht nur für Bondora, sondern für die Anlageklasse P2P Kredite generell. Lieber in 200 verschiedene Kredite je 25 Euro anlegen als in 10 Kredite je 500 Euro. Zum einen werden damit Klumpenrisiken vermieden, zum anderen sind große Anteile bei Bedarf viel schwieriger auf dem Zweitmarkt zu verkaufen.

Langsam einsteigen

Natürlich ist der Enthusiasmus am Anfang riesig und neue Anleger wollen möglichst schnell investieren, damit ihr Geld nicht ‚untätig‘ als Cash im Account liegt. Doch Bondora hat – wie viele andere P2P Kreditmarktplätze – eine gewisse Lernkurve. Ich empfehle daher in den ersten Tagen und Wochen sich zunächst umzuschauen und nur wenige manuelle Gebote abzugeben und allenfalls ein Investmentprofil für estnische P2P Kredite bester Bonität (A1000) anzulegen. Beobachten und lesen im Forum hilft in der Zeit ein Verständnis für den Marktplatz zu entwickeln.

Viele Fragen drehen sich auch um die praktische Handhabung von Bondora und die Anlagestrategie, z.B.:

Wo sehe ich welche P2P Kredite in den letzten 24 Stunden finanziert wurden?

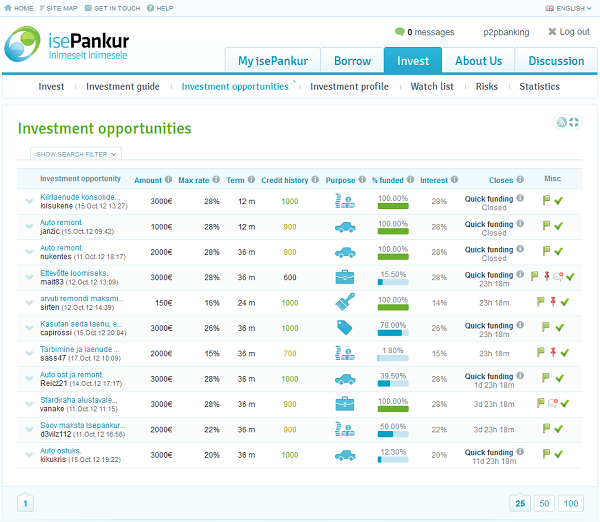

Die Liste der für Gebote offenen Kredite bei Bondora sieht immer etwas leer aus. Das liegt daran, dass rund 70-80% aller Kredite sofort durch automatische Gebote (Investmentprofile) zu 100% finanziert werden, also nie für manuelle Gebote zur Verfügung stehen. Stellt sich die Frage wie Anleger trotzdem sehen können, was gerade zu welchen Konditionen finanziert werden. Hier hilft diese Filter-Einstellung (siehe auch Bild unten).

Warum bevorzugen einige Anleger estnische Kredite?

Der Hauptvorteil aus meiner Sicht ist, dass bei estnischen Krediten Bondora schon 4 Jahre Erfahrung aufweist. D.h. es liegen die historischen Daten zu Ausfallraten und Eintreibungsraten im Inkasso vor. Zudem bewegt sich Bondora in Estland auf dem Zinsniveau anderer Anbieter für unbesicherte Ratenkredite. Die Bondora Kredite sind für die Kreditnehmer also oft nicht teurer als ein vergleichbarer Bankkredit.

In Spanien, Finnland und der Slowakei hat Bondora dagegen erst vor wenigen Monaten mit der Kreditvergabe begonnen. Es liegen also bisher wenige Erfahrungsberichte vor, wie sich unterschiedliche Gegebenheiten in der Wirtschaftslage (Spanien) oder zum Beispiel den Inkassoprozessen auswirken. Im Falle von Finnland kommt noch dazu, dass Bondora bei überfälligen Krediten keine Verzugszinsen berechnen darf.

Mein Anspruch war immer die P2P Kredit Angebote durch eigene Investments zu testen und so aus erster Hand zu berichten. Eine Fülle von Tipps finden

Mein Anspruch war immer die P2P Kredit Angebote durch eigene Investments zu testen und so aus erster Hand zu berichten. Eine Fülle von Tipps finden  Vor rund einem Monat hat sich der estnische P2P Kreditmarktplatz

Vor rund einem Monat hat sich der estnische P2P Kreditmarktplatz