![]() Um meine Anlage in P2P Kredite weiter zu diversifizieren habe ich mich letzte Woche beim britischen P2P Kreditmarktplatz MoneyThing* angemeldet. Bei Moneything werden Kredit finanziert, die mit Immobilien, Autos o.ä. besichert sind. Der Zinssatz für Anleger beträgt einheitlich 12%. MoneyThing ist nicht ganz neu, sondern schon vor einem Jahr gestartet, aber besonders in den letzten Monaten stark gewachsen. Bisher wurden Kredite in Höhe von 10 Mio. Pfund finanziert, Zahlungsprobleme sind bei diesen Krediten bisher nicht aufgetreten.

Um meine Anlage in P2P Kredite weiter zu diversifizieren habe ich mich letzte Woche beim britischen P2P Kreditmarktplatz MoneyThing* angemeldet. Bei Moneything werden Kredit finanziert, die mit Immobilien, Autos o.ä. besichert sind. Der Zinssatz für Anleger beträgt einheitlich 12%. MoneyThing ist nicht ganz neu, sondern schon vor einem Jahr gestartet, aber besonders in den letzten Monaten stark gewachsen. Bisher wurden Kredite in Höhe von 10 Mio. Pfund finanziert, Zahlungsprobleme sind bei diesen Krediten bisher nicht aufgetreten.

Die wesentlichen Merkmale der Plattform für Anleger:

- 12% Zinsen pro Jahr

- Verzinsung erfolgt ab dem Tag des Gebotes

- keine Gebühren für Anleger

- alle Kredite mit Sicherheiten

- Laufzeiten mit 3 bis 24 Monaten eher kurz

- Es gibt einen Zweitmarkt

- Mindesteinzahlung 100 Pfund, Minimumgebot pro Kredit nur 1 Pfund

Meine Schritte

1. Anmeldung

Zunächst habe ich das Online Formular ausgefüllt. Dabei fiel mir auf, dass es kein Feld für Land gab, obwohl MoneyThing für internationale Anleger offen ist. Ich habe einfach Ort und Land in das ‚Town‘ Field geschrieben.

Später am selben Tag erhielt ich ein Email vom Support mit der Bitte Ausweis-Scan und ein weiteres Dokument hochzuladen, da Sie die Identität von Anlegern, die nicht in UK wohnen, nicht vollautomatisch prüfen können. Nachdem ich das gemacht hatte, erhielt ich binnen 5 Minuten ein Bestätigungsemail, dass mein Konto nun geprüft und freigeschaltet ist.

2. Einzahlung

Für einen ersten Test, um zunächst Erfahrungen zu sammeln, starte ich mit 500 Pfund. Vor der Einzahlung musste ich mein Bankkonto bei MoneyThing angeben, das wird in den Stammdaten hinterlegt. Ich hab dann allerdings nicht direkt überwiesen, sondern via Transferwise*, um Umtauschgebühren zu minimieren und Bankkosten zu vermeiden. Eine Transferwise Alternative ist Currencyfair*. Diesmal hat Transferwise 3 Tage benötigt, etwas länger als bei meinen früheren Erfahrungen.

3. Auswahl der Kredite auf dem Marktplatz

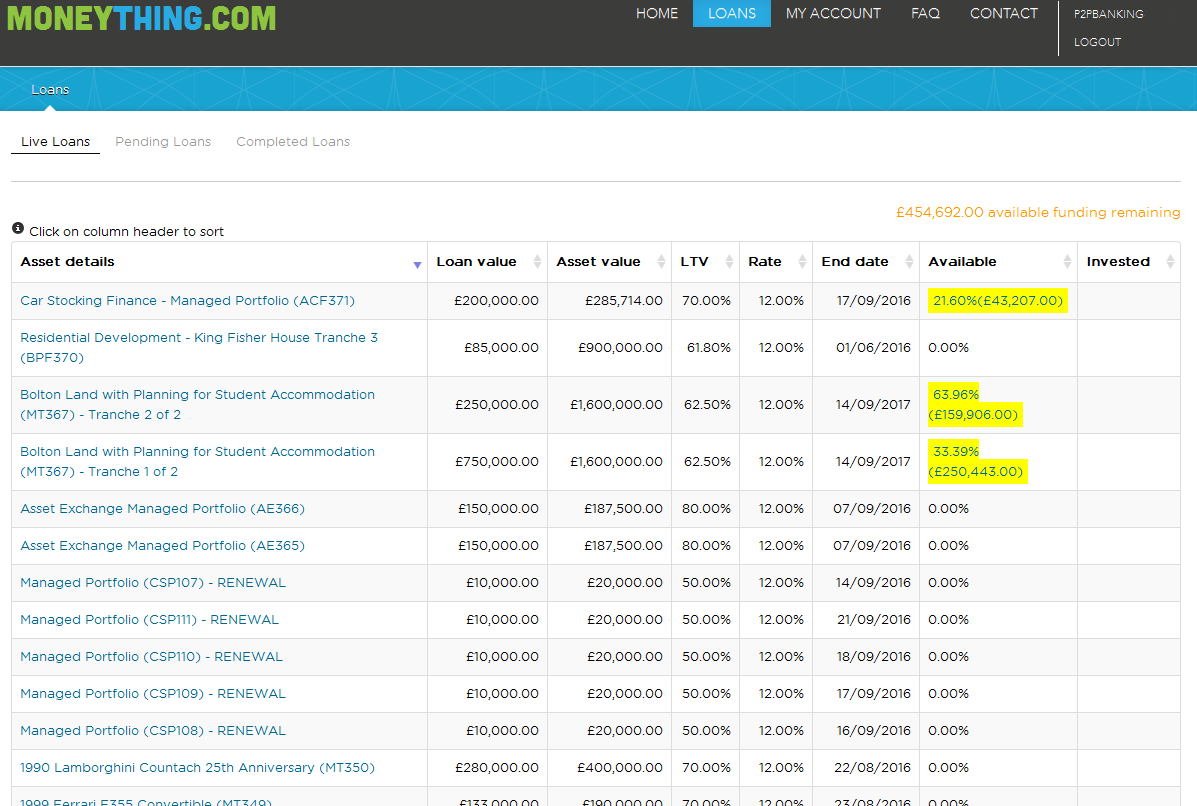

Bei MoneyThing gibt es eine Gesamtsicht auf alle verfügbaren Kredite, d.h. der Zweitmarkt wird nicht seperat angezeigt, sondern ist in die Anzeige des Erstmarktes intergriert. Dort stehen alle Kredite. Kredite, bei denen Anteile für den Invest zur Verfügung stehen, sind gelb markiert. In der Standardansicht sind Kredite chronologisch sortiert, so dass ältere Kredite mit verfügbaren Anteilen nur sichtbar werden, wenn man scrollt. Ich empfehle einfach nach der Spalte ‚Available‘ zu sortieren.

Mit einem Klick auf den Kreditnamen sehe ich dann weitere Details und zusätzliche Dokumente wie zum Beispiel das Bewertungsgutachten für die Immobilien. Dies ist bei der Bolton Immobilie mit 35 Seiten (inkl. Anhang) umfangreich.

Der estnische P2P Kreditmarktplatz

Der estnische P2P Kreditmarktplatz

Die Royal Bank of Scotland wird ab nächster Woche beginnen britische Firmen, deren Kreditgesuch sie nicht erfüllen kann, an die beiden P2P Kreditmarktplätze Funding Circle und Assetz Capital zu verweisen. Zunächst wird ein Pilotprogramm in Schottland und Südwest-England durchgeführt, binnen 3 Monaten soll dann der nationale Roll-Out erfolgen. Mehr Detail bei

Die Royal Bank of Scotland wird ab nächster Woche beginnen britische Firmen, deren Kreditgesuch sie nicht erfüllen kann, an die beiden P2P Kreditmarktplätze Funding Circle und Assetz Capital zu verweisen. Zunächst wird ein Pilotprogramm in Schottland und Südwest-England durchgeführt, binnen 3 Monaten soll dann der nationale Roll-Out erfolgen. Mehr Detail bei