Die Studie ‚Pushing Boundaries – The 2015 UK Alternative Finance Report‚ von Nesta und der Universität Cambridge hat interessante und umfangreiche Daten zur Marktentwicklung durch Befragung von 94 Unternehmen erhoben. Betrachtet wird in dem Bericht dabei mit Alternative Finance ein Segment, das neben P2P Krediten auch noch Crowdfunding, Crowdinvesting und andere Bereiche abdeckt.

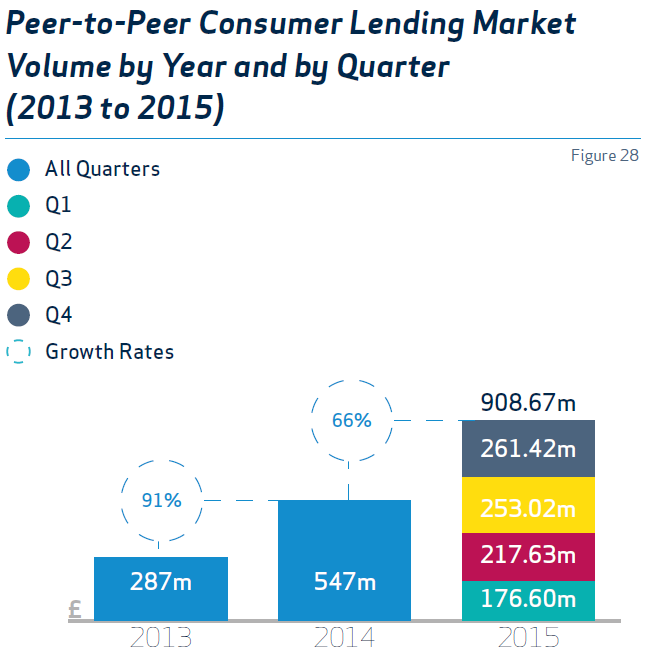

P2P Kredite an private Verbraucher

Das gesamte in 2015 vergebene Volumen der Privatkredite beträgt 909 Mio. Pfund, eine Steigerung von 66% gegenüber dem Vorjahr. Diese Kredite gingen an rund 213.000 Kreditnehmer. Ein sehr hoher Teil (89%) der Anleger nutzt Autoinvest-Funktionen um die Anlage zu tätigen. 32% dieses Anlagevolumens wurde von institutionellen Anlegern finanziert.

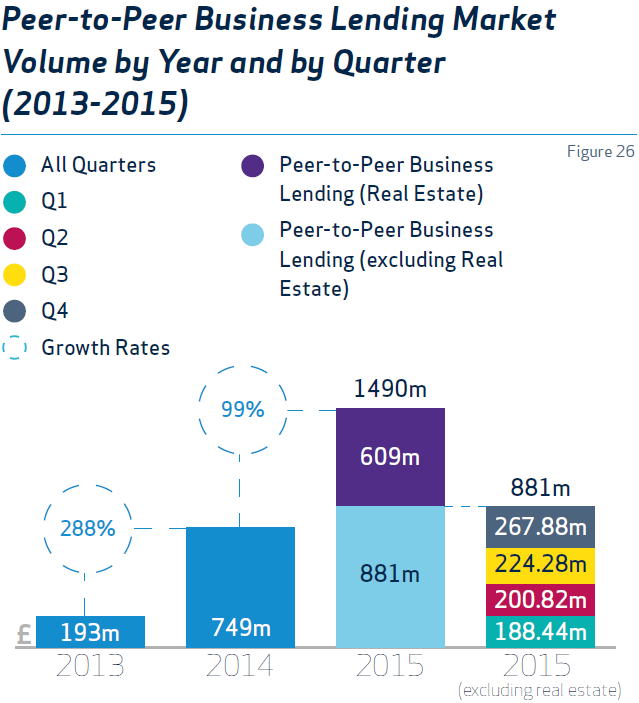

Kredite an Firmen

Dieses Segment hat sich gegenüber dem Vorjahr fast verdoppelt auf nun 1,49 Mrd. Pfund. Den größten Anteil daran haben Kredite, die mit Immobilien besichert sind (609 Mio. Pfund). Dabei gibt es sehr unterschiedliche Modelle, die sich vor allem in der Kreditdauer und dem Einsatzzweck des Kredites unterscheiden.

Der nicht immobilenbasierte Anteil steht für rund 10,000 Kredite an SMEs. In diesem Segment nutzen 42% der Anleger Autoinvest Funktionalitäten

Je nach verwendeter Datenbasis standen P2P Kreditmarktplätze 2014 bereits für einen Marktanteile von zwischen 3,3% und 13,9% aller in UK an SMEs vergebenen Krediten (d.h. inkl. allen Bankkrediten).

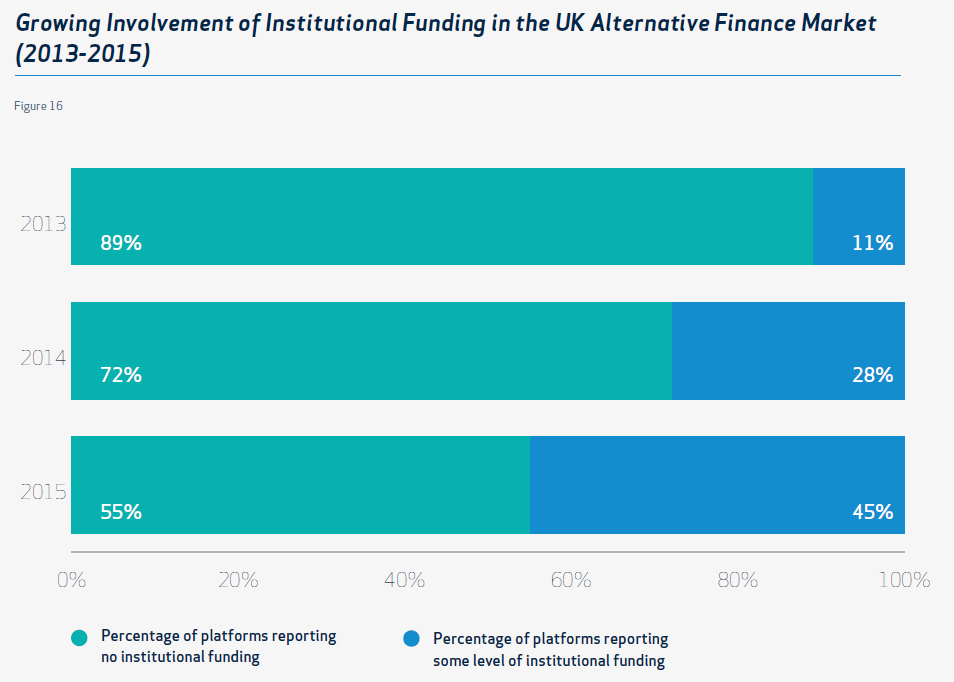

Zunehmende Bedeutung institutioneller Anleger

Die Bedeutung institutioneller Anleger im britischen P2P Kreditmarkt ist stark angestiegen. Zwar ist sie noch weit von dem Niveau in den USA entfernt und die privaten Anleger überwiegen derzeit noch, aber rund 1.000 institutionelle Anleger finanzieren 32% des Kreditvolumens an Verbraucher und 22% der Kreditvolumens an Firmen. Zu diesen institutionellen Anlegern gehören u.a. Banken, Fonds aber auch öffentliche Institutionen wie die British Business Bank und regionale Wirtschaftsförderungsstellen.

Zufriedenheit mit den regulatorischen Rahmenbedingungen und hohe Wachstumserwartungen aufgrund der Steueranreize

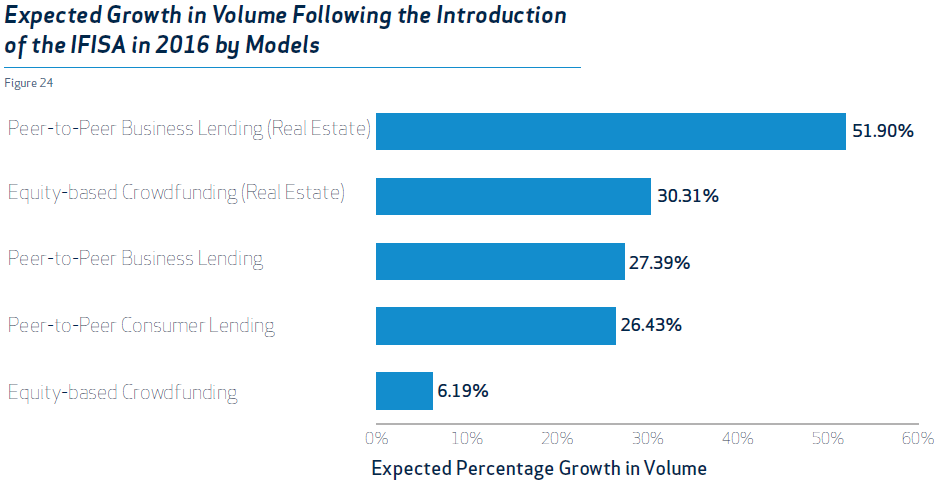

Die britische Regierung hat diverse Steuervorteile für Anleger geschaffen. In 2016 werden die Innovative Finance Financial Saving Accounts (IFISA) eingeführt, die steurfreies Anlegen zur Altersvorsorge ermöglichen. Durch diese Maßnahme erwarten die Plattformen einen Wachstumsschub im Anlagevolumen.

Ich habe hier jetzt nur einen Ausschnitt zusammengefasst. Der Report bietet eine faszinierende Auswertung und Aufbereitung von Daten zum britischen Markt.

Gesamte Studie. Quelle: Nesta & University of Cambridge

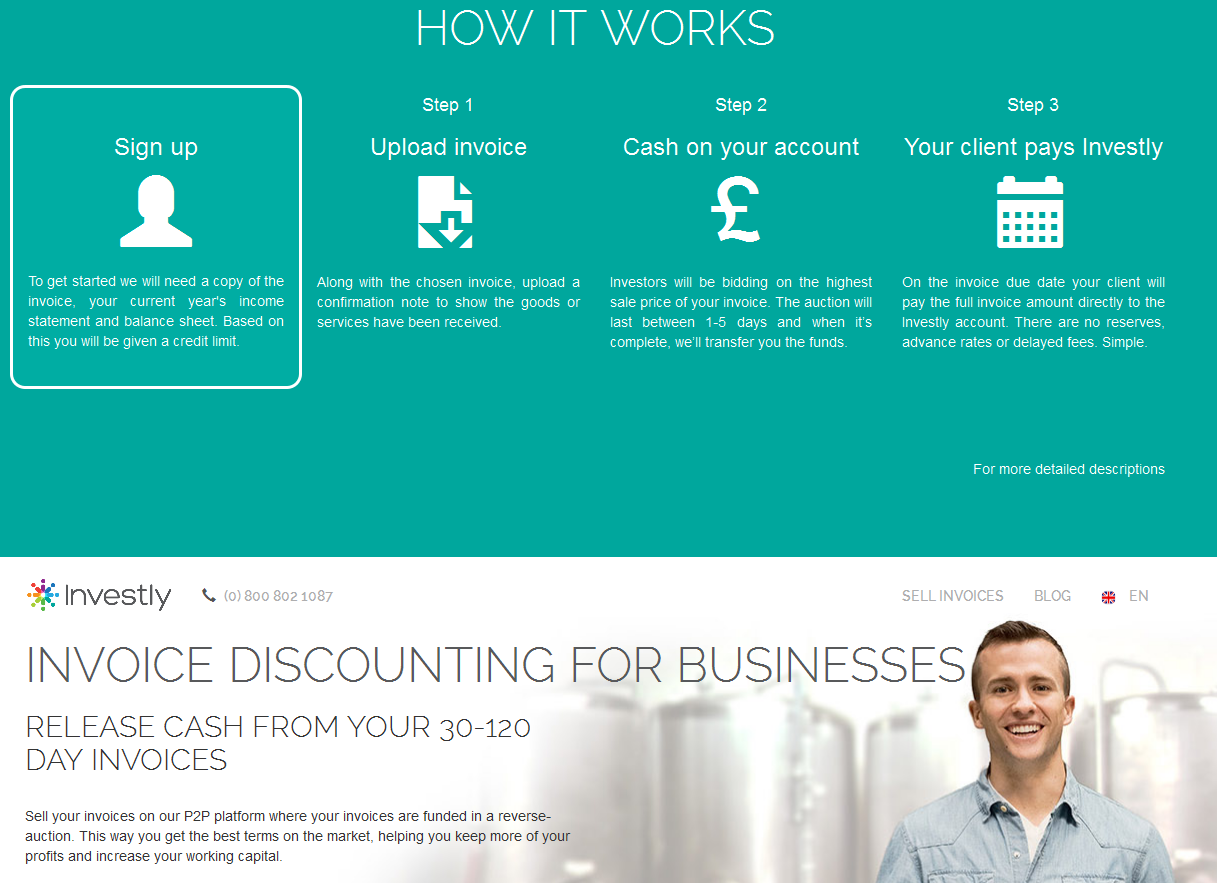

Der estnische P2P Kreditmarktplatz

Der estnische P2P Kreditmarktplatz

Die Royal Bank of Scotland wird ab nächster Woche beginnen britische Firmen, deren Kreditgesuch sie nicht erfüllen kann, an die beiden P2P Kreditmarktplätze Funding Circle und Assetz Capital zu verweisen. Zunächst wird ein Pilotprogramm in Schottland und Südwest-England durchgeführt, binnen 3 Monaten soll dann der nationale Roll-Out erfolgen. Mehr Detail bei

Die Royal Bank of Scotland wird ab nächster Woche beginnen britische Firmen, deren Kreditgesuch sie nicht erfüllen kann, an die beiden P2P Kreditmarktplätze Funding Circle und Assetz Capital zu verweisen. Zunächst wird ein Pilotprogramm in Schottland und Südwest-England durchgeführt, binnen 3 Monaten soll dann der nationale Roll-Out erfolgen. Mehr Detail bei

Heute möchte ich

Heute möchte ich