![]() Ich probiere mit Bondmason* einen weiteren britischen Anbieter aus. Bondmason ist selbst kein P2P-Kreditmarktplatz, sondern ein Vermittler, der automatisiert das Geld der Anleger auf verschiedene Marktplätze anlegt. Bondmason will es dem Anleger so einfach wie möglich machen und die Anlage optimieren. Ich gebe also die Kontrolle an Bondmason ab, im Gegenzug verspricht Bondmason mir eine Zielrendite von 7,0% nach Ausfällen und Gebühren. Diese Zielrendite ist jedoch nicht garantiert.

Ich probiere mit Bondmason* einen weiteren britischen Anbieter aus. Bondmason ist selbst kein P2P-Kreditmarktplatz, sondern ein Vermittler, der automatisiert das Geld der Anleger auf verschiedene Marktplätze anlegt. Bondmason will es dem Anleger so einfach wie möglich machen und die Anlage optimieren. Ich gebe also die Kontrolle an Bondmason ab, im Gegenzug verspricht Bondmason mir eine Zielrendite von 7,0% nach Ausfällen und Gebühren. Diese Zielrendite ist jedoch nicht garantiert.

Der Start ist wirklich einfach. Einfach anmelden und Geld überweisen. Ich habe den Mindestanlagebetrag von 1.000 Pfund via Transferwise* überwiesen um Kosten gegenüber einer herkömmlichen Banküberweisung zu sparen. Bei größeren Beträgen ist oft Currencyfair* noch günstiger und zu empfehlen.

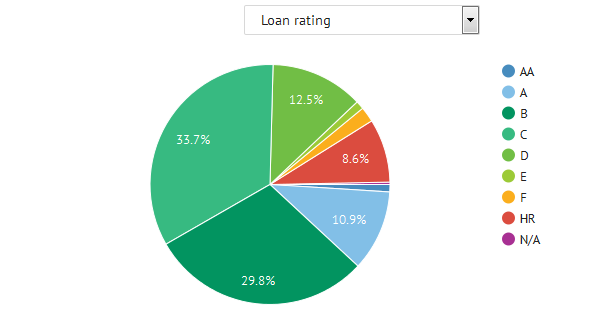

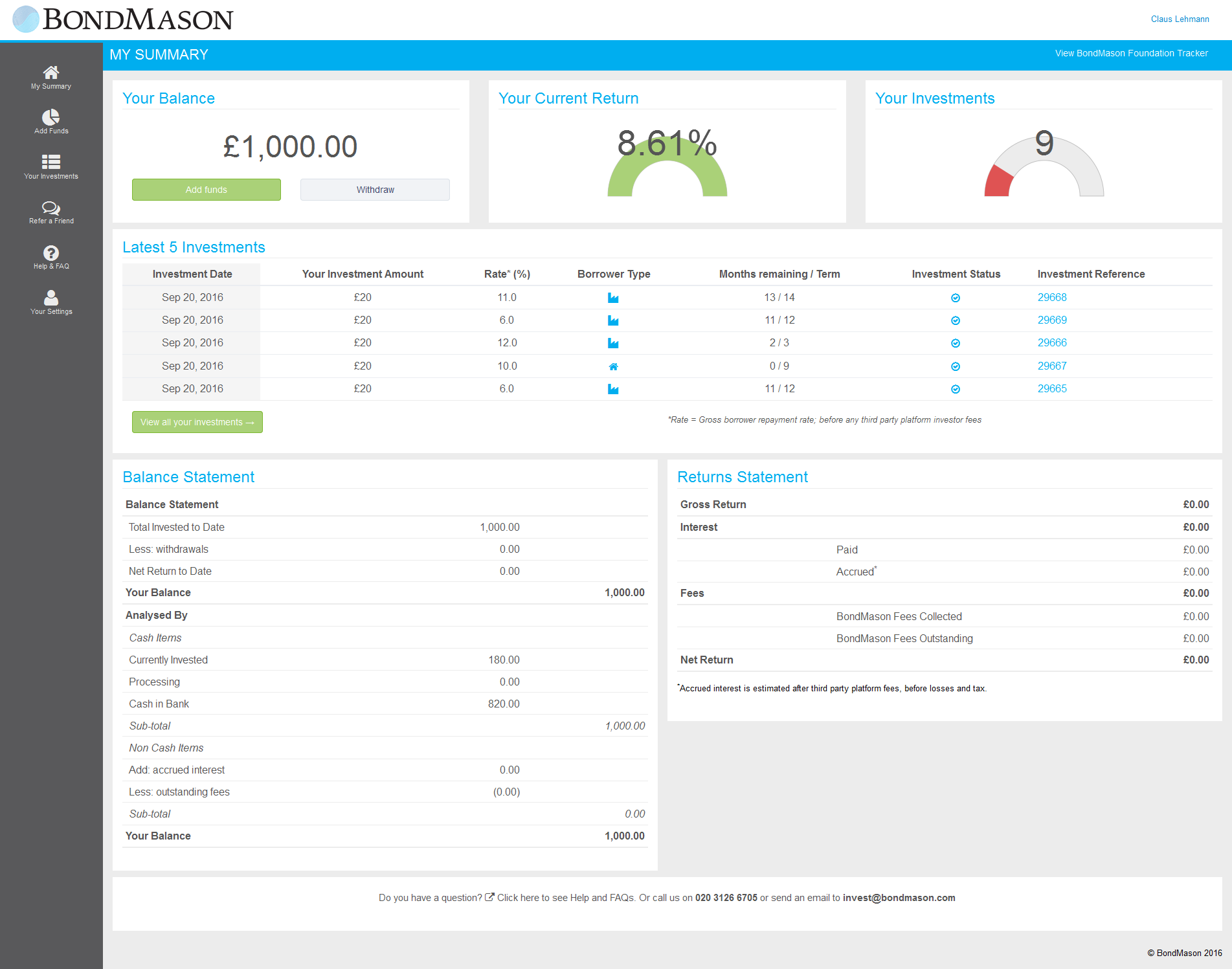

Nach 2 Tagen wurde ich von Bondmason benachrichtigt, dass das Geld eingegangen ist. Ich habe mich dann ins Dashboard eingeloggt und Bondmason hatte bereits automatisiert 180 Pfund auf 9 Kredite verteilt, also 20 Pfund pro Kredit. In den Einstellungen (Settings>Investment Settings>Preferred Investment Diversification) habe ich dann den Wert von 2% auf 1% geändert. Zukünftig soll also maximal 1% meines Anlagekapitals in eine einzelne Anlage investiert werden. Das ist der einzige Parameter, den man einstellen kann, sonst kann man nur wählen, ob reinvestiert werden soll.

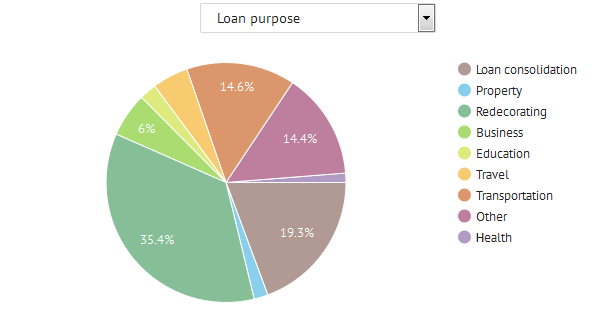

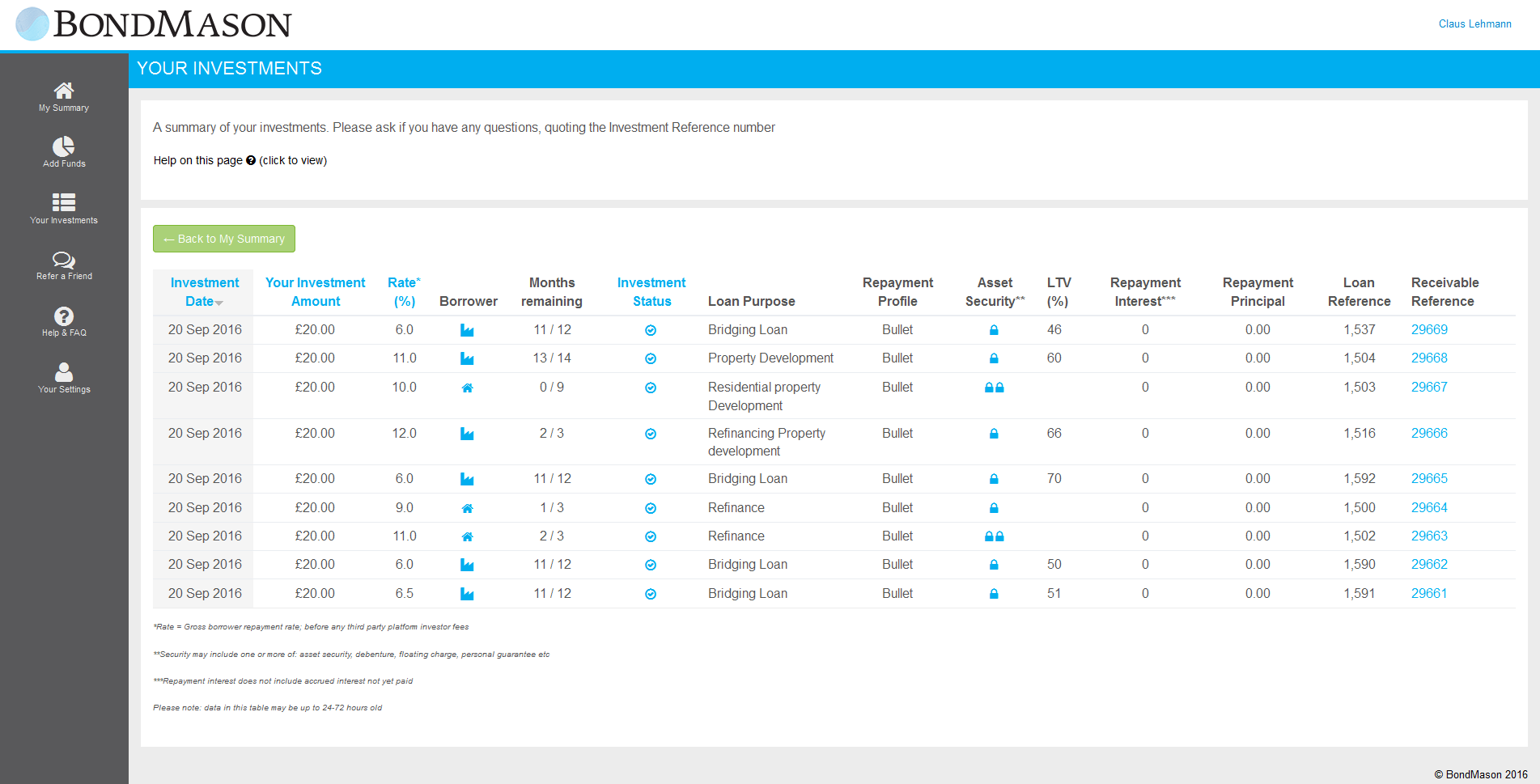

Bondmason investiert in SME Kredite, Immobilienkredite und Invoice Discounting (wie es auch Investly* und Mintos* anbieten). Leider erfahre ich dabei nicht auf welchen Marktplätzen konkret Bondmason mein Geld angelegt hat. Ich sehe nur den Zinssatz, die Kreditdauer, die Art und falls vorhanden den LTV. Bisher hat die Automatik für mich in Kredite mit Nominalzinssätzen zwischen 6% und 12% und Laufzeiten von 1 bis 13 Monaten investiert.

Als Anleger muss ich mich also völlig auf Bondmason verlassen und vertrauen, dass die Zielrendite wirklich erreicht wird. Das bisher alle Kredite in meinem Portfolio endfällig sind, werde ich erst relativ spät sehen, wie gut die Kreditqualität, die Bondmason ausgewählt hat, wirklich ist. Ich werde natürlich weiter berichten. Genau dazu dient dieser Test ja.

Mein Bondmason Dashboard am ersten Tag direkt nach der Einzahlung

Zum Thema Gebühren: Bondmason berechnet eine 1% p.a. Gebühr („BondMason charges 1% p.a. of the amount you have invested through our platform – your „AUA“ – assets under administration. This is calculated on a daily basis, and is paid directly from the interest and capital repayments you receive.„). Dazu kommen allerdings – in der Höhe nicht spezifizierte – Gebühren, die die Marktplätze berechnen, die die Kredite tatsächlich vergeben. Somit eine teure Anlage, da ich sowohl den Vermittler Bondmason bezahlen muss, als auch den Marktplatz. Allerdings sind die 7,0% Zielrendite ja nach Gebühren.

Mal angenommen, Bondmason erreicht die Zielrendite. Wenn ich 2 Jahre Anlagehorizont für mich annehme, dann käme dabei grob eine Rendite von 4,5% nach Steuern für mich heraus (7% minus 2% Steuer minus 0,5%(2*1%/2Jahre) Transfergebühren). Das wäre ordentlich, vor allem im Vergleich zu deutschen Marktplätzen. Allerdings ist da ja noch das Risiko des Wechselkurses, das mit dem Brexit auch nicht kleiner geworden ist.

Bondmason hat keinen Zweitmarkt, will aber dem Anleger im Regelfall in maximal 28 Tagen einen Ausstieg ermöglichen. Auch das ist aber nicht garantiert, sondern davon abhängig, ob Bondmason in der Lage ist, die Anteile an andere Anleger weiterzugeben.

Mein erstes Fazit: Bondmason* ist interessant für passive Anleger, die längerfristig Geld in P2P Kredite anlegen wollen ohne sich um die Verwaltung zu kümmern. Ob sich das lohnt wird sich erst in 1-2 Jahren zeigen, denn es ist davon abhängig, ob Bondmason die prognostizierte Zielrendite erreicht und wie sich der Pfund Kurs entwickelt. Ich finde es treffend, Bondmason quasi als Robo-Advisor für P2P Kredit Anlagen zu sehen.

Ich werde weiter über meine Bondmason Erfahrungen schreiben. Im Forum kann in diesem Thread über Bondmason diskutiert werden.

Initiale Liste der Kredite, in die Bondmason bisher für mich investiert hat