3 Jahre nach dem Start von Zopa nimmt die Anzahl der Marktplätze für P2P Kredite in immer mehr Ländern zu. Die größten Volumina werden bisher noch im angloamerikanischen Raum vermittelt, aber auch in anderen nationalen Märkten gibt es beträchtliche Zuwachsraten.

Eine Einteilung der Anbieter kann in drei Oberkategorien erfolgen:

- Marktplätze für inner-nationale P2P Kredite mit hautsächlich wirtschaftlichen Motiven der Teilnehmer (z.B. Prosper, Zopa, Lending Club, Smava)

- Mikrofinanzierungskonzepte (social lending) bei denen soziale Motive der Anleger eine wesentliche Rolle spielen (z.B. Kiva, MyC4, Veecus)

- andere Ansätze (z.B. Virginmoney mit der Besonderheit, dass Kreditgeber und Kreditnehmer sich schon vor der Nutzung kennen – Slogan “We manage loans between family and friends“)

Unternehmen, die speziell Studentenkredite können – je nach Ausgestaltung – in jede der 3 Kategorien fallen oder Ansätze aus mehreren Kategorien kombinieren.

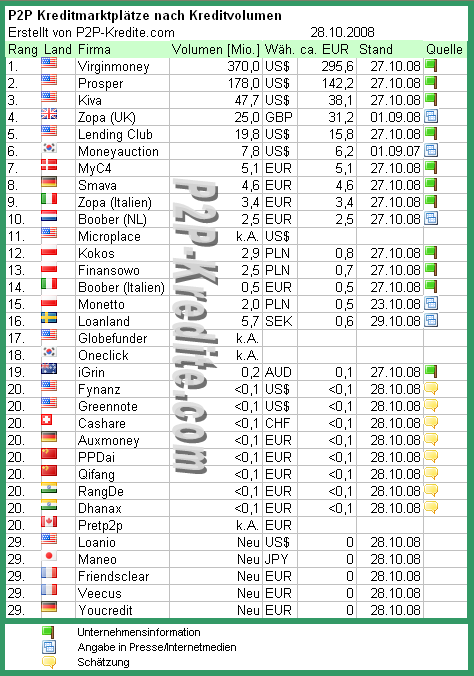

P2P-Kredite.com bietet mit der folgenden Tabelle einen schnellen Überblick über die Kreditvolumen der Anbieter. Das Kreditvolumen ist je Anbieter kumulativ seit dem Start aufgelistet. Größenvergleiche zwischen den Anbietern sind nicht direkt möglich, da der Zeitraum seit dem Start von Anbieter zu Anbieter unterschiedlich ist.

Insgesamt wurden bisher weltweit Kredite im Wert von ca. 550 Mio. Euro über innovative Peer to Peer Kredite über das Internet vermittelt.

Diese Abbildung darf auf beliebige Internetseiten kopiert werden unter der Bedingung, dass sie nicht verändert, vergrößert oder verkleinert wird und der folgende Text (inkl. direktem Link zum Artikel) direkt unter dem Bild gezeigt wird:

Quelle: P2P-Kredite.com