Heavyfinance* ist eine P2P Plattform auf der Anleger Kredite an Landwirte vergeben können, die oft mit Farmmaschinen besichert sind. Unlängst hat Heavyfinance* einen neuen Typ von Krediten ins Angebot genommen, den sie „Green Loans“ getauft haben. Die Idee: die Landwirte bewirtschaften ihre Felder mit klimafreundlichen Methoden (‚Carbon farming‘) . Dabei wird der CO Ausstoß vermindert, so dass sie CO² Zertifikate erhalten. Die Anleger können gezielt in Kredite investieren, die zum Klimaschutz beitragen (‚Carbon investing‚).

Anders als in den ’normalen‘ Krediten bekommt der Anleger keine Zinsen, sondern erhält neben der Rückzahlung des Kredites einen Anteil aus den Erlösen aus dem Verkauf der CO² Zertifikate.

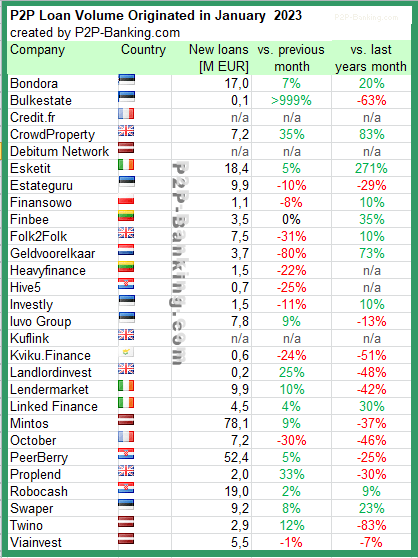

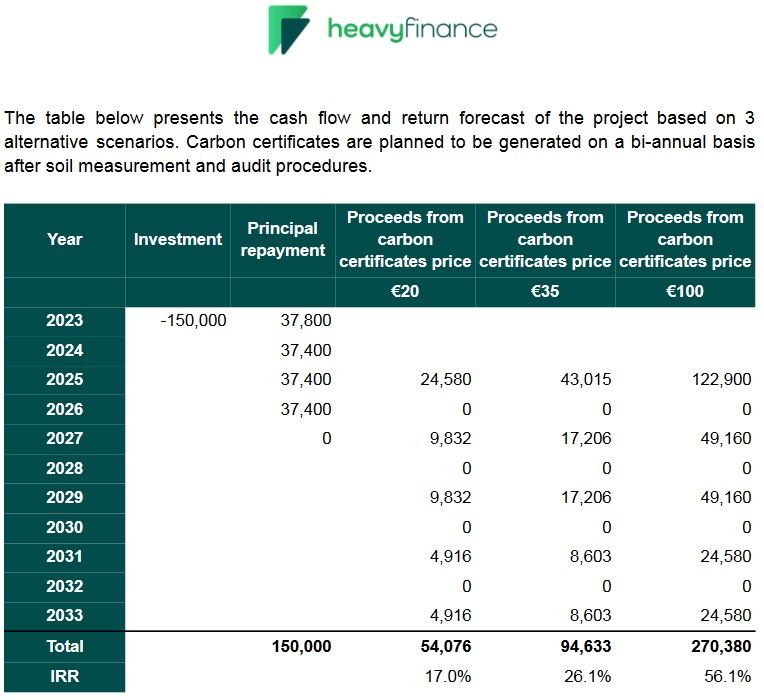

Abbildung: Beispiel eines Tilgungs- und Zahlungsplanes eines Green Loans

Wie das Bild des Beispielkredites illustriert, handelt es sich um eine sehr langfristige Anlage. Zwar wird der Kreditbetrag binnen 3 Jahren zurückgezahlt, aber die Erlöse aus dem Zertifikateverkauf fließen bis ins 10. Jahr. Die jährliche Rendite prognostiziert Heavyfinance* mit 17% bis 56%, sie ist abhängig vom Preis der CO² Zertifikate.

Vorteile eines Invests in Green Loans:

- Unterstützung von klimafreundlichen Maßnahmen

- Hohe Rendite, wenn alles so klappt, wie von Heavyfinance prognostiziert

Nachteile eines Invests in Green Loans:

- Keine fixe Verzinsung, es besteht das Risiko, dass die Prognosen von Heavyfinance zu optimistisch sind

- Sehr langfristige Anlage

- Neues Modell, bisher keine Erfahrungswerte

Der Landwirt hat übrigens ein Eigeninteresse, dass die CO²-Zertifikate erteilt und vermarktet werden können, denn er partizipiert auch. In den ersten 7 Jahren erhält er 60% der Erlöse daraus (der Anleger 40%) und im Jahr 7-10 80% der Erlöse (der Anleger 20%).

Ich habe bei Heavyfinance* nachgefragt, wie sie dem Risiko begegnen, dass der Landwirt nach Krediterhalt die Klimamaßnahmen nicht durchführt und so keine Zertifikate vermarktet werden können. In dem Fall muss der Landwirt in dem Vertrag zwischen Heavyfinance und ihm vereinbarte Zinsen zahlen.

Die Zertifikate werden übrigens nicht an einer Börse gehandelt. Heavyfinance* teilte mir auf Anfrage mit, dass sie planen diese an CO² Zertifikat Händler zu verkaufen, die bereits heute mit großen Mengen von CO² Zertifikaten handeln. Eine weitere Möglichkeit sei der Direktverkauf an ausgewählte große Unternehmen.

Ich finde die Entwicklung spannend. Ich werde diese Kreditart nicht in mein eigenes Portfolio nehmen, da mir 10 Jahre Anlagehorizont zu lang sind, aber ich werde mit großem Interesse verfolgen, wie sich die Green Loans bei Heavyfinance* entwickeln und welche Zertifikaterlöse erzielt werden. Auch mehrere andere Anleger diskutieren im Forum gerade das Pro und Contra eines Invests in diese Green Loans. Gerne dort mitdiskutieren.

Die Green Loans sind übrigens auf der Projektübersichtsseite bei Heavyfinance* mit grünem Hintergrund versehen und somit leicht in der Übersicht zu finden.