Habe gestern an der Online-Umfrage von Smava.de* teilgenommen, zu der Smava Anleger per Email eingeladen hatte. Meist Multiple-Choice Fragen. Interessant fand ich die Frage, die in Richtung Investieren ohne Anleger-Pool ging sowie die Frage zur Zufriedenheit mit der Darstellung der Geldanlagen und des Anleger-Kontos. Ich hoffe, dass sich durch die Antworten darauf vor allem in puncto Übersichtlichkeit des Anleger-Kontos etwas bewegt.

Investieren (Kreditgeber)

Smava Rendite – Momentaufnahme meiner Kredite im Januar

Smava.de* liefert den Anlegern leider wenig Überblick zur Performance ihrer Anlage. Das Anlegerkonto ist unübersichtlich. Und im Bereich Meine Geldanlagen ist es nicht einmal möglich auf einen Blick zu erkennen welche Kreditnehmer nach Plan zahlen und welche Zahlungen verspätet sind. Folge ist das einige Anleger jeden Monatsanfang bis zu 5 Minuten durch ihre Tilgungspläne klicken, um zu erfahren, wie der Stand ist.

Wie hoch ist nun aber meine Rendite.

Hilft alles nichts. Daher erstelle ich mir als Momentaufnahme eine Tabelle zur Renditeberechnung in Excel. Und wenn ich mir die Arbeit schon mache – die eigentlich Smava leisten sollte – dann kann ich als Experiment auch gleich messen wie lange das dauert. Also los.

Da ich faul bin und mir Tipparbeit sparen will, rufe ich als ersten Schritt mein Wiseclerk Portfolio auf, klicke mit der rechten Maustaste auf die Tabelle, wähle dann im Kontextmenü Nach Microsoft Excel exportieren und lösche in der dann entstehenden Tabelle alle Daten bis auf Bonität, KDF und Zins.

Als zweiten Schritt hole ich mir im Bereich Meine Geldanlagen und den Tilgungsplänen die Informationen Vertragsnummer, Rate und Restschuld vor Tilgung.

Blick auf die Uhr: Bis hierhin hat es gut 20 Minuten gedauert.

Nächster Schritt: Übertragung der Zahlungsinformationen aus dem Bereich Mein Anleger-Konto in die Excel-Tabelle.

So das hat jetzt nochmals rund 25 Minuten gedauert. Jetzt noch die Rendite einbauen:

(Zins+Poolausgleich Januar)/Restschuld vor Zahlung * 12. (Die Multiplikation mit 12 um von Monats- auf Jahresrendite umzurechnen ist vereinfachend und mathematisch nicht korrekt). Der Dezember Poolausgleich fließt übrigens nicht in die Berechnung ein, da wir ja hier die Januar Rendite betrachten. Voila, die Rendite meiner Smava Kredite ist zur Zeit ca. 7,3%.

Fazit: Manuelle Erstellung der Tabelle hat gut 50 Minuten gedauert und ist nicht zur Nachahmung empfohlen. Zudem hab ich mich irgendwo vertippt, denn die tatsächliche Zahlung ist 254,08 nicht 253,29.

So und da ich vermute, dass hier auch Smava Mitarbeiter lesen: Jetzt wissen Sie ja, wie ich als Anleger gerne eine Übersichtseite meiner Kredite hätte! Die knappe Stunde Arbeit stelle ich Ihnen nicht in Rechnung – ist geschenkt.

Solange Smava nichts zur Übersichtlichkeit beiträgt, können Anleger, die sich trotzdem einen aktuellen Überblick in Excel verschaffen wollen, die Projektverwaltung in Excel von Finanzhai nutzen. Das ist zwar initial genau so viel Arbeit wie die obige Vorgehensweise aber in den Folgemonaten brauchen dann nur noch die Zahlungsquoten und die Spätzahlungen eingetragen zu werden. Allerdings finde ich das Ergebnis nicht so übersichtlich dargestellt wie obige Tabelle.

Valuna vermittelt Privatanleger für Firmenfinanzierungen

Heute kam eine Pressmitteilung des Startups Valuna.de*. Valuna bietet Firmen die Möglichkeit ohne Einschaltung eine Bank Kredite aufzunehmen und die Kreditgeber dazu über das Internet zu finden. Die Anlage erfolgt in Form einer Schuldverschreibung. Der Mindestanlagebetrag beträgt – je nach Kredit zwischen 100 und 5.000 Euro.

Heute kam eine Pressmitteilung des Startups Valuna.de*. Valuna bietet Firmen die Möglichkeit ohne Einschaltung eine Bank Kredite aufzunehmen und die Kreditgeber dazu über das Internet zu finden. Die Anlage erfolgt in Form einer Schuldverschreibung. Der Mindestanlagebetrag beträgt – je nach Kredit zwischen 100 und 5.000 Euro.

Aktuell möchte zum Beispiel die Quickprinter GmbH einen 100.000 Euro Kredit über 7 Jahre zu 15% Zinsen aufnehmen. 15% Zinsen (tatsächlich sind es laut Wertpapierprospekt 12% Basisdividende plus Überschußbeteiligung – die 15% sind Prognose) klingt auf den ersten Blick viel, allerdings müssen Anleger auch das Risiko dieser Anlageform im Auge behalten. Das höchstmögliche Risiko ist der Verlust der Einlage einer Insolvenz des Unternehmens. Zudem veröffentlicht Valuna ausdrücklich nur die Unternehmensangaben, prüft sie selbst also nicht.

Bei einem Blick auf die Unternehmensdaten von QuickPrinter mit einer Umsatzrendite von 1% und 25 Mitarbeitern bei nur 220.000 Euro Umsatz (=rechnerischer Jahresumsatz pro Mitarbeiter ca. 10.000 Euro), finde ich diese Zahlen persönlich relativ niedrig.

Für die Anleger ist die Registrierung und Nutzung von Valuna* kostenlos. Firmen bezahlen Valuna für die erfolgreichen Verlauf des Wertpapierverkaufs ein mengenabhängiges Entgelt (3,2% in der kleinsten Volumenstufe) sowie weitere Dienstleistungen wie Layouting, Lektorat, Beratung, Konzepterstellung. Die Valuna Musterkalkulation kommt in Summe auf Emissionskosten von 5,95% für die Firma. Vorteile für die Firmen sind laut Valuna:

Nicht zuletzt in Folge von Basel II sind Kredite zunehmend schwerer zu bekommen, die Prozesse bürokratischer und oftmals müssen mehr Sicherheiten gestellt werden. Mit Valuna erschließen Sie sich eine völlig neue zusätzliche Finanzierungsquelle jenseits der Bankenwelt, die Ihnen hilft, eine angemessene Kapitalausstattung für Ihr Unternehmen zu realisieren.

Valuna hilft Ihnen dabei auf dreifache Weise: Valuna ermöglicht Ihnen zum ersten einen direkten Zugang zu Anlegern, die in Ihr Unternehmen investieren können. Zum zweiten können Sie über Valuna Eigenkapital (z.B. in Form von Genussrechten) einwerben und so Ihre Bonität verbessern, was wiederum für weitere Bankkredite sehr vorteilhaft ist. Die Finanzierung über Valuna ermöglicht Ihnen zum dritten interessante Optionen, parallel zur Finanzierung, Ihre Kunden und Geschäftspartner stärker an Ihr Unternehmen zu binden.

Der Zahlungsverkehr erfolgt übrigens immer nur zwischen Anleger und Firma. Valuna ist also nicht als Dritter dazwischengeschaltet und nimmt hauptsächlich Marketing-, Informations-, und Abwicklungsaufgaben statt.

Der Ablauf für Anleger ist so, das sie erst den Prospekt anfordern und per Email erhalten, dann die Zeichnungsunterlagen anfordern und per Email bekommen und diese schließlich ausgefüllt per Post schicken. Angesichts des Umfangs der Unterlagen (Quickprinter Prospekt hat 28 Seiten) aus meiner Sicht zu aufwändig für kleine Anlagesummen wie 100 Euro.

Die Website könnte vom Layout noch verbessert werden. Nicht schön ist auch, dass 4 von den 5 vorgestellten Anlagen „Beispielemissionen“ (vulgo fiktive Dummies) sind.

Ich selbst werde Quickprinter kein Geld leihen. Für Feedback von Nutzern bin ich dankbar – schreiben Sie Ihre Erfahrungen doch bitte ins Forum, wenn Sie über Valuna Schuldverschreibungen gezeichnet haben. Danke.

An einem sehr ähnlichen Konzept entwickelt schon seit über einem Jahr die Portafinancia GmbH*. Wie Geschäftsführer Axel Liebetrau vorgestern P2P-Kredite.com mitteilte, ist die Entwicklung abgeschlossen und die Bafin-Genehmigung liegt vor. Die Portafinancia GmbH bemührt sich derzeit um weitere Investoren um die Startphase zu finanzieren.

Die besten Kredite bei MyC4 finden

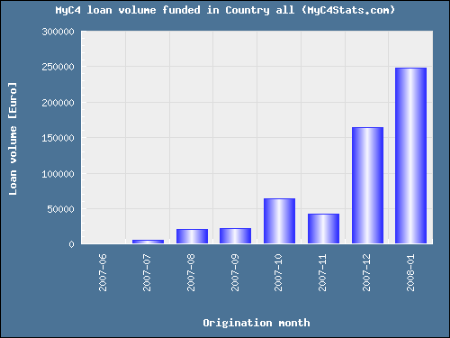

MyC4.com wächst in den letzten Monaten stark. Dies zeigt eine Auswertung der neuen Statistikseite MyC4Stats.com auf Wiseclerk.com die die Summe der neu finanzierten Kredite pro Monat zeigt. Gegenüber den Vormonaten stieg das neue Kreditvolumen im Dezember und Januar stark. Im Dezember wurden Kredite von über 150.000 Euro und im Januar von knapp 250.000 Euro neu an afrikanische Kleinunternehmer ausgezahlt.

(Quelle: MyC4Stats.com)

Die Seite bietet auch Tabellen, die die Anleger unterstützen, die Kredite mit den aktuell höchsten Zinsraten zu finden. Bei MyC4 hat jeder Anleger, anders als z.B. bei Smava, seinen eigenen individuellen Zinssatz in einem Kredit, also verschiedene Anleger in ein und dem selben Kredit haben unterschiedliche Zinssätze. Es gibt bei MyC4 Vorgaben für die maximale Höhe des durchschnittlichen gewichteten Zinssatzes (wanted interest rate), aber für einen einzelnen Anleger ist es dennoch möglich einen darüber liegenden Zinssatz zu erhalten.

Beispiel: In einem 2500 Euro Kredit an Clementine Gbrou, die Körner nach Europa exportiert lag die maximale Wanted interest rate bei 12% (für die Anleger). Geschlossen wurde die Gebotsphase mit einem gewichteten Zinssatz von 11,64% (Anleger). Dabei erhalten einzelnen Anleger jedoch von Ihnen selbst gewählte/gebotene Zinssätze zwischen 3% und 13,5%. Mehrere Anleger erhalten also überdurchschnittliche (bezogen auf diesen einzelnen Kredit) Zinsen.

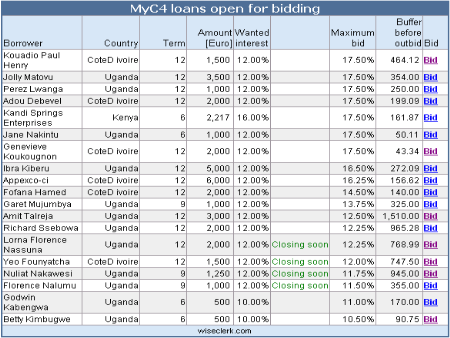

Für die Auswahl der Kredite in der Gebotsphase ist bei MyC4 somit ein schneller Überblick über die maximalen Zinsraten bei den offenen Kreditprojekten (Opportunities) wichtig. Diesen liefern weitere Tabellen bei MyC4Stats. Beispiel Screenshot:

(Quelle: MyC4Stats.com)

Die Tabelle sortiert die offenen Kreditprojekte nach dem maximal abgebbaren Gebot (Spalte Maximum bid) und nennt auch den Euro Betrag der als Puffer vor dem unterboten werden schützt, falls ein Gebot abgegeben wird (Buffer before outbid). Der Puffer entsteht weil das maximal abzugebende Gebot immer mindestens 0,5% unter dem aktuell höchsten liegen muss und somit schon ein oder mehrere Gebote prozentual über dem Neuen liegen.

Im Januar ist in vielen Haushalten das Geld knapp

So der Tenor eines Radiobeitrages der gestern bei SWR3 lief. Als Gründe genannt wurden die Ausgaben für Weihnachten und die in den Januar fallenden periodischen Zahlungen wie z.B. Versicherungsbeiträge.

Trifft offensichtlich auch auf Smava* Kreditnehmer zu. Denn als gestern der Status der Dezemberzahlungen veröffenlicht wurde, waren 11 Kredite mit der Zahlung in Verzug, mehr als zu irgendeinem Zeitpunkt zuvor. Ich selbst erhielt für einen Kredit der Bonität D per Email die Nachricht, dass der Kreditnehmer nicht pünktlich gezahlt hat. Aber natürlich sind auch viele meiner anderen Kredite indirekt über den Poolausgleich betroffen.

Heute sind aktuell noch 8 Kredite in Verzug. Die Marktplatzstatistik-Seite bei Smava zeigt eine Übersicht mit der Anzahl der Kredite in Verzug und den Gesamtsummen. Eine (unvollständige) Smava Zahlungsverzug Tabelle bei Wiseclerk listet die einzelnen betroffenen Kredit auf. Diese beruht allerdings auf Nutzermeldungen und ist daher nicht komplett (aufgeführt sind derzeit nur 3 der tatsächlich 8 Kredite).

Annuitätendarlehen – Begriff

Auf nahezu allen Plattformen werden P2P Kredite als Annuitätendarlehen vergeben. So auch bei Smava*.

Bei einem Annuitätendarlehen erfolgt die Rückzahlung in Raten mit konstanter Höhe. Die konstante Rate hat dabei einen sich veränderten Zins- und Tilgungsanteil. Da mit jeder Rate ein Teil der Restschuld getilgt wird, wird der zu zahlende Zinsanteil von Rate zu Rate kleiner. Eine detailliertere Definition mit den zugehörigen mathematischen Formeln findet sich bei Wikipedia. Am meisten verbreitet sind Annuitätendarlehen bei der Immobilienfinanzierung.

Für die Kreditnehmer erleichtert ein Annuitätenkredit die Planbarkeit. Über eine feste Laufzeit (bei Smava 3 Jahre) wird jeden Monat eine Zahlung in selber Höhe fällig.

Für einige Anleger ist diese Form des Kredites gewöhnungsbedürftig, erschwert sie doch die Berechnung der jährlichen Verzinsung. Insbesondere ist zu beachten, dass jeden Monat bereits ein Teil des investierten Betrages zurückgezahlt wird und für eine Wiederanlage zur Verfügung steht.

Als (potentieller) Kreditnehmer kann man sich bei Smava* die monatlichen Raten ganz leicht berechnen lassen. Einfach „Geld leihen“ klicken, Betrag und Nominalzins eingeben und schon wird die Monatsrate in Euro angezeigt.

Als Anleger sieht man unter „mein Smava“, „Meine Geldanlagen“ die Tilgungspläne der laufenden Kredite.

Übrigens gibt es auch in Excel Funktionen, zur Unterstützung der Annuitätenrechnung. Die Funktion RMZ() ermöglicht beispielsweise die leichte Berechnung der Rate bei gegebenen Parametern:

RMZ(10%/12; 36; 10000; 0) liefert -322,67 also für einen Kredit über 10000 Euro bei 36 Perioden, 10% Zins und 12 Perioden pro Jahr sowie einer Restschuld von 0 am Ende der Laufzeit eine monatlich zu zahlende Rate von 322,67 Euro.

Mit der Funktion KAPZ() lassen sich in Excel die Tilgungsanteile der einzelnen Monatsraten berechnen. So liefert in obigem Beispiel KAPZ(10%/12; 8; 36; 10000; 0) den Wert -253,65. Von der 8. Monatsrate über 322,67 Euro entfallen also 253,65 Euro auf die Tilgung und 69,02 (322,67-253,65) Euro auf die Zinsen.

Noch Fragen? Nutzen Sie das P2P Kredite Forum.

Vertragskündigung eines Kreditnehmers

Ein Email mit diesem Betreff kam am 02.01. von Smava*, in dem mir mitgeteilt wurde, dass der Kreditnehmer bankerhh den Kreditvertrag „Neue Couch und Elektroartikel“ vorzeitig gekündigt hat. Bei Smava können Kreditnehmer Kredite jederzeit ohne Vorfälligkeitsentschädigung zurückzahlen.

In diesem Fall freut mich die vorzeitige Rückzahlung gleich aus mehreren Gründen:

- Der Kredit war zu 6% Zinsen und KDF 4. Das ist inzwischen, trotz Bonität A unterdurchschnittlich und auch im Vergleich zum restlichen Portfolio meiner Kredite eher schlecht. Insbesondere unter Berücksichtigung des im Anlegerpool A eingetretenen Ausfalles hätte für die weitere Rückzahlung die reale Rendite vermutlich unter 5% gelegen.

- Das zurückgezahlte Geld kann ich voraussichtlich zu höheren Zinsen neu anlegen. Der abgelöste Kredit stammt aus dem Juli 2007. Seitdem sind die Smava Zinsen nicht nur in der Bonität A deutlich gestiegen.

- Und schließlich ist es immer gut, wenn ein Kredit ohne Ausfall zurückgezahlt wird.

Das ist zwar der erste meiner Kredite der vorzeitig zurückgezahlt wurde, aber nicht der erste Kredit bei Smava insgesamt.

Ausfall der ersten 2 Kredite bei Smava

Die Kredite Ablöse (Bonität A; 4000 Euro, KDF 3) und Autokauf (Bonität F, 6000 Euro, KDF 3) sind die ersten Kreditausfälle bei Smava.de*.

Smava schreibt dazu in einer Ankündigung u.a.:

smava hat sich mit den betreffenden Kreditnehmern in Verbindung gesetzt und auf die offenen Zahlungen hingewiesen. Leider haben wir trotz wiederholter Mahnungen bis zum 21. Dezember 2007 keinen Zahlungseingang für diese beiden Kreditnehmer verzeichnen können.

Da somit über 6 Wochen keine Rückzahlung geleistet wurde, ist die Wahrscheinlichkeit stark gesunken, dass die Kreditnehmer den offenen Betrag noch zahlen. Aus diesem Grund ist die Restforderung des Kreditnehmers aus dem Pool A und des Kreditnehmers aus dem Pool F wie mit den betreffenden Anlegern im Rahmenforderungskaufvertrag vereinbart an das Partnerunternehmen Intrum Justitia verkauft. Diese beiden Kredite sind somit ausgefallen.Intrum Iustitia zahlt in beiden Fällen 25% der noch offenen Restschuld entsprechend der Tilgungsanteile des jeweiligen Monats an die betroffenen Anleger. Da die anderen Anleger des Pools die betroffenen Anleger bereits seit der ersten Nichtzahlung der Kreditnehmer durch ihre Ausgleichszahlungen unterstützen, erhalten diese von dem Kaufpreis für die Restforderung anteilig ihre geleisteten Ausgleichszahlungen zurück.

Insgesamt entwickelt sich die Ausfälle bei Smava bisher noch deutlich besser als die prognostizierten Zahlungsquoten – diese beziehen sich aber natürlich auch auf die Gesamtlaufzeit der Kredite und bisher ist bei den meisten gerade mal ein halbes Jahr vorbei, für eine abschließende Bewertung ist es also noch zu früh. Aber wie schon geschrieben war 2007 für die Smava Anleger ein sehr gutes Jahr.