Vor gut 2 Monaten habe ich begonnen bei Isepankur.com* zu investieren. Heute schreibe ich ein Update zum Status nach dieser Anfangszeit.

Vor gut 2 Monaten habe ich begonnen bei Isepankur.com* zu investieren. Heute schreibe ich ein Update zum Status nach dieser Anfangszeit.

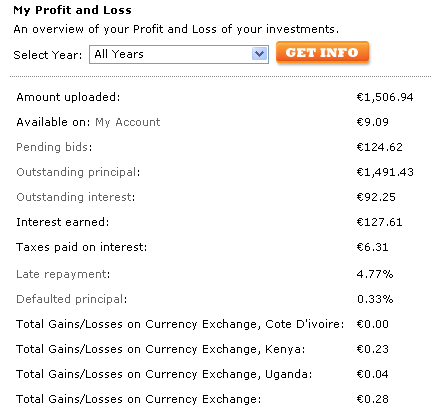

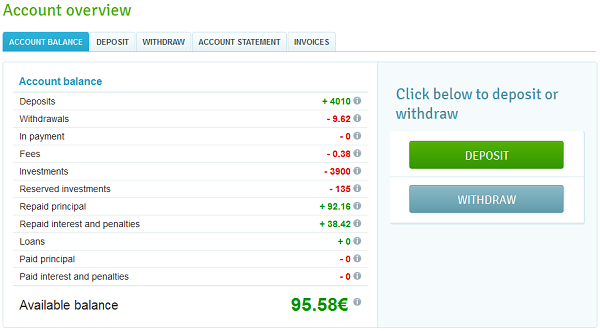

Ich habe 4.000 Euro über die vergangenen Wochen eingezahlt. Im Account sind 95 Euro frei verfügbar, 135 Euro sind in Geboten und warten auf Abschluss und der Großteil der Gelder nämlich 3.900 Euro ist in Krediten investiert. Meistens habe ich zwischen 10 und 35 Euro in die einzelnen Kredite investiert. Die Laufzeit der Kredite und damit der Anlagehorizont reicht von 1 bis 36 Monaten; der überwiegende Anteil ist in Krediten mit mindestens 24 Monaten Laufzeit investiert. Dabei habe ich überwiegend mit automatischen Geboten durch den Gebotsassistenten (investment profile) investiert. Dessen Nutzung ist für Anleger bei Isepankur sinnvoll bis mehr oder weniger Pflicht, denn rund zwei Drittel der Kreditgesuche werden schon in der ersten Minute der Gebotsphase durch automatische Gebote vollständig finanziert. Bei diesen besteht also nicht die Chance manuell zu bieten.

Screenshot des Account Overview

Rückzahlungen

Die meisten fälligen Rückzahlungen wurden bisher pünktlich geleistet. Einige Kreditnehmer versäumten einen Rückzahlungstermin, zahlten aber nach wenigen Stunden bzw. in den nächsten Tagen nach. Derzeit sind 3 Kredite (50 Euro oder rund 1,3% meines Portfolios) in Verzug; die Zahlungsfälligkeiten waren am 09. bzw. 10. Dezember. Zwei Kredite wurden vorzeitig nach nur einem Monat komplett getilgt (bei Isepankur zahlen Kreditnehmer hierfür keine Vorfälligkeitsentschädigung). Im Dezember sind Rückzahlungen in Höhe von 149 Euro fällig. Dieser Betrag setzt sich zusammen aus 91 Euro Tilgungen und 58 Euro Zinsen. Im Januar steigen die fälligen Rückzahlungen auf mehr als 260 Euro, da dann weitere Kredite ihren ersten monatlichen Fälligkeitstermin erreichen. Isepankur* zeigt im Dashboard den Anlegern monatliche und tägliche Forecast-Charts des Cashflows.

Gestern war ich auf Einladung von

Gestern war ich auf Einladung von

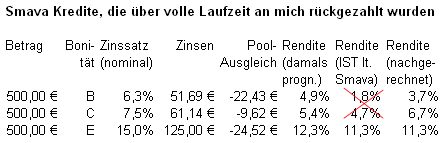

Vor rund 3 Jahren war

Vor rund 3 Jahren war  Ich habe bisher nur vorsichtig in 2 Kredite bei

Ich habe bisher nur vorsichtig in 2 Kredite bei  Vor gut einem Jahr habe ich

Vor gut einem Jahr habe ich