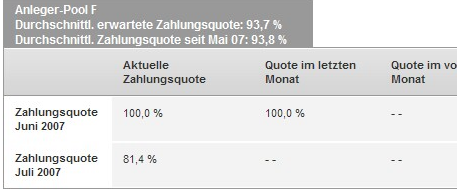

Wie gerade bekannt geworden ist gibt es bei Smava.de* den ersten Zahlungsverzug. Bisher hatte Smava eine makellose Rückzahlungsbilanz. Natürlich war es zu erwarten, dass früher oder später der erste Zahlungsverzug eintritt – und auch dass es die (vormals) schlechteste Bonitätsstufe F trift, kommt nicht unerwartet.

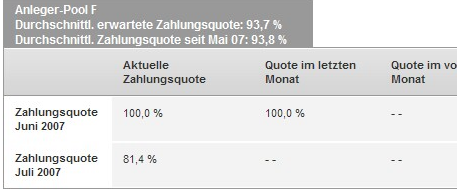

Da Smava mit den Anlegerpools arbeitet verteilt sich der Ausfall auf alle Kredite der Bonitätsstufe F, für die Rückzahlungen anstanden. Wie in der Abbildung ersichtlich werden an die Anleger nur 81,4% (statt 100%) zurückgezahlt.

Ich selbst bin zur Zeit in keinen Kredit der Stufe F investiert für den diesen Monat Rückzahlungen anstanden. Nach meinen Recherchen sind 9-10 Kredite betroffen. Diese belaufen sich über ein Gesamtvolumen von 13.500 Euro. 18,6% davon, auf die keine Rückzahlung erfolgt, wäre ein Kredit über 1.500 Euro. Davon gibt es 3 aber nur 2 kommen in Frage denn der Kreditnehmer des 3. Kredites hat einen weiteren Kredit (und der wäre dann sehr wahrscheinlich ja auch ausgefallen). (Korrektur: siehe Folgepost)

Es ist natürlich möglich, dass der Kreditnehmer die Rate noch verspätet leistet.

Wenn nicht, was bedeutet das für Anleger des Kredites mit dem Verzug?

Es gibt diesen Monat keine Zinsen und nur 81,4% der Tilgung. Dies kann sich im nächsten Monat wiederholen, danach geht der Kredit ins Inkasso (für 25% der Hauptforderung).

Und was bedeutet das für Anleger anderer Kredite der Bonität F?

Diese erhalten die Zinszahlungen auf ihre Kredite ganz normal, aber nur 81,4% der Tilgungsrate, machen also (in diesem Monat) ein Minus.

Konsequenzen für alle Anleger und zukünftige Anlageentscheidungen?

Ab sofort muss jeder Anleger, der in neue Bonität F Kredite investiert, einen Zinsaufschlag verlangen. Denn ab dem ersten Monat wird der Anleger nicht die volle Tilgung erhalten. Der Unterschied zu den anderen Bonitätsklassen ist, dass der Risikoaufschlag dort zwar auch einzukalkulieren ist – der Ausfall aber dort nur erwartet und noch nicht real ist – so dass in anderen Bonitätsstufen die Hoffnung besteht, dass geringe Ausfallquoten eintreten oder diese erst nach einigen Monaten die Tilgung beeinträchtigen.

Smava hat umgehenden und proaktiv mit im Forum kommuniziert. Der Beitrag dort informiert und erläutert sehr gut.