Nein, hier geht es nicht um ominöse Nummernkonten! Sondern um das appbasierte Schweizer Konto von Yuh, dass auch Deutsche in wenigen Minuten komplett über das Handy eröffnen können. Kein Postident, kein Videoident nötig. Und die wesentlichen Funktionen sind kostenlos. D.h. vor allem Überweisungen im Euroraum (SEPA) sind kostenlos möglich.

Als Bonus gibt es sogenannte Swissquions, die in Kontoguthaben eintauschbar sind. Initial gibt es 500 Swissqoins, wenn mindestens 500 EUR oder (CHF) eingezahlt werden.

Weitere 500 Swissquins gibt es wenn bei der Anmeldung mein Yuh Freundschaftswerbecode iw2gb0 eingegeben wird (am Ende ist eine Null nicht der Buchstabe ‚O‘).

Jetzt einfach bei Yuh* die Android oder iOS App runterladen und das Konto einrichten.

Ich hab das gestern gemacht, es sind zwar einige Fragen zu beantworten für die Kontoeröffnung aber ich war in weniger als 5 Minuten durch. Am Ende musste ich dann noch einen Betrag von meinem Girokonto auf das neue Konto überweisen um es freizuschalten. Nun ist es aktiviert.

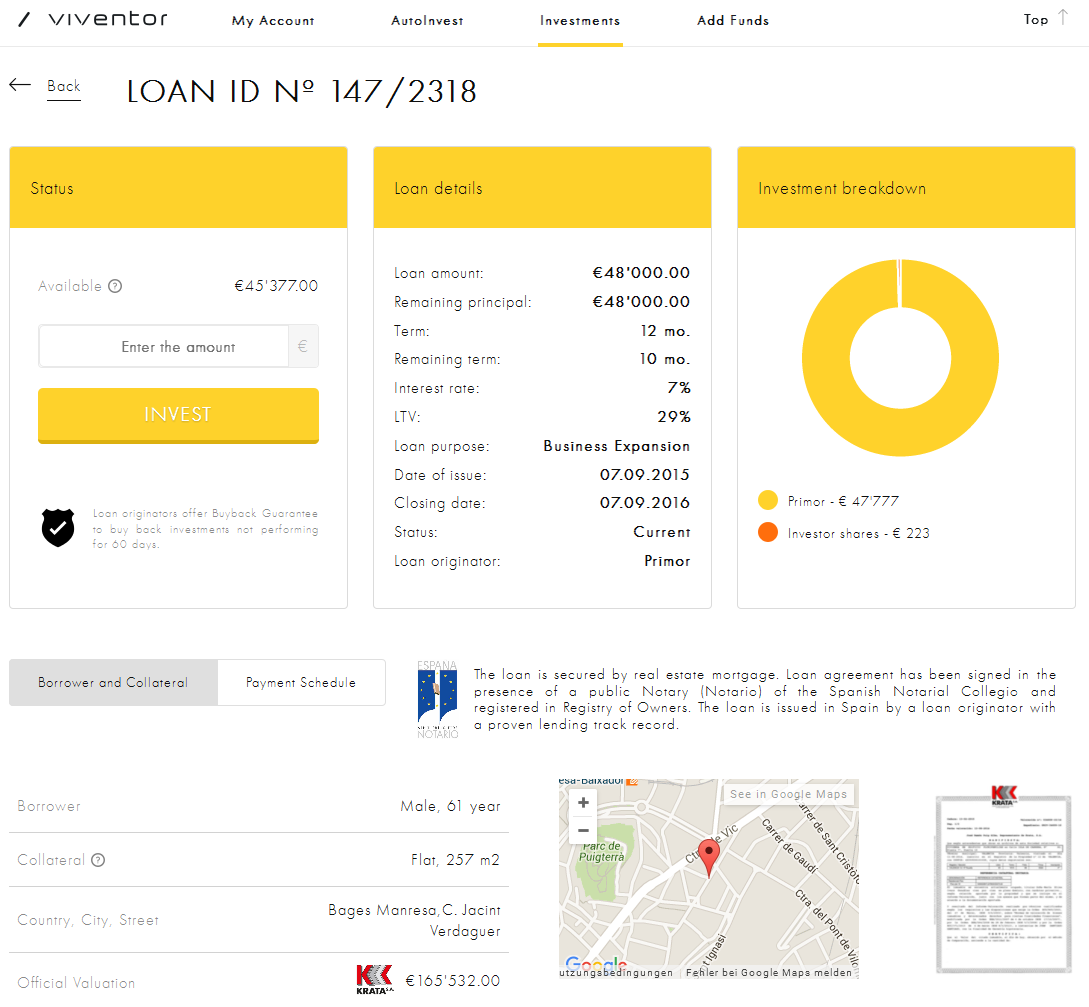

Warum ist das Yuh Konto attraktiv für Schweizer, die in EURO in P2P Kredite investieren wollen, z.B. auf Bondora* oder Mintos*

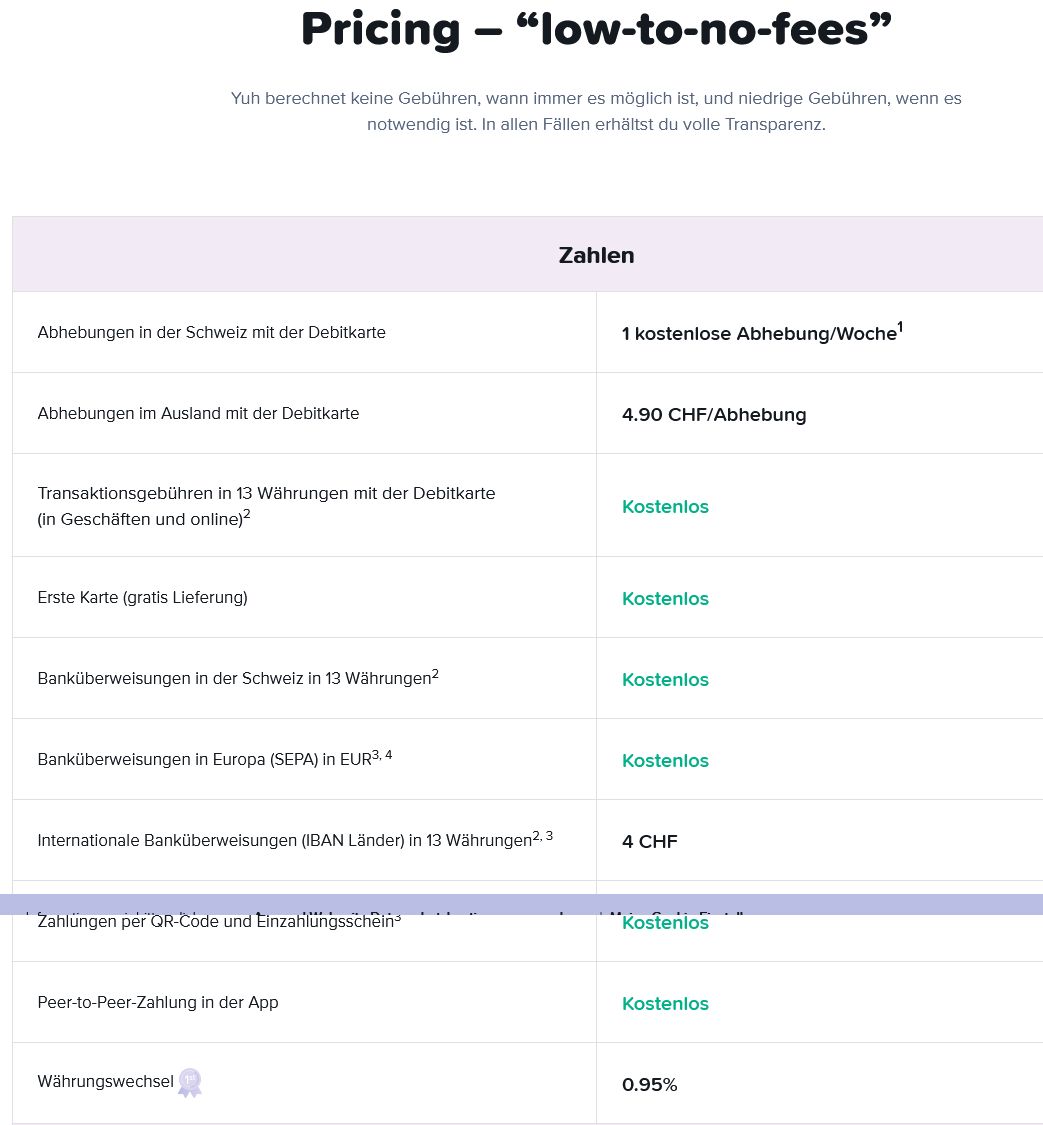

Zum einen bietet Yuh Währungskonten in verschiedenen Währungen an, darunter auch Euro. Zum anderen sind SEPA Überweisungen in EUR in den SEPA Ländern kostenlos. Dadurch können Schweizer Anleger Yuh als Referenzkonto für die Plattformen nutzen und das Geld kostenlos einzahlen und zurück transferieren. Somit ist vor allem ein Umschichten von einer Plattform zu einer anderen Plattform kostenlos und leicht möglich.

Ähnliches konnte in der Vergangenheit z.B. auch bei Revolut erreicht werden, aber dort gibt es inzwischen Gebühren für Überweisungen und Limits.

Nicht empfehlen würde ich allerdings Yuh für den Währungstausch SFR/EUR und EUR/SFR zu nutzen. Da gibt es deutlich günstigere Möglichkeiten. Also zum Wechseln einmalig einen anderen Anbieter nutzen und dann das Yuh Konto als „Steuerzentrale“ für das EUR Kapital nutzen.

Hier ein Auszug aus der Preisliste für Zahlungen – die vollständige Preisliste gibt es auf der Internetseite von Yuh.

Meinungen dazu? Gerne im Forum über Yuh Erfahrungen austauschen.

![body=[<center><img src='https://bilder.financeads.net/testsiegel/4014.gif' style='border-width:0px;' alt='' style='border-width:0px;margin:2px;' /></center>] cssheader=[info_header] cssbody=[info_body] Testsiegel Verivox Ratenkredit](https://bilder.financeads.net/testsiegel/4014.gif)

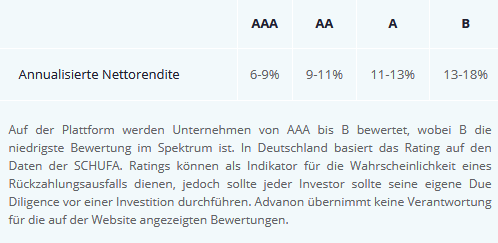

Der Schweizer Marktplatz für P2P Kredite

Der Schweizer Marktplatz für P2P Kredite  Relativ neu ist der P2P Kredit Marktplatz

Relativ neu ist der P2P Kredit Marktplatz