Vor kurzem kamen von Tandem nicht so gute Nachrichten. Das Startup verliert seine Banklizenz, da es die Eigenkapitalanforderungen, die an die Banklizenz geknüpft sind, nicht erfüllen kann. Das sorgte für Desillusionierung bei einigen der Anleger, die letztes Jahr im Rahmen einer Seedrs Kampagene 1 Mio. Pfund in Tandem investiert hatten. Sie glaubten nicht mehr an die Zukunft von Tandem und möchte ihre Anteile veräußern, z.T. auch mit Abschlägen. Doch einen Zweitmarkt zum Handeln von Anteilen bietet Seedrs nicht. So läuft das dann ganz archaisch über Postings, die sich wie alte Kleinanzeigen lesen, im Q&A Forum bei Seedrs. Ein Anleger postet, er möchte gerne 10 Tandem Aktien zu X Pfund verkaufen. Ein anderer Anleger postet, er ist bereit diese zu kaufen. Danach wenden sich Käufer und Verkäufer an Seedrs um den Papierkram für die Übertragung der Anteile erledigen zu lassen. Macht Seedrs auch breitwillig und kostenlos (nur die 7,5% Carry, falls der Verkaufspreis über dem Preis bei Invest liegt, nimmt Seedrs).

Fragt sich, warum Seedrs keinen Zweitmarkt einführt. Das wäre – aus Sicht der Anleger doch naheliegend? Und warum auch die anderen Crowdinvestment Anbieter keinen solchen Handel haben. Je nach Land ist es verständlicherweise regulatorisch nicht möglich, das scheint in UK aber nicht das (Haupt-)hinderniss zu sein.

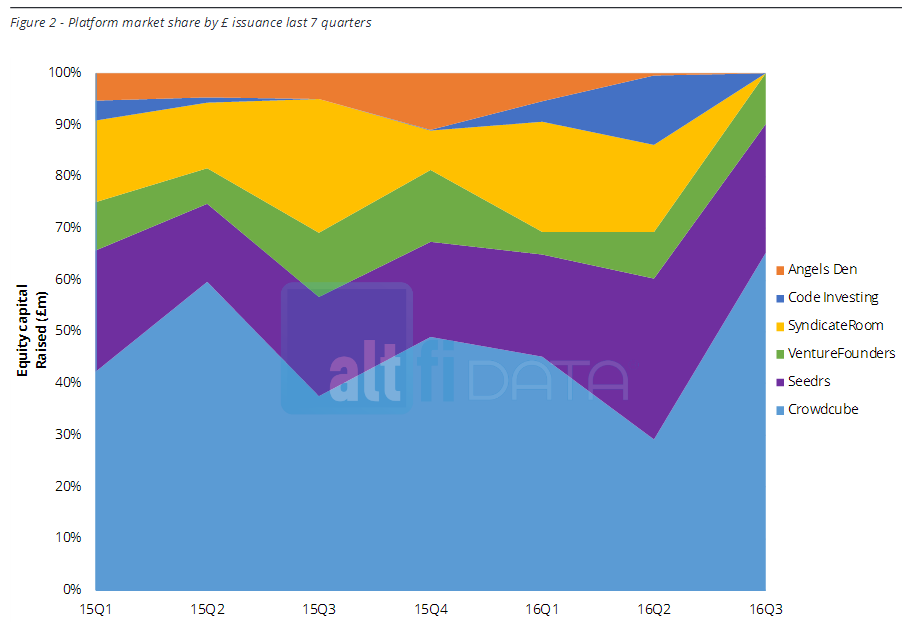

Letzte Woche in der Kaffeepause der AltfiEurope Konferenz in London habe ich mit Goncalo Vasconcelos von SyndicateRoom, einer anderen britischen Plattform, über seine Sicht auf einen Zweitmarkt gesprochen. Vertreter von 2 kleineren Plattformen standen auch dabei.

Er sieht den Bedarf einfach nicht. Seine Argumente dagegen, grob zusammengefasst:

- Es dient dem Schutz der Anleger (das es keinen Handel gibt) weil

a) sie nicht verleitet werden fälschlischerweise zu glauben, es sei eine liquide Anlageform

b) sie nicht durch einen Verkauf ihre EIS/SEIS Steuervorteile verlieren können (denn diese setzen eine Mindesthaltefrist der Anlage von 3 Jahren voraus) - Es wäre nicht im Interesse der Startups

Der Verlust der Steuervorteile in Argument 1b) droht zwar (bei britischen Anlegern), das ist aber kein Argument gegen einen Zweitmarkt, denn zum einen könnte man vor der Verkaufsbestätigung leicht einen dicken roten Warnhinweise „Wollen Sie wirklich Ihre Anteile verkaufen und auf ihre Steuervorteile verzichten“ einblenden, wenn die Anteile weniger als 3 Jahre im Portfolio waren. Zum anderen, wird es bald viele Anteile geben, bei denen die 3 Jahre sowieso rum sind.

Argument 1a) kann ich gar nicht nachvollziehen. Der Anleger ist informiert genug um riskante Invests in Startups zu tätigen, aber dann so doof zu glauben, dass dieses Invest völlig liquide ist, nur weil es einen Zweitmarkt ist. In diesem Argument geht es m.E. nicht um den Schutz des Anlegers, sondern um den Schutz der Plattform, und zwar hat sie Angst dass ihr die Regulierungsbehörde genau das vorwirft und die Regulierung verschärft.

Punkt 2 ist das einzige Argument, dass ich nachvollziehen kann. Wer zahlt denn die Plattformen? Genau, die Gebühren der Startups aus den Finanzierungsrunden. Und wemn dann zwischen den Runden aufgrund des Zweitmarktes ein „Durchschnittsmarktkurs“ für die Anteile eines Startups ersichtlich ist, der vielleicht nur auf sehr wenigen Trades basiert, dann kann das schon Fragen zur Bewertung in einer anstehenden Folgerunde aufkommen lassen und diese womöglich gefährden.

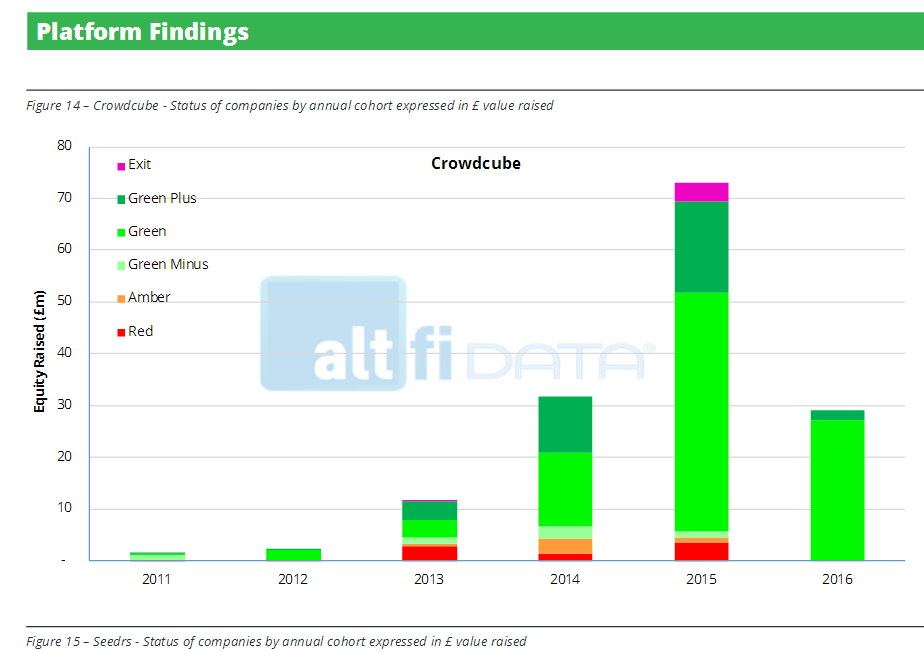

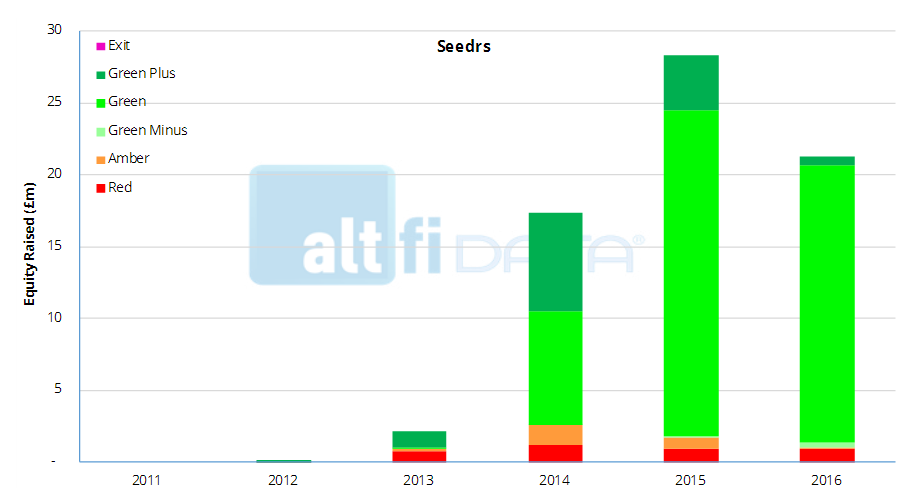

Andererseits versucht ja Seedrs mit seinem eigenen Portfoliobewertungsansatz gerade so etwas wie einen Marktindikator für die Wertentwicklung einzelner Anlageportfolien zu schaffen. In diesen fliessen mangels vieler Exits derzeit vor allem Buchgewinne (die nur auf dem Papier existieren) aus höheren Bewertungen bei Folgerunden ein. Wäre es da nicht konsequent und sehr viel überzeugender wenn Seedrs auch tatsächliche Preise aus Zweitmarkthandel in diesem Indikator einfliessen lassen könnte.

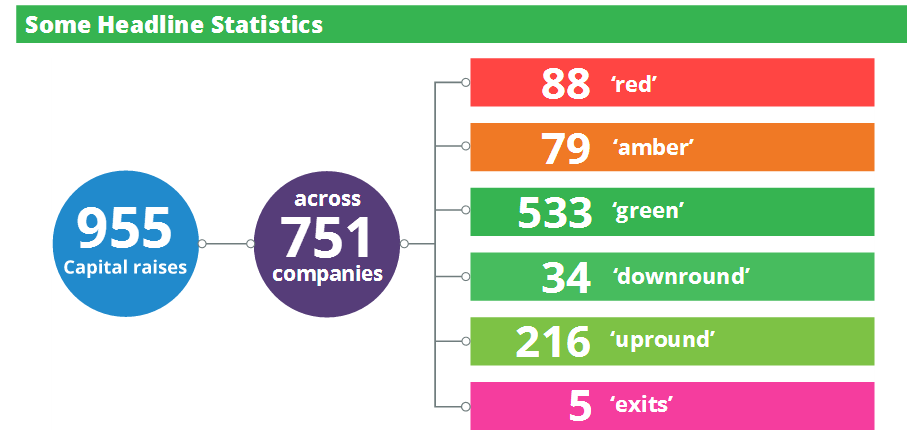

In einem Panel von AltfiEurope ging es auch ganz grundsätzlich darum, wie man die Entwicklung der Startups nach dem Funding bewerten kann. Altfidata versucht das mit einem sehr grobem Raster in wenigen Klassen (nicht mehr am Markt, am Markt aber in Schwierigkeiten, aktiv, aktiv mit Folgerunde als downround, aktiv mit Folgerunde, Exit durch Verkauf, Exit durch IPO). Das monitoren sie dann über das Handelsregister und reporten es.

Gesprochen wurde auch über die Diskrepanz zwischen unrealistischen Business Plänen vor dem Funding und der tatsächlichen späteren Geschäftsentwicklung in sehr vielen Fällen. Lösungsvorschläge wie sich das standardisiert monitoren und reporten lässt gab es aber nicht.

Die aktuelle Position von Crowdcube zum Thema Zweitmarkt ist mir nicht bekannt. Es gibt aber keine Anzeichen, dass Crowdcube einen plant. So werden Anleger auf britischen Plattformen weiter auf einen Zweitmarkthandel verzichten müssen. Es sei denn sie pinnen Kleinanzeigen.