Zu meiner Peakzeit war ich auf gut 20 P2P Marktplätzen investiert. Bei einigen nur mit sehr geringen Summen um sie auszuprobieren und Erfahrungen aus erster Hand zu sammeln. Es ist in der Regel aber viel einfacher ein Investment auf einer Plattform anzufangen, als es vollständig (!) zu beenden.

So hatte ich meine letzte Anlage bei Auxmoney* im Frühjahr 2013 getätigt. Auch nach über 8 Jahren bekomme ich jeden Monat ein paar Euro Rückflüsse aus dem Inkasso.

Solange das Invest nicht vollständig beendet ist verbleibt je Plattform immer noch ein gewisser administrativer Aufwand für die Steuererklärung und ggf. für die periodische Erfüllung der KYC Vorgaben der Plattformen.

Ausgefallene Kredite im Inkasso sind der Hauptgrund dafür, dass es sich teilweise zieht wie Kaugummi, aber beileibe nicht der Einzige. In diesem Beitrag betrachte ich die Gründe die den Ausstieg aus einer P2P Plattform verzögern.

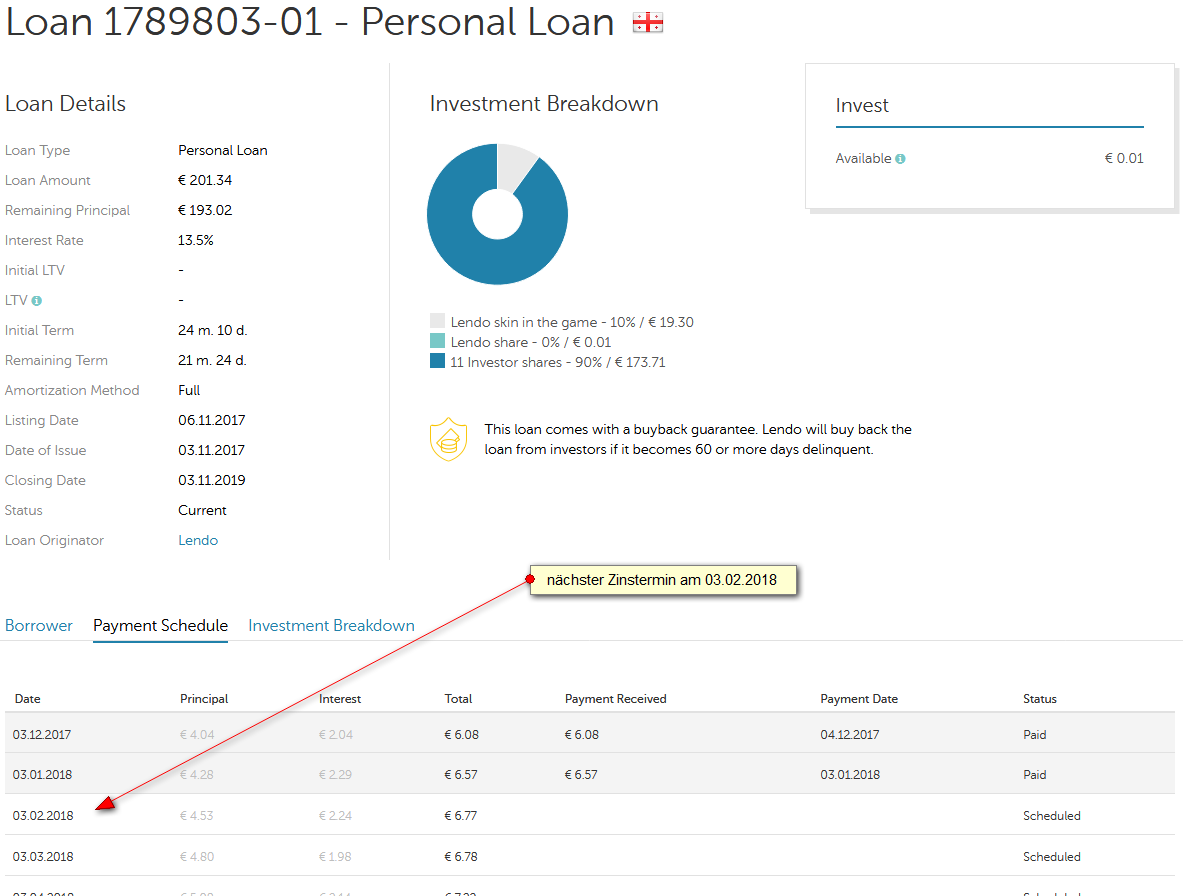

Laufzeiten

Ich habe in der Regel mehrjährige Kreditlaufzeiten (gerne auch 5 Jahre) gegenüber Krediten, die in Tagen oder wenigen Wochen bemessen wurden, bevorzugt. Mein Anlagehorizont ist langfristig. 5 Jahre Laufzeit klingt auch schlimmer als es in der Praxis ist. Bei den üblichen Annuitätendarlehen sind nach der Hälfte der Kreditlaufzeit bereits deutlich über die Hälfte des Anlagebetrags durch Tilgungen und Zinsen zurückgeflossen. Dennoch sollte man diesen Aspekt vor Anlage genau bewerten – einige Plattformen bieten Kredite mit Laufzeiten von bis zu 10 Jahren, in Einzelfällen sogar mehr.

Umschuldung / Änderung der Zahlungspläne

Einige Plattformen bieten Kreditnehmern die Möglichkeit die Rückzahlung zu strecken durch Reduzierung der Tilgungsraten, bzw. Aussetzung einzelner Zahlungstermine. Andere haben zumindest bei außergewöhnlichen Umständen die Zahlungspläne massiv verändert/verlängert (z.B. Linked Finance aufgrund der Coronakrise).

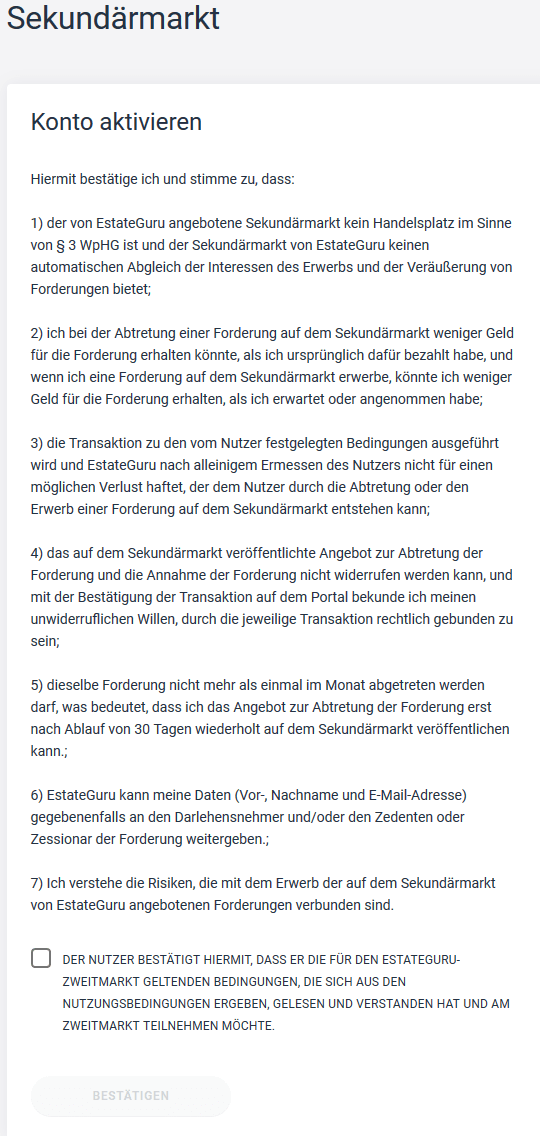

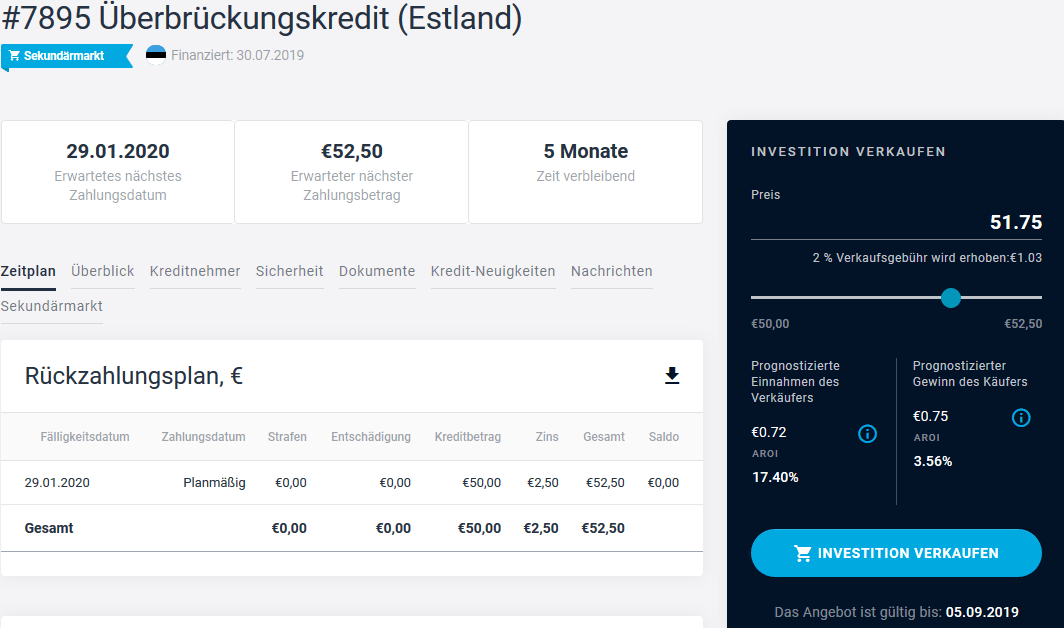

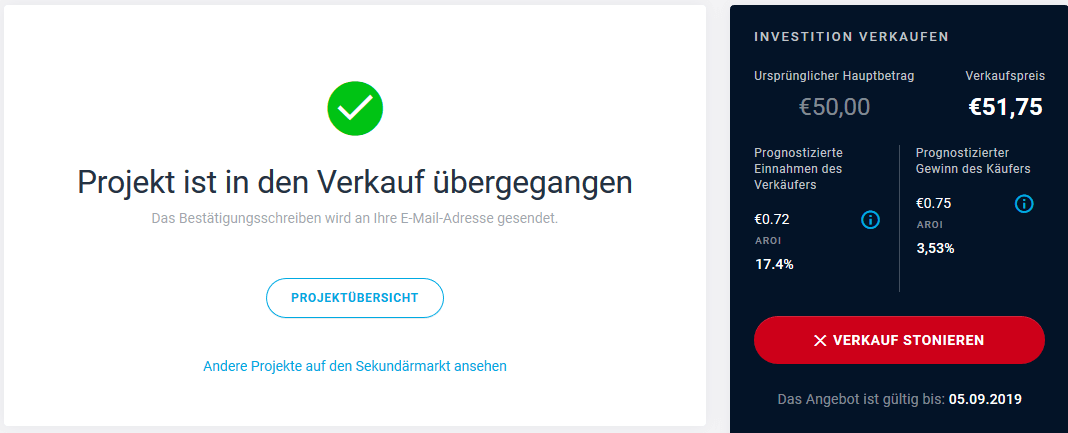

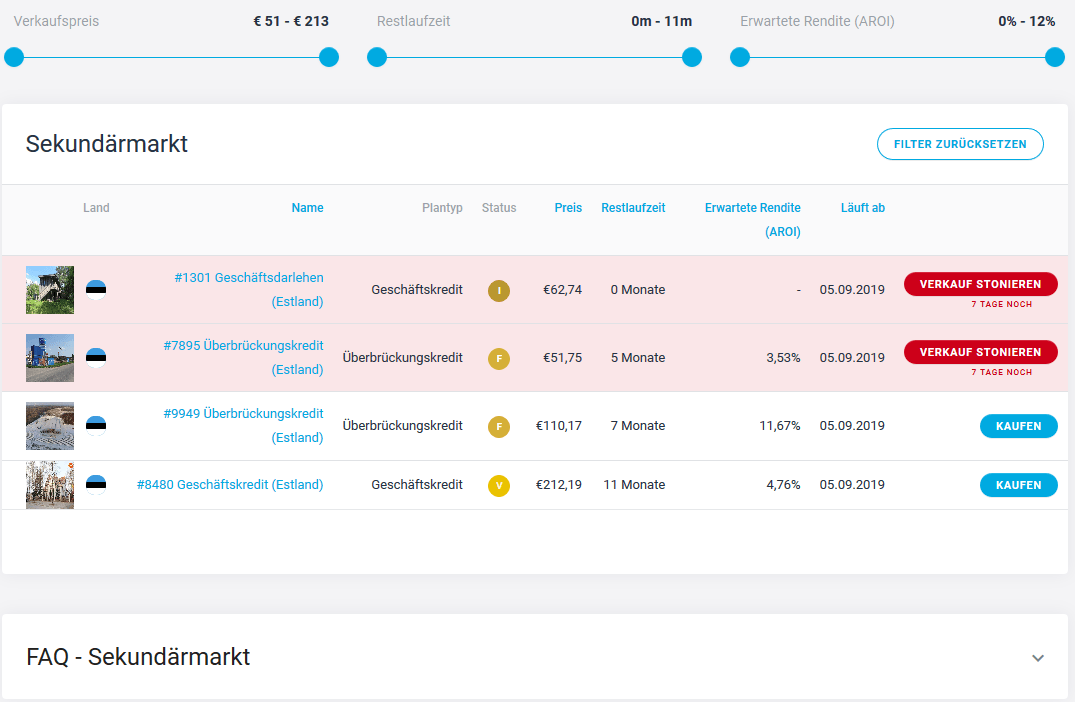

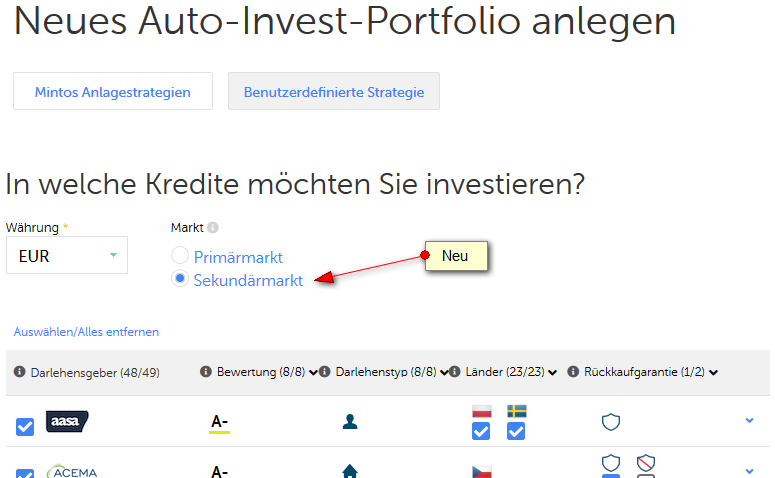

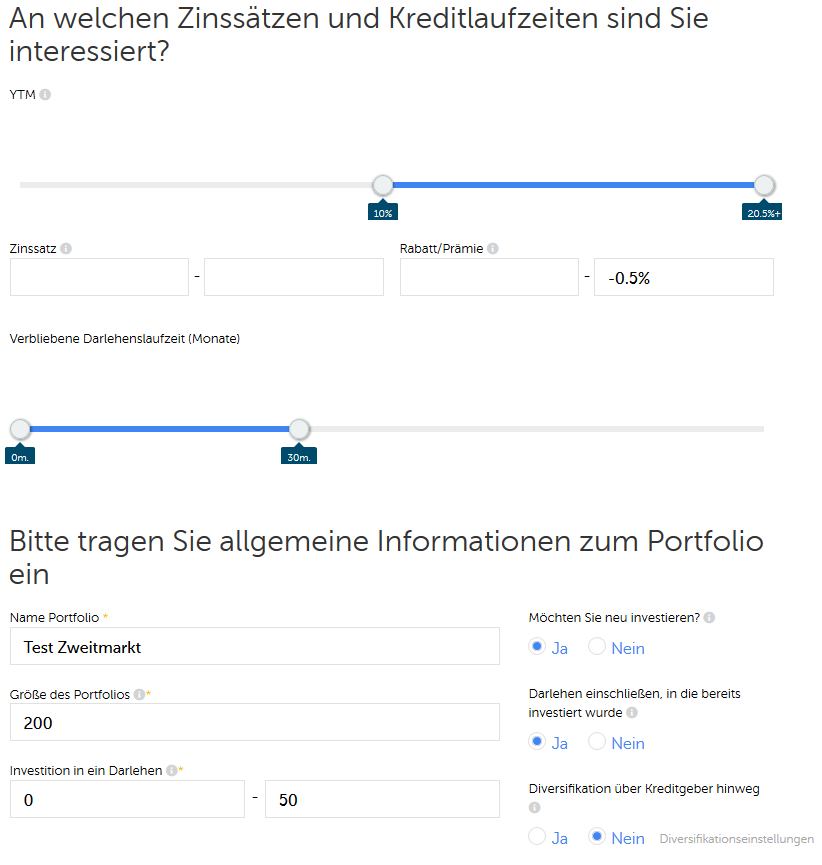

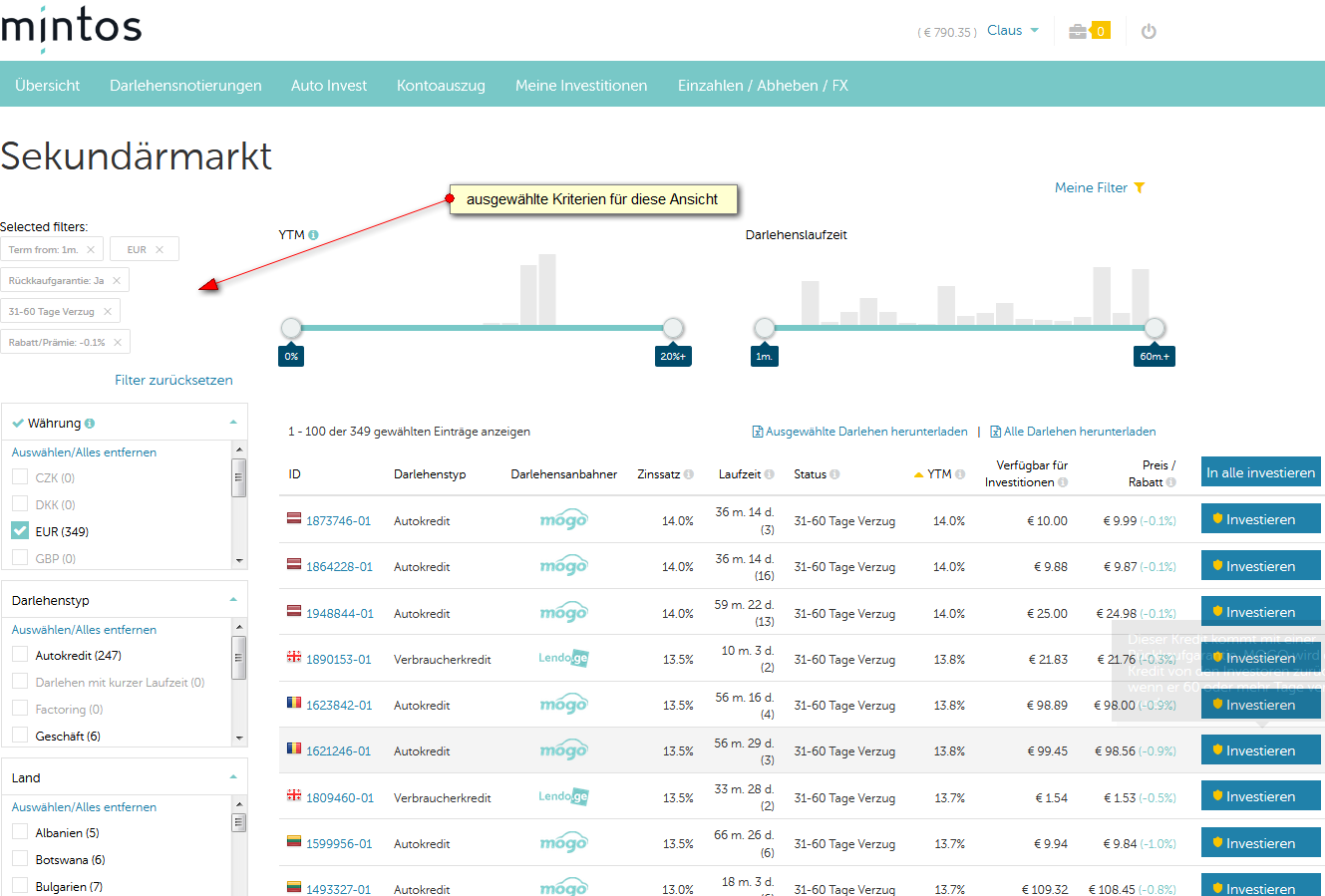

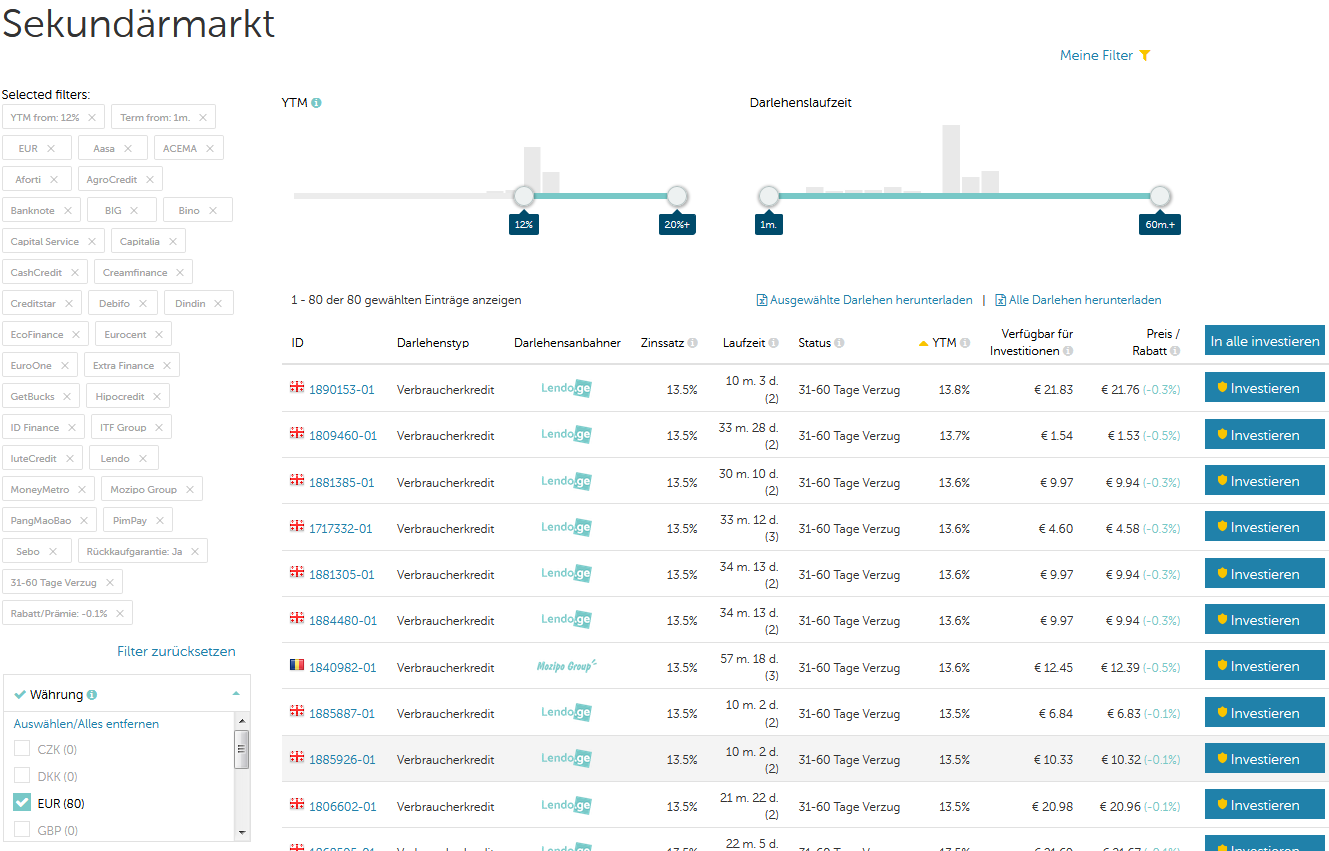

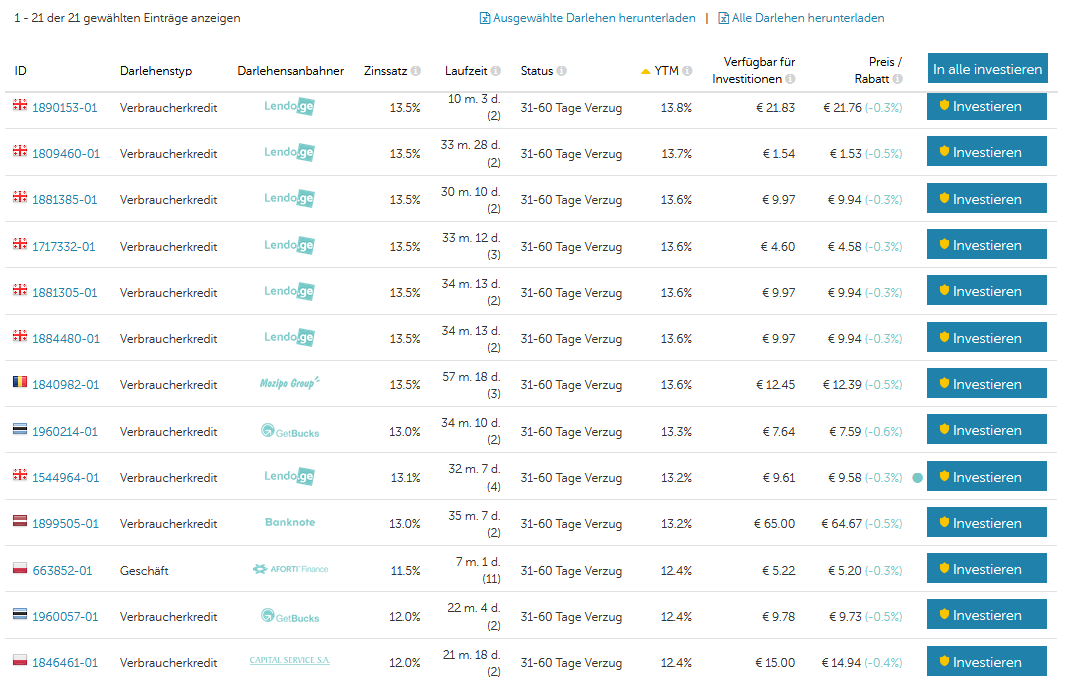

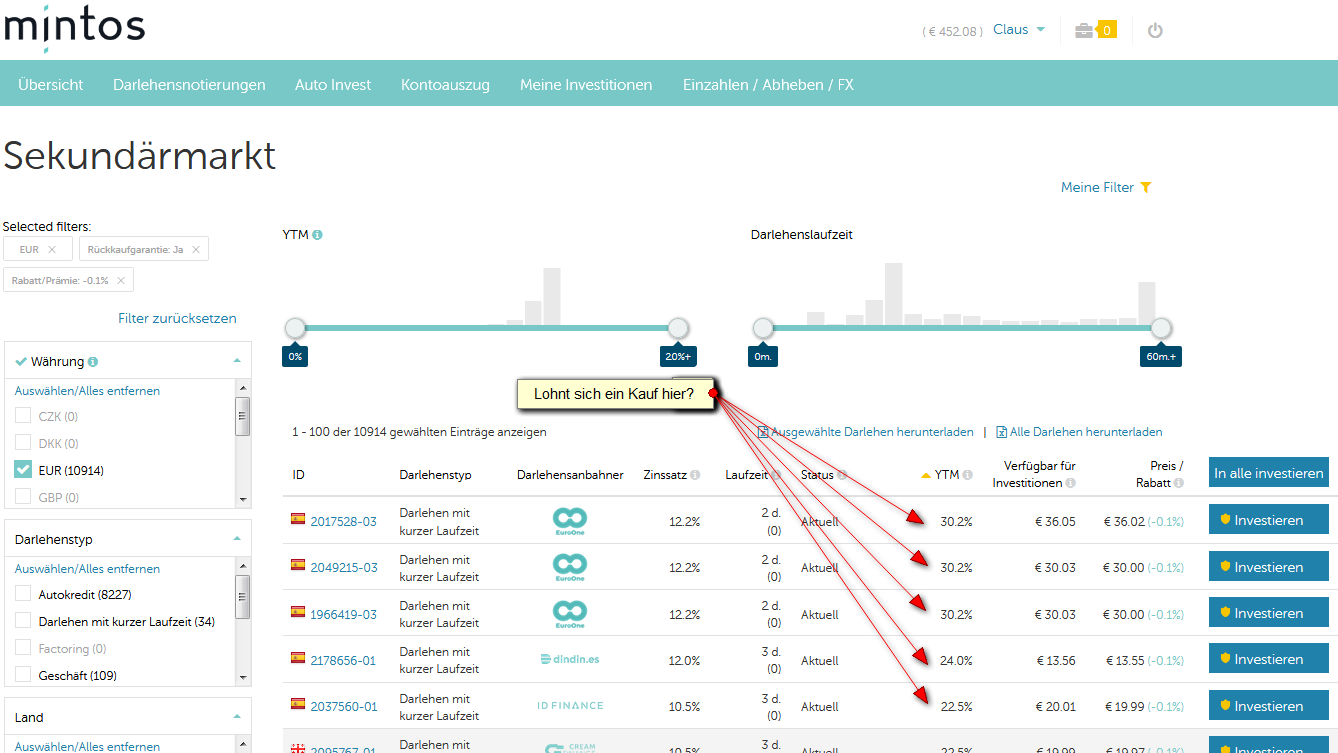

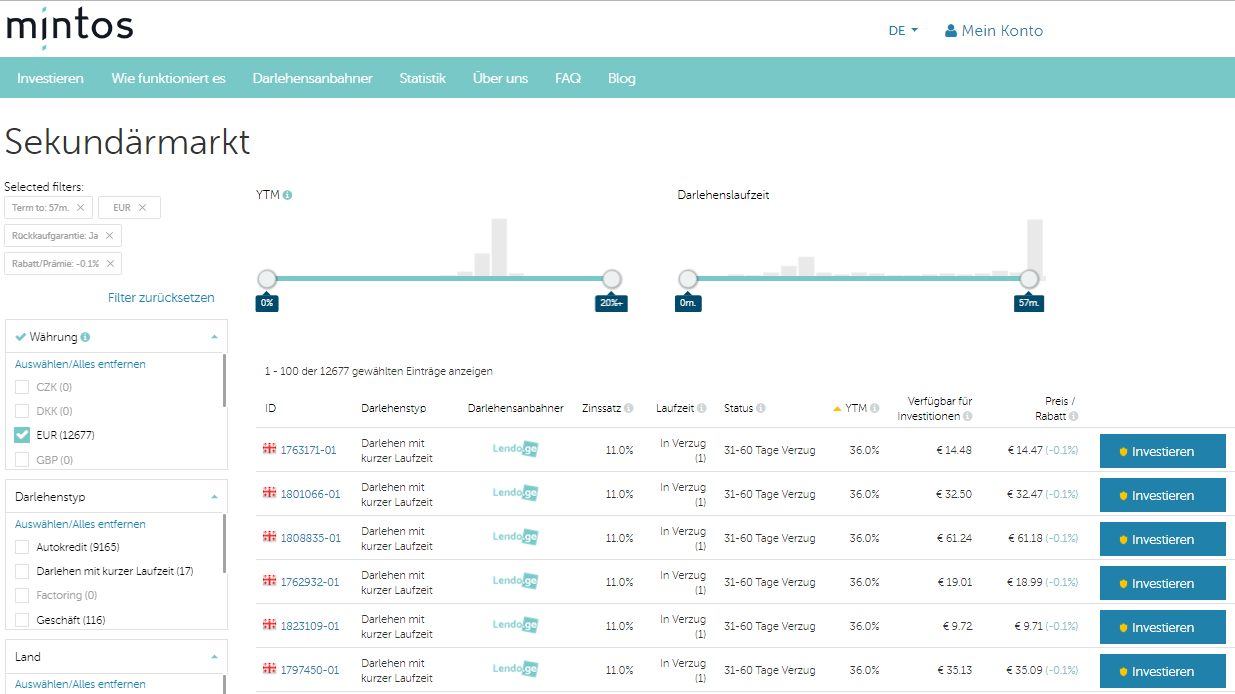

Zweitmarkt

Zweitmärkte erhöhen zwar die Liquidität. Gerade für die letzten verbleibenden Problemkredite im Portfolio helfen sie aber nicht immer. Bei einigen Marktplätzen sind ausgefallene Kredite nicht auf dem Zweitmarkt handelbar. Und wenn doch dann finden sie nur zu hohen Abschlägen einen Käufer. Verkauf mit hohem Abschlag kann aber Sinn machen wenn nur noch eine Handvoll Kredite mit eher symbolischen Restbetrag von wenigen Euro im Portfolio verbleiben ist.

Ausfall der Plattform oder eines Kreditgebers

Wer 2020 bei Mintos* investiert war, kann ein Lied davon singen. Gleich mehrere Kreditgeber konnten ihre Verpflichtungen nicht mehr erfüllen. Selbst wenn noch etwas zu holen ist, wird es Jahre dauern. Wie lange sich das zieht ist an dem Mintos Kreditanbahner Eurocent zu sehen, der 2017 ausgefallen ist.

Inkasso

Ausgefallene Kredite, die noch nicht abgeschrieben sind, sondern im Inkassoprozess sind, führen zum Teil zu jahrelangen Verzögerungen. Ich habe uralte ausstehende Funding Circle Kredite (damals Zencap), ausgefallene Kredite bei Ablrate bei denen sich wenig bis nichts bewegt, eine Investly* Forderung aus Rechnungsfinanzierung (ursprüngliche Anlagedauer 63 Tage), die seit Jahren vor einem polnischen Gericht zur Entscheidung liegt um nur einige Beispielfälle zu nennen.

Da ist es für den Anleger schon praktischer, wenn die Plattform wie z.B. Fellow Finance* ausgefallene Kredite nach einer bestimmten Frist an ein externes Inkassounternehmen verkauft und der Anleger dann raus ist.

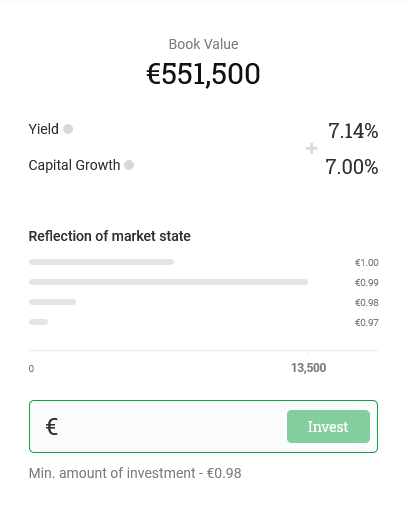

Wer sich diesen ganzen Verzögerungen nicht aussetzen mag, kann auf spezielle P2P Kredit Angebote wie z.B. Bondora Go&Grow* zurückgreifen, wo ein Ausstieg im Regelfall sofort möglich ist. Selbst mitten in der Phase größter Unsicherheit der Coronakrise war dort ein kompletter Ausstieg in wenigen Wochen möglich.

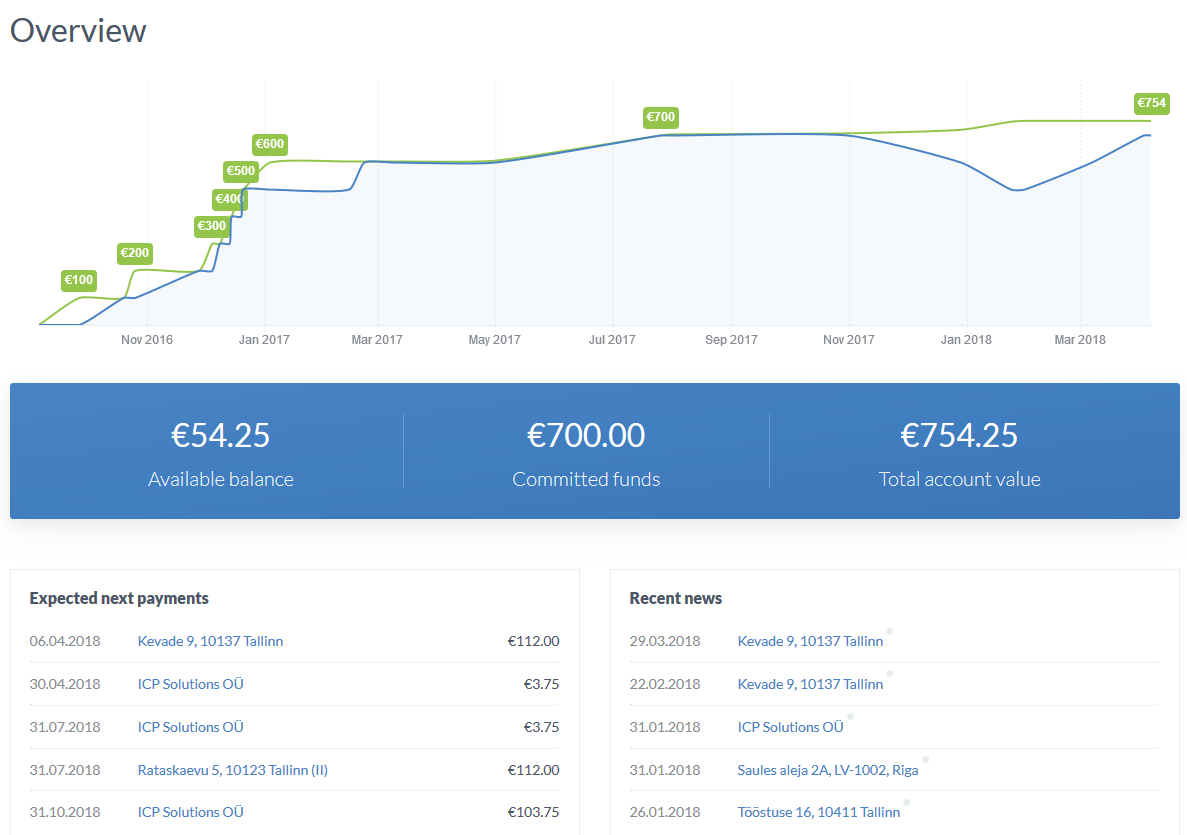

Dazu passend: Der Artikel „Wie schnell lässt sich ein Portfolio von P2P Krediten auflösen“, den ich 2016 geschrieben hatte.

Lange, lange war er angekündigt, jetzt steht der Start des

Lange, lange war er angekündigt, jetzt steht der Start des