Bei Smava.de kann jeder einen Kredit von 500 bis 10.000 Euro beantragen. Das besondere ist, dass der Kredit durch private Investoren bewilligt wird, die auf den online gestellten Kreditantrag (das Kreditprojekt) bieten können. Das „jeder“ ist allerdings etwas einzuschränken, es handelt sich nicht um einen Kredit ohne Schufaprüfung, wer also eine sehr schlechte Schufa-Einstufung hat, kann keinen Kredit beantragen.

Das Konzept ist in Deutschland ganz neu am Markt, deshalb greife ich im Folgenden auf die Erfahrungen ausländischer Plattformen für P2P-Kredite zurück.

Als Kreditnehmer müssen Sie mit Ihrem Profil und Ihrem Kreditantrag überzeugen, denn das sind die einzigen Informationsquellen, die potentielle Kreditgeber haben, um zu entscheiden, ob sie Ihnen Kredit gewähren sollen oder nicht. Und Ihr Kreditantrag ist nur einer von vielen anderen, zu denen Sie somit in Konkurrenz stehen.

Was sollten Sie also in Ihrem Kreditprojekt und/oder Ihrem Kredit erläutern, um Ihre Chancen auf einen Kredit zu erhöhen?

Verwendungszweck des Kredites

Erläutern Sie, warum Sie einen Kredit benötigen, was Sie mit dem Geld machen werden (je detaillierter desto besser).

Finanzielle Situation / Budget

Erläutern Sie Ihre finanzielle Situation. Legen Sie plausibel dar, dass Ihr Budget genügend Spielraum lässt um die monatlichen Zins- und Tilgunsraten von Smava zurückzuzahlen. Auf dem amerikanischen Prosper.com Marktplatz haben sich Gegenüberstellungen der monatlichen Einnahmen und Kosten bewährt. Das signalisiert dem Kreditgeber, dass Sie einen guten Überblick über Ihre Finanzen haben und diese aktiv planen. Erwähnen Sie Assets wie z.B. ein eigenes Haus (auch wenn diese ja nicht als Sicherheit dienen). Erläutern Sie Ihre berufliche Situation. Erklären Sie warum für Sie ein Kredit bei Smava vorteilhafter als bie einer Bank ist.

Ihre Schufa-Bonitätsklasse

Anleger sehen Ihre von der Schufa mitgeteilte Bonitätsstufe. Sollten Sie keine gute Bonitätsstufe haben, so erklären Sie, wie es dazu kam. Verschweigen oder Verdrängen nützt nichts. Sollten Sie eine gute Bonitätsstufe haben, so werben Sie damit und stellen Sie es als Vorteil heraus.

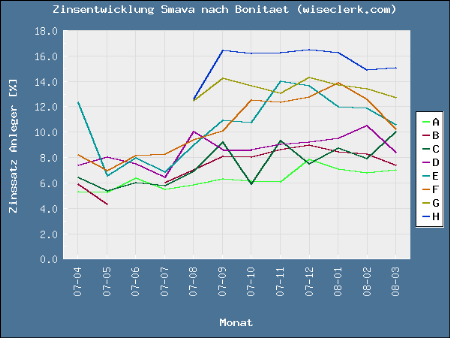

Ihre Zinsrate

Die von Ihnen angebotene Zinsrate ist ein weiteres wichtiges Kriterium für den Anleger. Diese sollte Ihrer Bonitätsstufe angemessen sein und steht im Wettbewerb zu den anderen Kreditprojekten. Was „angemessen“ ist wird sich in den nächsten Wochen durch Angebot und Nachfrage bei Smava.de ergeben und läßt sich zum heutigen Zeitpunkt noch nicht abschätzen.

Ihr Background

Erläutern Sie Ihre Ausbildung, Ihre Kenntnisse und alles was sonst noch vorteilhaft sein kann

Ihr Foto/Ihre Abbildung

Ein ansprechendes Foto erhöht die Chancen leicht, weil es Aufmerksamkeit auf Ihr Kreditprojekt zieht. Wenn Sie ein Foto einer Person nehmen, seien Sie sich im Klaren, dass dies ggf. zur Aufhebung Ihrer Anonymität führt, weil jemand Sie erkennt. Verwenden Sie ein Foto, das positiv und seriös wirkt (denken Sie einfach im Kontext Bewerbungsfoto). Also keine Spaßbilder. In Amerika kommen auch Bilder von Hunden, Kindern, Babies, auch wenn sie noch so süß sind, wenig bei Investoren an.

Zusammenfassend erhöhen Sie also die Chancen, dass Ihr Kreditprojekt bei Smava.de voll finanziert wird und Sie den gewünschten Kredit erhalten, wenn Sie möglichst detailliert auf alle für den Kreditgeber interessanten Aspekte detailliert eingehen. Je überzeugender Ihr Antrag im Vergleich zu anderen Anträgen ist, desto bessere Chancen haben Sie und können eventuell auch eine geringfügig niedrigere Zinsrate als andere Kreditprojekte Ihrer Bonitätsklasse durchsetzen.

Viel Erfolg.

Noch gar nicht bei Smava angemeldet? Jetzt kostenlos bei Smava.de registrieren!