Darius will 7 Dachfenster austauschen, und benötigt dafür 10.000 Euro Kredit. Den erhält er – aber nicht auf dem üblichen Weg. Nur rund 3 Stunden nachdem Darius seinen Kreditwunsch im Internet beschrieben hatte steht die Finanzierung. 14 Anleger leihen Darius Teilbeträge zwischen 250 und 500 Euro. Und keiner von Ihnen kennt Darius oder weiß wie er wirklich heißt, denn Darius ist nur ein Pseudonym.

388 weitere Kreditnehmer haben seit rund einem Jahr unbürokratisch Kredite von privaten Anlegern bekommen. Möglich macht das Smava.de. Smava hat das Konzept der Peer-to-peer Kredite (kurz P2P-Kredite) aus dem angelsächsischen Raum für den deutschen Markt adaptiert. Hier läuft einiges anders als bei einem konventionellen Bankkredit. So legt der Kreditnehmer legt fest welchen Zinssatz er zu zahlen bereit ist und die Anleger können entscheiden, ob sie zu diesem Zinssatz Geld verleihen möchten. Auch gibt es keine Vorfälligkeitsentschädigungen – der Kreditnehmer kann jederzeit die Restsumme tilgen.

Den Anlegern winken Renditen, die über anderen Anlageformen wie z.B. Tagesgeld liegen können. Allerdings tragen sie auch ein höheres Risiko (Kreditausfall) und das angelegte Geld ist über die Kreditlaufzeit (36 Monate) gebunden.

Bilanz für Anleger

In einer Umfrage im Februar äußerten sich 33% der Anleger sehr zufrieden mit Smava und 63% zufrieden. 48% sehen ihre Rendite „im Plan“ und 19% „über Plan“.

Bisher sind Renditen von rund 7% durchaus realistisch. Die Folgen der eingetretenen 3 Kreditausfälle wurden durch den Mechanismus der Anleger-Pools abgemildert und auch die z.Zt. 12 Zahlungsverspätungen liegen im Rahmen dessen was als Risikoaufschlag prognostiziert war.

Positiv ist vor allem, dass es keine (prozeß-)technischen Probleme gibt. Alle Prozeßschritte funktionieren wie beschrieben. Lediglich die Rückzahlungen sind zuletzt einige Tage verzögert auf den Anlegergirokonten eingegangen.

Verbesserungspotential besteht noch bei der Übersichtlichkeit der Darstellung im Anlegerkonto.

Smava für Kreditnehmer

Die Chancen bei Smava einen Kredit zu bekommen, vorausgesetzt eine Schufa-Bonität von mindestens H und ein festes Einkommen sind vorhanden, sind gut. Rund zwei Drittel der Kreditgesuche, die veröffentlicht wurden, wurden auch finanziert. Die Gebühr von einem Prozent der Kreditsumme die Smava Kreditnehmern berechnet ist moderat.

Gut ein Dutzend Kredite wurden vorzeitig komplett zurückgezahlt.

Smava Unternehmensentwicklung

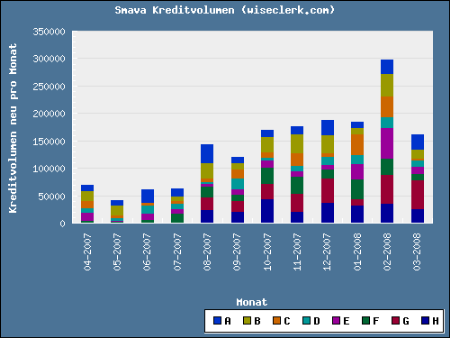

Smava hat bis heute ca. 1,7 Mio. Euro Kreditvolumen finanziert. Das Wachstum hat vor allem im letzten Monat angezogen (siehe Abbildung)

(Quelle: Smava Statistiken von Wiseclerk.com, Stand 19.03.08)

Noch hat Smava keine Breitenwirkung erzielt. Von den in Pressemeldungen genannten 25.000 angemeldeten Nutzern haben nur gut 650 aktiv Geld angelegt und rund 450 ein Kreditprojekt geschrieben. Bei betrachtung der Verteilung der Anleger nach Invest ist die Konzentration auf eine noch kleinere Gruppe evident. Die Top 50 Smava Anleger haben rund 700.000 Euro finanziert, ca. 40% des Gesamtkreditvolumens.

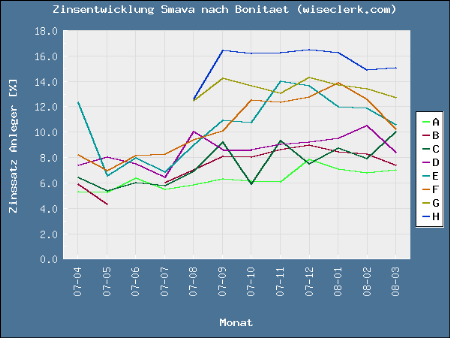

Der Engpass sind aber weniger die Anleger, als die Fähigkeit von Smava mehr Kreditnehmer zu finden. Ein Zuwachs des Angebotes an Anlegergeldern dem weniger Wachstum Nachfrage gegenüberstand führte in den letzten Wochen zu leicht sinkenden Durchschnittszinsen (siehe Abbildung). Zuvor war vor allem in der Bonität ‚F‘ das Zinsniveau vor allem als Folge der durch Zahlungsverzüge geschärften Risikowahrnehmung gestiegen.

(Quelle: Smava Statistiken von Wiseclerk.com, Stand: 19.03.08)

Smava berechnet Kreditnehmern 1% der Kreditsumme als Gebühr. Der Umsatz von Smava im ersten Betriebsjahr liegt somit bei rund 17.000 Euro (1% von 1,7 Mio Euro). Im amerikanischen Markt vermitteln Prosper* und Lendingclub* im britischen Markt Zopa* deutliche größere P2P-Kredite-Volumen. Das Volumen von Boober* in den Niederlanden ist ungefähr auf Höhe von Smava bei allerdings deutlich kleinerer Einwohnerzahl. Priorität von Smava muss eine Beschleunigung des Wachstums sein.