Im Isepankur* Account wird dem Anleger eine täglich aktualisierte Rendite-Kennzahl angezeigt. Doch wie ist der dort gezeigt Renditewert zu interpretieren? Dieser Sachverhalt hat im Forum zu Fragen und Diskussionen geführt. Da im Detail nicht völlig nachvollziehbar ist, wie Isepankur diese Kennzahl berechnet, stellt sich die Frage, ob man als Anleger nicht selbst leicht die Rendite des eigenen Portfolios in Excel berechnen kann? Klingt erst mal kompliziert bei Dutzenden kleiner Kredite mit unterschiedlichen Zahlungsplänen und Zahlungsstati und mehreren Hundert Einzelbuchungen im ‚Account Statement‘-Bereich, oder? Ist es aber nicht. Wie einfach und schnell es geht möchte ich zeigen, indem ich die Vorgehensweise aus meinem vor einem Jahr geschriebenen Artikel ‚Rendite des Invests in P2P Kredite mit Excel Funktion XIRR berechnen‚ heute konkret auf mein Isepankur Portfolio anwende.

Im Isepankur* Account wird dem Anleger eine täglich aktualisierte Rendite-Kennzahl angezeigt. Doch wie ist der dort gezeigt Renditewert zu interpretieren? Dieser Sachverhalt hat im Forum zu Fragen und Diskussionen geführt. Da im Detail nicht völlig nachvollziehbar ist, wie Isepankur diese Kennzahl berechnet, stellt sich die Frage, ob man als Anleger nicht selbst leicht die Rendite des eigenen Portfolios in Excel berechnen kann? Klingt erst mal kompliziert bei Dutzenden kleiner Kredite mit unterschiedlichen Zahlungsplänen und Zahlungsstati und mehreren Hundert Einzelbuchungen im ‚Account Statement‘-Bereich, oder? Ist es aber nicht. Wie einfach und schnell es geht möchte ich zeigen, indem ich die Vorgehensweise aus meinem vor einem Jahr geschriebenen Artikel ‚Rendite des Invests in P2P Kredite mit Excel Funktion XIRR berechnen‚ heute konkret auf mein Isepankur Portfolio anwende.

excel

Rendite des Invests in P2P Kredite mit Excel Funktion XIRR berechnen

Die Berechnung der Rendite die das angelegte Kapital erwirtschaftet ist für die meisten Anleger aufgrund verschiedenen einzelnen Annuitätendarlehen die dann laufen zu komplex um sie selbst durchzuführen. Entweder berechnet der Marktplatz die Rendite und zeigt sie dem Benutzer an oder der Anleger bedient sich externer Tools.

Eine relativ einfache Möglichkeit bietet Excel mit der XIRR Funktion. Dabei wird die Rendite des eingesetzen Kapitals einfach anhand der Ein- und Auszahlungen ermittelt. Das schöne daran ist, dass es unabhängig vom Gebührenmodell des konkreten Marktplatzes funktioniert – also nicht die Gebührenstruktur in Excel nachgebildet werden muss, sondern lediglich die Zahlungsströme erfasst werden müssen.

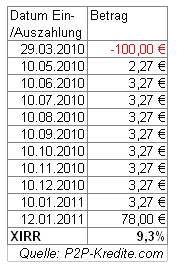

Ein Beispiel soll das veranschaulichen. Ein Anleger investiert 100 Euro in einen Kredit mit 11% Nominalzins und 36 Monaten Laufzeit. Das Geld zahlt er am 29.03.2010 ein. Wie links dargestellt werden in Excel alle Ein- und Auszahlungen nach Datum geordnet erfasst. Einzahlungen sind dabei als negative Betrag einzutragen, Auszahlungen als positiver Betrag. Die erste Rückzahlung am 10.05.2010 ist dabei geringer als die folgenden, da Gebühren anfielen. Als letzte Zeile wird mit dem heutigen Datum der noch nicht getilgte Restbetrag des laufenden Kredites (im Beispiel 78 Euro) zuzüglich eines eventuellen Guthabens an nicht investiertem eingezahlten Kapital auf dem Anlegerkonto eingetragen. Die Rendite wird nun mit der XIRR-Funktion von Excel berechnet. Die Formel in dem Beispiel lautet

Ein Beispiel soll das veranschaulichen. Ein Anleger investiert 100 Euro in einen Kredit mit 11% Nominalzins und 36 Monaten Laufzeit. Das Geld zahlt er am 29.03.2010 ein. Wie links dargestellt werden in Excel alle Ein- und Auszahlungen nach Datum geordnet erfasst. Einzahlungen sind dabei als negative Betrag einzutragen, Auszahlungen als positiver Betrag. Die erste Rückzahlung am 10.05.2010 ist dabei geringer als die folgenden, da Gebühren anfielen. Als letzte Zeile wird mit dem heutigen Datum der noch nicht getilgte Restbetrag des laufenden Kredites (im Beispiel 78 Euro) zuzüglich eines eventuellen Guthabens an nicht investiertem eingezahlten Kapital auf dem Anlegerkonto eingetragen. Die Rendite wird nun mit der XIRR-Funktion von Excel berechnet. Die Formel in dem Beispiel lautet

=XIRR(C12:C22;B12:B22;)

Dabei steht in dem blauen Teil der Zellbereich in dem die Termine eingetragen sind und in dem grünen Teil der Bereich in dem die Beträge stehen. In dem Beispiel ist das Ergebnis 9,3% erheblich niedriger als der Nominalzins von 11%. Das liegt zum größten Teil an der berücksichtigten Gebühr in der ersten Rate. Daneben spielen noch die Termine der Zahlungen eine Rolle.

Natürlich können Anleger so nicht nur die Rendite des Invests in einen einzelnen Kredit berechnen, sondern die ihres gesamten Portfolios an P2P Krediten. Dazu werden die Ein- und Auszahlungen vom Girokonto erfasst. Den nicht getilgten Restbetrag aller Kredite findet man bei Smava* unter Mein smava > Mein Anleger-Konto > Vertragsdetails in der Tabellenspalte Tilgung noch erwartet den Summenwert ganz unten. Für Auxmoney* Investments ist diese Methode aber nicht sinnvoll einsetzbar, da das aktuell nicht getilgte Restkapital im CreditConnect Interface nicht als Summe über alle Kredite angezeigt wird sondern nur für jeden einzelnen Kredit.

Wen der Hintergrund zur XIRR Funktion interessiert: Diese berechnet den internen Zinsfuß.

Kurze Rundfrage an alle Anleger: Ermittelt jemand seine Rendite bereits regelmäßig mittels Excel XIRR Formel?

Breakeven Berechnung der Geldanlage in Auxmoney Kredite für Anleger

Bei einem Invest in Auxmoney* Kredite gibt es keine Absicherung für Anleger falls der Kreditnehmer auch nach Mahnungen und Inkasso nicht zahlt. Das heißt das Risiko der Nichtzahlung ist bei der Investition mit einzukalkulieren.

Doch wieviele Ausfälle kann ein Anleger sich erlauben, ohne Verluste zu erleiden. Ich unterstelle mal, dass die meisten Auxmoney Anleger, nicht beantworten können welcher Prozentsatz Ihrer Kredite ausfallen darf bevor sie Verluste statt Gewinne machen.

Daher habe ich es hier mal ausgerechnet für bestimmte Beispiele. Die Auxmoney Kredite sind Annuitätendarlehen. Wie dazu ein Tilgungsplan mit Excel berechnet wird, hatte ich bereits in einem früheren Artikel erläutert (‚Annuitätendarlehen – Berechnung in Excel‚).

Der Tilgungsplan für einen Beispiel Kredit mit 12 Monaten Laufzeit, 15% Nominalzins und einem Anleger-Gebot von 50 Euro sieht (unter Vernachlässigung der Anleger-Gebühren) so aus:

Wenn alles wie geplant läuft, hat der Anleger für seine investierten 50 Euro am Ende insgesamt 54,15 Euro zurückerhalten. Da er an jedem Kredit 4,15 Euro verdient, kann er sich einen Ausfall pro 12 Kredite (genauer pro 12,05 Kredite) erlauben, wenn der Kredit direkt, d.h. ohne eine einzige Rückzahlung erfolgt. Sollte der Kredit erst nach 6 erfolgreichen Zahlungen ausfallen, dann ist ein Ausfall pro 5,52 Kredite möglich ohne Verlust zu machen.

Rendite der Smava Kredite schnell mit Excel abschätzen

Wie hoch für Smava*-Anleger der Zeitaufwand ist, um die aktuelle Rendite zu berechnen, hatte ich ja schon geschildert. Wer nicht genau nachrechnen möchte, der kann mit Hilfe von Excel einen überschlägigen Anhaltspunkt bekommen. Dazu einfach Excel aufmachen.

In die Zelle A1 die vergebene Kreditsumme (abzüglich bereits getilgter Kredite und noch nicht fälliger Kredite) eintragen.

In die Zelle A2 die erhaltene Rückzahlung eintragen.

Und in die Zelle A3 folgende Formel eintippen: =ZINS(36;-A2;A1)*12

In meinem Fall ergab das für die letzte Zahlung 8,7% (bei 10500-500-1000=9000 Euro und 284,96 Euro Zahlung). Allerdings verfälschen die Vorlaufzinsen und mögliche nachträgliche Änderungen der Poolquoten das Ergebnis. Ausserdem berücksichtigt die Berechnung natürlich nicht das Ausfallrisiko in der Restlaufzeit der Kredite.

Aber dafür ist es in einer Minute erledigt.

(Tipp stammt von Schnucki und n.mieth)

Smava Rendite – Momentaufnahme meiner Kredite im Januar

Smava.de* liefert den Anlegern leider wenig Überblick zur Performance ihrer Anlage. Das Anlegerkonto ist unübersichtlich. Und im Bereich Meine Geldanlagen ist es nicht einmal möglich auf einen Blick zu erkennen welche Kreditnehmer nach Plan zahlen und welche Zahlungen verspätet sind. Folge ist das einige Anleger jeden Monatsanfang bis zu 5 Minuten durch ihre Tilgungspläne klicken, um zu erfahren, wie der Stand ist.

Wie hoch ist nun aber meine Rendite.

Hilft alles nichts. Daher erstelle ich mir als Momentaufnahme eine Tabelle zur Renditeberechnung in Excel. Und wenn ich mir die Arbeit schon mache – die eigentlich Smava leisten sollte – dann kann ich als Experiment auch gleich messen wie lange das dauert. Also los.

Da ich faul bin und mir Tipparbeit sparen will, rufe ich als ersten Schritt mein Wiseclerk Portfolio auf, klicke mit der rechten Maustaste auf die Tabelle, wähle dann im Kontextmenü Nach Microsoft Excel exportieren und lösche in der dann entstehenden Tabelle alle Daten bis auf Bonität, KDF und Zins.

Als zweiten Schritt hole ich mir im Bereich Meine Geldanlagen und den Tilgungsplänen die Informationen Vertragsnummer, Rate und Restschuld vor Tilgung.

Blick auf die Uhr: Bis hierhin hat es gut 20 Minuten gedauert.

Nächster Schritt: Übertragung der Zahlungsinformationen aus dem Bereich Mein Anleger-Konto in die Excel-Tabelle.

So das hat jetzt nochmals rund 25 Minuten gedauert. Jetzt noch die Rendite einbauen:

(Zins+Poolausgleich Januar)/Restschuld vor Zahlung * 12. (Die Multiplikation mit 12 um von Monats- auf Jahresrendite umzurechnen ist vereinfachend und mathematisch nicht korrekt). Der Dezember Poolausgleich fließt übrigens nicht in die Berechnung ein, da wir ja hier die Januar Rendite betrachten. Voila, die Rendite meiner Smava Kredite ist zur Zeit ca. 7,3%.

Fazit: Manuelle Erstellung der Tabelle hat gut 50 Minuten gedauert und ist nicht zur Nachahmung empfohlen. Zudem hab ich mich irgendwo vertippt, denn die tatsächliche Zahlung ist 254,08 nicht 253,29.

So und da ich vermute, dass hier auch Smava Mitarbeiter lesen: Jetzt wissen Sie ja, wie ich als Anleger gerne eine Übersichtseite meiner Kredite hätte! Die knappe Stunde Arbeit stelle ich Ihnen nicht in Rechnung – ist geschenkt.

Solange Smava nichts zur Übersichtlichkeit beiträgt, können Anleger, die sich trotzdem einen aktuellen Überblick in Excel verschaffen wollen, die Projektverwaltung in Excel von Finanzhai nutzen. Das ist zwar initial genau so viel Arbeit wie die obige Vorgehensweise aber in den Folgemonaten brauchen dann nur noch die Zahlungsquoten und die Spätzahlungen eingetragen zu werden. Allerdings finde ich das Ergebnis nicht so übersichtlich dargestellt wie obige Tabelle.

Annuitätendarlehen – Begriff

Auf nahezu allen Plattformen werden P2P Kredite als Annuitätendarlehen vergeben. So auch bei Smava*.

Bei einem Annuitätendarlehen erfolgt die Rückzahlung in Raten mit konstanter Höhe. Die konstante Rate hat dabei einen sich veränderten Zins- und Tilgungsanteil. Da mit jeder Rate ein Teil der Restschuld getilgt wird, wird der zu zahlende Zinsanteil von Rate zu Rate kleiner. Eine detailliertere Definition mit den zugehörigen mathematischen Formeln findet sich bei Wikipedia. Am meisten verbreitet sind Annuitätendarlehen bei der Immobilienfinanzierung.

Für die Kreditnehmer erleichtert ein Annuitätenkredit die Planbarkeit. Über eine feste Laufzeit (bei Smava 3 Jahre) wird jeden Monat eine Zahlung in selber Höhe fällig.

Für einige Anleger ist diese Form des Kredites gewöhnungsbedürftig, erschwert sie doch die Berechnung der jährlichen Verzinsung. Insbesondere ist zu beachten, dass jeden Monat bereits ein Teil des investierten Betrages zurückgezahlt wird und für eine Wiederanlage zur Verfügung steht.

Als (potentieller) Kreditnehmer kann man sich bei Smava* die monatlichen Raten ganz leicht berechnen lassen. Einfach „Geld leihen“ klicken, Betrag und Nominalzins eingeben und schon wird die Monatsrate in Euro angezeigt.

Als Anleger sieht man unter „mein Smava“, „Meine Geldanlagen“ die Tilgungspläne der laufenden Kredite.

Übrigens gibt es auch in Excel Funktionen, zur Unterstützung der Annuitätenrechnung. Die Funktion RMZ() ermöglicht beispielsweise die leichte Berechnung der Rate bei gegebenen Parametern:

RMZ(10%/12; 36; 10000; 0) liefert -322,67 also für einen Kredit über 10000 Euro bei 36 Perioden, 10% Zins und 12 Perioden pro Jahr sowie einer Restschuld von 0 am Ende der Laufzeit eine monatlich zu zahlende Rate von 322,67 Euro.

Mit der Funktion KAPZ() lassen sich in Excel die Tilgungsanteile der einzelnen Monatsraten berechnen. So liefert in obigem Beispiel KAPZ(10%/12; 8; 36; 10000; 0) den Wert -253,65. Von der 8. Monatsrate über 322,67 Euro entfallen also 253,65 Euro auf die Tilgung und 69,02 (322,67-253,65) Euro auf die Zinsen.

Noch Fragen? Nutzen Sie das P2P Kredite Forum.