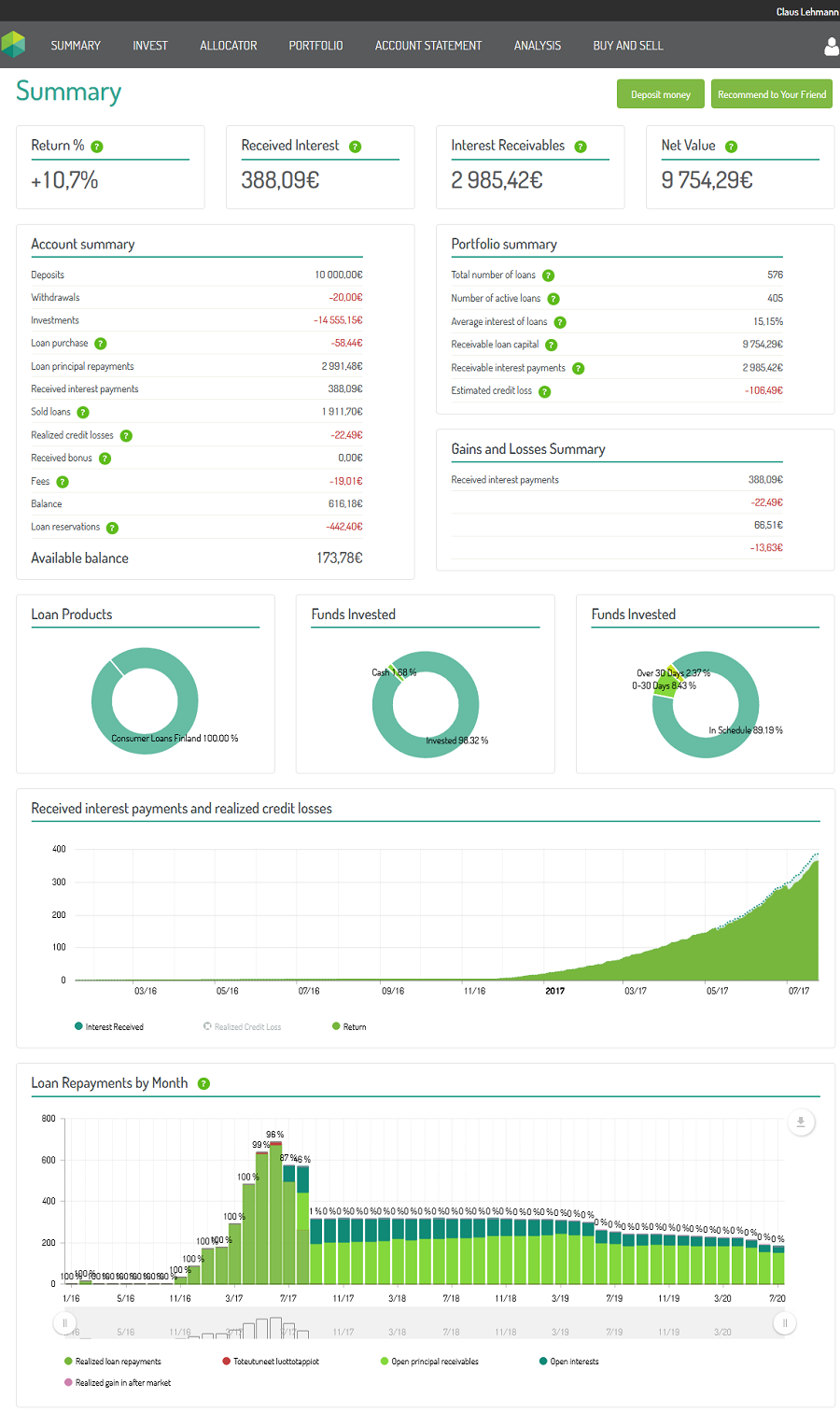

Auf dem finnischen P2P Kreditmarktplatz Fellow Finance* gibt es 3 Arten von Krediten. Finnische Konsumentenkredite, polnische Konsumentenkredite und Kredite an finnische Firmen. Ich habe bisher nur Erfahrungen mit denen an private Kreditnehmer in Finnland gesammelt, denn nur diese habe ich im Portfolio. Heute nach gut 8 Monaten will ich über die Erfahrungen beim Aufbau meines Fellow Finance Portfolio berichten. Meine Rendite betrug gestern 9,7% – selbst berechnet in Excel gemäß (X)IRR. Das Dashboard zeigt 10,7%.

Das Minimum Gebot beträgt 25 Euro. Die Kredite sind nach Bonitäten klassifiziert von 5 Stern (sehr gute Bonität) bis 1 Stern. Die Laufzeiten liegen meist bei 12 bis 60 Monaten

Vorteile

- sehr viele Informationen und Einstellungsmöglichkeiten

- keine Gebühren für Anleger (ausser 1% für Zweitmarktverkäufe)

- schon länger am Markt, Erfahrungen/Angaben zu den Ausfallraten

- ausgefallene Kredite werden zu 70% des ausstehenden Betrages an ein Inkassounternehmen verkauft (nur bei finnischen Konsumentenkrediten!). D.h. Anleger tragen effektiv nur 30% der ausgefallenen Kreditsumme

Nachteile

- es dauert sehr lange bis das Kapital investiert ist (cash drag)

- die Website reagiert häufig sehr langsam

Meine Fellow Finance Erfahrungen bisher

Ich habe Ende letzten Jahres begonnen ein Portfolio aufzubauen (mein aktueller Stand ist in der Grafik ganz unten im Artikel). Und zwar ausschließlich per Autoinvest. Über die Zeit habe ich nach und nach 10Tsd Euro eingezahlt. Es dauert sehr lange bis das Geld investiert ist, denn viele Gebote des Autoinvest kommen nicht zustande und werden storniert bevor das Geld an den Kreditnehmer ausgezahlt wird. So lag häufig bis zu 10% meines Kapitals univestiert.

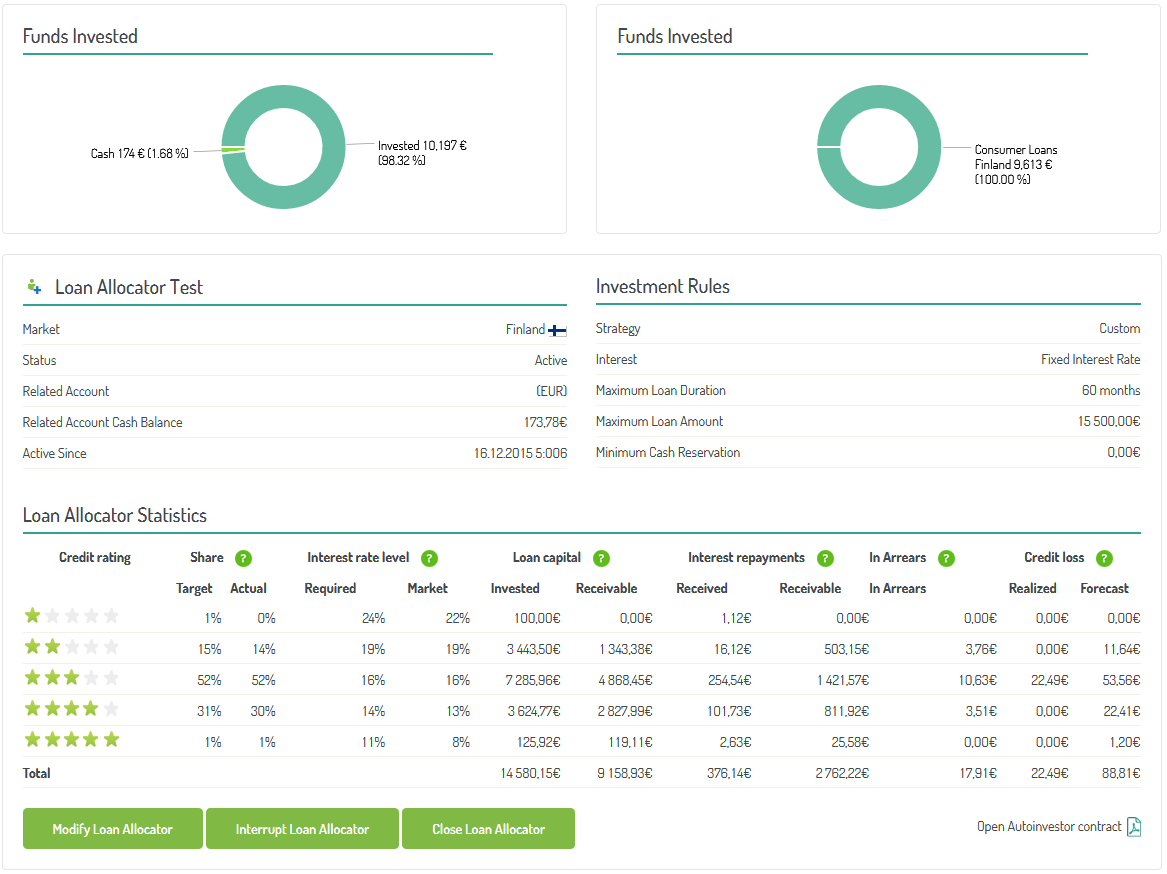

Meine Autoinvest (heisst bei Fellow Finance Allocator) Einstellungen sehen aktuell so aus

Die Einstellungen sind so zu lesen, dass der Autoinvest für mich zum Beispiel in 3 Sterne Kredite investieren soll, wenn der Zinssatz 16% oder höher ist (required rate). Aktuell liegt der Marktzins (Market rate) für diese 3 Sterne Kredite auch bei 16%), so dass ich Chancen habe Kredite zugeteilt zu bekommen. Das ist allerdings nicht so einfach wie es aussieht, sondern erfordert m.E. Finetuning. Zum einen flukturiert die Market Rate alle paar Tage und wenn meine Einstellung für eine Bonitätsstufe über der Market Rate liegt, dann wird nicht investiert. Zum anderen werden viele kleine Kredite unter der Market Rate gefüllt und nur Kredite mit großen Beträgen werden teilweise noch zur market rate gefüllt. Das liegt daran, dass der Algorithmus bei jedem Kredit zunächst die Autoinvest Gebote der Anleger mit den niedriegsten gebotenen Zinssätzen nimmt, und sich dann langsam hocharbeitet bis der Kredit voll ist.

Aktuell setzt sich mein Portfolio also überwiegend aus Krediten mit 3 und 4 Sternen zusammen, gefolgt von 2 Sternen. Rechts sind die Ausfälle zu sehen (realized credit loss).

Meine Kredite geraten relativ häufig in Verzug, zahlen dann aber einige Tage nach dem Termin nach. Bisher habe ich 2 ausgefallene Kredite (realized), die an das Inkassobüro verkauft wurden, und 14 Kredite (238 Euro offen), die 30 Tage überfällig sind, und von denen somit ein guter Teil vermutlich auch als Ausfall enden wird.

Ich werde jetzt nicht mehr weiter aufstocken, sondern beobachten wie mein Invest sich entwickelt.

Wie können Anleger bei Fellow Finance Geld einzahlen?

Per SEPA Überweisung

Was ist der Minimalbetrag für eine Anlage?

25 Euro pro Gebot. Um eine gute Diversfikation zu erreichen sollte jedoch am Besten in mindestens 100 verschiedene Kredite angelegt werden, d.h. ab ca. 2.500 Euro Anlagekapital wird Fellow Finance interessant

Wie hoch ist der Zinssatz den Fellow Finance Anlegern zahlt?

Je nach Kreditart und Bonität unterschiedlich. Bei finnischen Verbraucherkrediten aktuell bis 22%

Ab wann zahlt Fellow Finance?

Erst ab dem Datum ab dem der Kredit läuft. Zwischen Gebot und Beginn können durchaus Wochen liegen, in denen das Geld unverzinst ist.

Wann werden Zinsen ausbezahlt?

Monatlich, der Zahltag ist bei jedem einzelnen Kredit ein anderer Tag im Monat (ist in der Einzelkredit ansicht zu sehen)

Wie hoch sind die Fellow Finance Gebühren für Anleger?

Keine, außer 1% für Verkäufe am Zweitmarkt

Wie lang ist die Laufzeit der Fellow Finance Kredite?

Meist 12 bis 60 Monate

Mit welche Sicherheiten sind die Fellow Finance Kredite abgesichert?

Es handelt sich um unbesicherte Kredite

Gibt es einen Fellow Finance Zweitmarkt?

Ja, mit sehr vielen Einstellungsmöglichkeiten. Es kann mit Ab- und Aufschlägen gehandelt werden. Man kann auch Teile von Krediten zum Verkauf stellen. Man kann als Käufer dem Verkäufer Gegengebote machen. Und es ist möglich, den Autoinvest so einzustellen, dass er auch am Zweitmarkt kauft (hab ich nicht)

Was ich an Fellow Finance interessant finde:

Fellow Finance bietet mit die Möglichkeit in finnische P2P Kredite zu investieren, bei relativ hohen Zinsen und überschaubaren Ausfallraten. Allerdings erfordert, dass etwas Monitoring und kontinuierliches Nachjustieren des Autinvests.

Was ich an Fellow Finance nicht mag:

Es dauert sehr, sehr lange Kapital zu investieren. Die ersten 1-2 Monate können Anleger als zum Teil unverzinst vergessen. Die Website ist meist langsam und einzelne Wörter und Sätze sind nicht übersetzt. Anfänger werden m.E. sehr lange brauchen, bis sie sich zurechtfinden.

Sehr viele Erfahrungen, Meinungen, Fragen, Antworten, Tipps und Tricks von Anlegern gibt es in Fellow Finance Forum Beiträgen.

Meine Fellow Finance Anlage – klicken für größere Darstellung

Ja der cash drag ist wirklich nervig, sogar noch nerviger als die langen Ladezeiten der Seite ;) Die finnischen Kredite sind top, bin gespannt wie es mit den deutschen rauskommt. Ich lass dort aber die Finger davon, zu oft war es so, dass im Heimmarkt erfolgreiche Plattformen bei der Auslandexpansion hohe Ausfälle verzeichnen.

Hallo Claus

du hattest mich ja im Forum schon auf FF schicken wollen ;)

Wie ist den deine Erfahrung weiter gegangen?

Wenn ich mir das durchrechne dürften >10% vor Steuern und nach Ausfällen gut machbar sein? Wie ist das stand heute bei dir?

Ist es immer noch so schwierig ein Portfolio mit 100 Krediten aufzubauen?

Nächsten Monat könnte ich in die nächste Plattform einsteigen – dann ist Linked Finance komplett ….

grüße

tbee

Läuft zufriedenstellend. Bei mir läuft es aktuell auf 9-10% vor Steuern und nach Ausfällen raus.

Mitte März ist die Market Rate für finnische 4* Kredite auf 12% gefallen. Das ist mir zu wenig. Mein Allocator steht bei Minimum 13%. Seitdem hat scih rund 20% Cash angesammelt, die ich wohl abziehen werde, wenn die Rate nicht wieder steigt.

Danke für das schnelle Feedback

Das klingt jetzt allerdings eher ernüchternd – dann muss ich wohl weiter schauen – Schade aber bei 12% abzüglich Ausfälle werden es dann wohl eher was zwischen 6-8% werden …

Vielleicht ändert sich das ja auch wieder mal…