![]() Der europäische Gesamtmarkt aus Crowdfunding und P2P Krediten sowie ähnlichen alternativen Finanzierungsformen wuchs 2015 um 92 Prozent auf 5,43 Milliarden Euro. Das ist das Ergebnis der heute veröffentlichten neuen Studie ‚2nd Annual European Alternative Finance Industry Survey‘ durchgeführt vom Cambridge Centre for Alternative Finance an der University of Cambridge Judge Business School, zusammen mit KPMG und unterstützt durch die CME Group Foundation.

Der europäische Gesamtmarkt aus Crowdfunding und P2P Krediten sowie ähnlichen alternativen Finanzierungsformen wuchs 2015 um 92 Prozent auf 5,43 Milliarden Euro. Das ist das Ergebnis der heute veröffentlichten neuen Studie ‚2nd Annual European Alternative Finance Industry Survey‘ durchgeführt vom Cambridge Centre for Alternative Finance an der University of Cambridge Judge Business School, zusammen mit KPMG und unterstützt durch die CME Group Foundation.

Der Bericht mit dem Titel “Sustaining Momentum”, wurde unterstützt durch 17 europäische Branchenvereinigungen und Research Partner. Er basiert auf Daten vonbased on data from 367 crowdfunding, P2P-Kredit und sonstigen Anbietern alternativer Finanzierungsmodelle aus 32 europäischen Staaten – dies eine repräsentiert geschätzte Abdeckung von 90% des Gesamtmarktes. Ich habe mit P2P-Banking.com als einer der Research Partner an der Studie mitgewirkt.

Der größte Markt in Europe ist UK mit 4.4 Mrd. Euro, gefolgt von Frankreich mit 319 Millionen Euro, Deutschland mit 249 Mio. Euro und den Niederlanden mit 111 million Euro. Weitere große Märkte umfassen Finnland, Spanien, Belgien und Italien.

Der europäische Markt außerhalb der UK wuchs um 72 Prozent von 594 Mio. Euro in 2014 auf 1019 Mio. Euro in 2015.

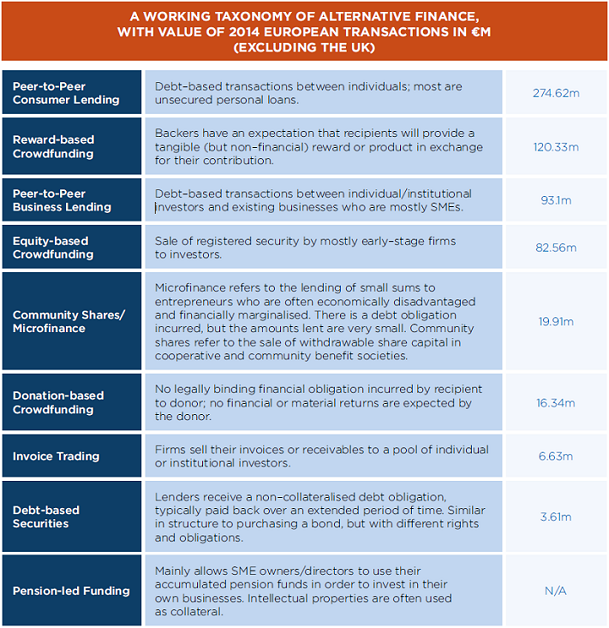

Nach Segmenten aufgeschlüsselt stellt sich das Bild so dar:

Tabelle: Abbildung 11, Seite 31 der Studie ‚Sustaining Momentum‘, Volumina nach Segmenten in Europa 2015 (ausserhalb von Großbritannien)

Grafik: Abbildung 13, Seite 33 der Studie ‚Sustaining Momentum‘, Wachstum der Volumina nach Segmenten in Europa 2013-2015 (ausserhalb von Großbritannien). Diese Grafik veranschaulicht sehr eindrucksvoll das anhaltende schnelle Wachstum, dessen Dynamik sich je nach Segment aber deutlich unterscheidet.

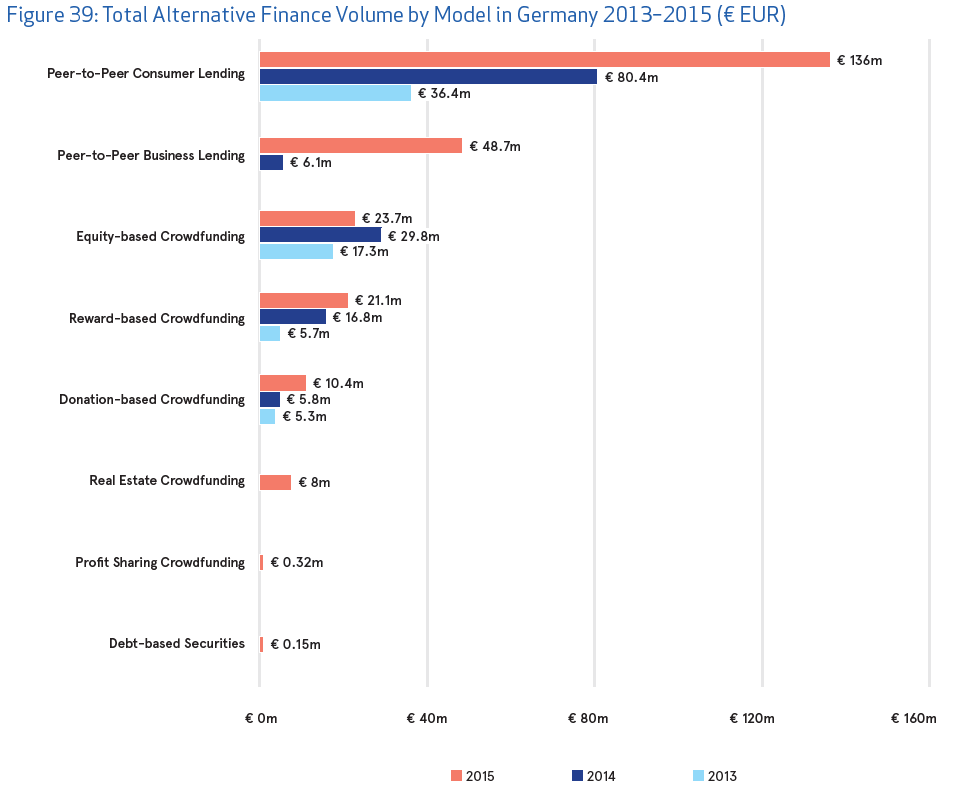

Deutschland

Deutschland war nach Frankreich 2015 der zweitgrößte Markt in Kontinentaleuropa. Das Volumen wuchs um 115% von 140 Mio. Euro in 2014 und betrug 2015 249 Mio. Euro. Dabei werden die vom Volumen her stärksten Segmente von nur wenigen Plattformen bedient. ‚Peer-to-peer consumer lending‘ (P2P-Kredite an Privatpersonen) wird dominiert von Auxmoney und bei ‚peer-to-peer business lending‘ (P2P Kredite an Firmen) stellt Funding Circle CE das größte Volumen. Dagegen tummeln sich im ‚Equity based crowdfunding‘ (Crowdinvesting) vergleichsweise viele Marktplätze, allerdings verzeichnete dieses Segment einen Rückgang in 2015 gegenüber 2014.

Grafik: Abbildung 39, Seite 55 der Studie ‚Sustaining Momentum‘, Wachstum der Volumina nach Segmenten in Deutschland 2013-2015

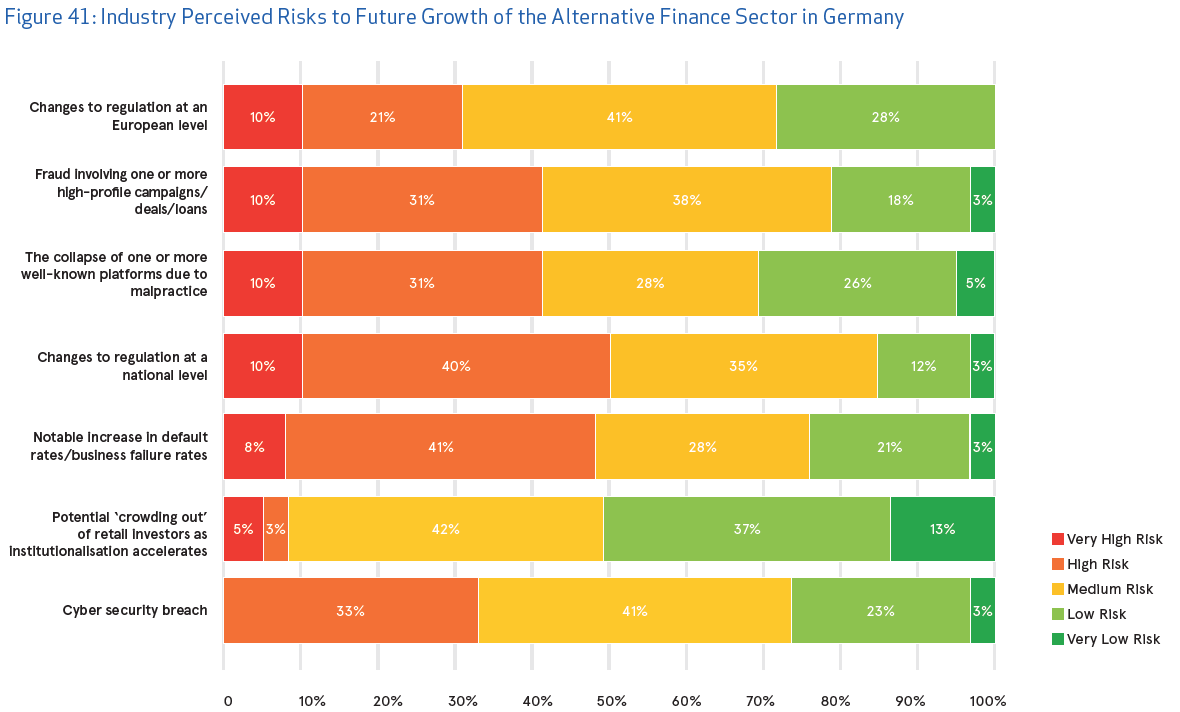

Grafik: Abbildung 41, Seite 57 der Studie ‚Sustaining Momentum‘, Risiken für die Branche aus Sicht der befragten deutschen Plattformen

Die Einzelheiten der sehr detaillierten Studie sind unten einsehbar.