Seit Oktober 2012 investiere ich in Kredite bei Bondora* und berichte darüber. Bondora vergibt Kredite von privat an private Kreditnehmer in Estland, Spanien und Finnland. Bis heute habe ich schrittweise 14.000 Euro eingezahlt und angelegt. Mein letzter Erfahrungsbericht war im August. Seitdem gab es wieder diverse Änderungen – einen neuen Portfolio-Manager, ein neu gestaltetes Anleger Dashboard, neue Inkassoabläufe, Wegfall der Transaktionsgebühren auf dem Zweitmarkt und die Möglichkeit jetzt auch Kreditanteile, die mehr als 60 Tage überfällig sind zu kaufen und verkaufen. Letzteres habe ich genutzt um mein Portfolio auszumisten. Ich habe fast alle meine ausgefallenen slowakischen Anteile (ich hatte nicht viele) mit 87% Abschlag verkauft. Auch von meinen spanischen Anteilen (hatte ich auch nicht viele) habe ich mich komplett getrennt.

Auch insgesamt habe ich mein Bondora Portfolio in den letzten 4 Monaten reduziert und 11.022 Euro zurück auf mein Girokonto überwiesen. Viele estnische Kreditanteile konnte ich dabei mit Aufschlägen verkaufen. Mein Gefühl ist, dass der Zweitmarkt nach dem Wegfall der Handelsgebühren deutlich liquider geworden ist, auch wenn er immer noch sehr unübersichtlich ist.

Ich finde es schwierig Preise für den Verkauf meiner ausgefallenen Kredite festzusetzen. Hier ist Bondpicking.com eine Hilfe, da die Seite Handelsdaten zu den erfolgten Umsätzen von ausgefallenen Krediten auf dem Zweitmarkt aufbereitet, die zumindest Anhaltspunkte bieten.

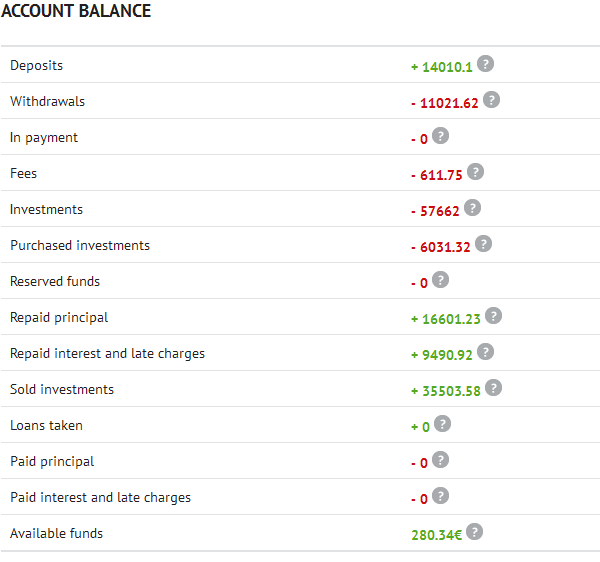

Aktuell habe ich noch Kreditanteile im Wert von 11.428 Euro im Portfolio, davon sind 1.441 Euro in überfälligen Krediten und 2.076 Euro in Krediten, die 60 oder mehr Tage überfällig sind. Der Bargeldbestand im Account beträgt derzeit 280 Euro.

Abbildung 1: aktueller Kontostand

Zwischenfazit nach 3 Jahren

Mein Ergebnis stellt mich hochgradig zufrieden. Da ich von den urspünglich investierten 14.000 Euro schon über 11.000 Euro wieder an mich ausgezahlt habe, ist mein Restrisiko sehr begrenzt.

Bondora zeigt mir aktuell eine Rendite von 25,0%. Bei eigener Rechnung komme ich auf eine in Excel mit XINTZINSFUSS berechnete Rendite von 16,3% – dabei habe ich angenommen, dass nach Ausfällen 30% der Kreditsummen, die 60+ days überfällig sind und 15% der Kreditbeträge, die überfällig sind, nicht wieder eintreibbar sind. Selbst in einem sehr pessimisstischen Szenario, wenn ich nur die Auszahlungen (rund 11.000 Euro), die Kredite im Plan (rund 8.200 Euro) und das Bargeldbestand (280 Euro) addiere, dann wurden aus 14.000 Euro in den drei Jahren rund 19.500 Euro.

Wie entwickelt sich ihr Bondora Portfolio? Posten Sie Ihre neuesten Erfahrungen im Bondora Forum auf P2P-Kredite.com.

Im Januar 2016 wird das Frankfurter Startup

Im Januar 2016 wird das Frankfurter Startup